crescita economica

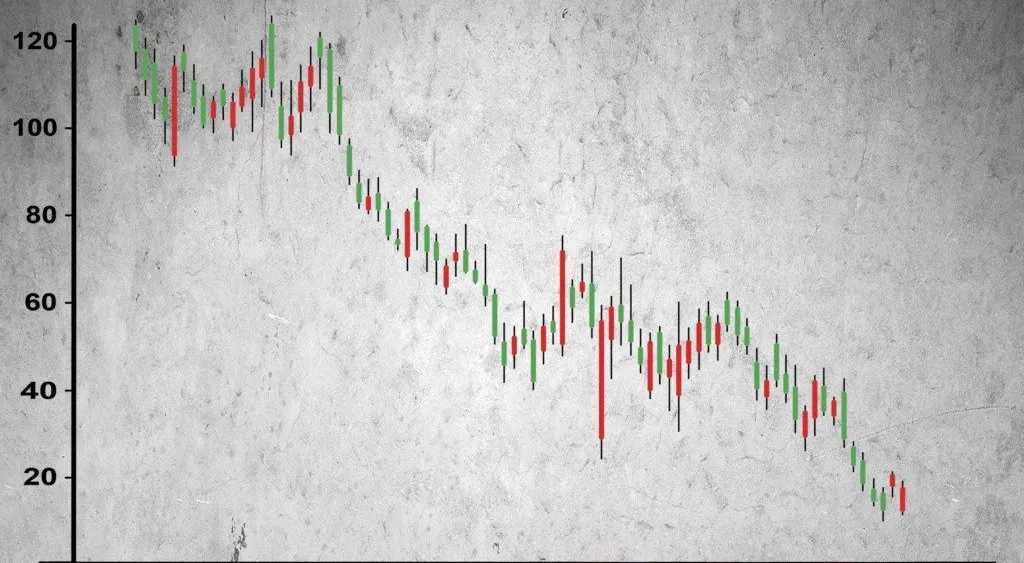

Calo dei prezzi dei bond, ecco alcuni suggerimenti

24 Giugno 2015 15:04

��anno l’Europa è stata il principale fattore trainante dei tassi di interesse globali. Il Quantitative Easing della Banca Centrale Europea (BCE) ha fatto scendere i rendimenti a nuovi minimi storici, in molti casi in territorio negativo, nonostante il miglioramento delle prospettive di crescita osservato fin dall’inizio dell’anno. La forte reazione politica, unita alla stabilizzazione dei prezzi del petrolio, ha contribuito a ridurre il rischio di una deflazione di lungo periodo, in un contesto in cui le aspettative di inflazione hanno superato il punto di minimo in gennaio. Inizialmente la BCE ha acquistato più titoli di quanti non ne emettessero i governi, ma dopo il primo mese le emissioni nette sono tornate positive, passando da -45 miliardi di euro in aprile a +45 miliardi di euro in maggio.

“A nostro avviso, la divergenza tra i fondamentali di crescita e di inflazione e i rendimenti, catalizzata dalla dinamica dell’offerta, è stata un elemento determinante per l’impennata dei tassi. Il movimento al rialzo dei tassi di interesse si è propagato a livello globale. Negli Stati Uniti, i Treasury avevano raggiunto livelli di sopravvalutazione rispetto ai fondamentali economici simili a quanto osservato nel 2012. La spinta subita dall’estero, unita all’aumento delle aspettative di inflazione e ai segnali di miglioramento del mercato del lavoro, ha innescato un rapido rialzo dei tassi” fanno sapere gli esperti di Goldman Sachs Asset Management (“GSAM”) secondo i quali l’andamento dei rendimenti obbligazionari è in linea con le previsioni macroeconomiche, che delineano una riaccelerazione della crescita globale accompagnata da un’inflazione debole ma positiva.

“Reputiamo che la ripresa statunitense sia ben consolidata, e che la debolezza del primo trimestre sia stata transitoria. I nostri indicatori segnalano attualmente un tasso di crescita attorno al 2,4%, ma la nostra previsione per il 2015 rimane superiore al consensus. A livello globale, l’allentamento delle politiche monetarie in Europa, Giappone e Cina dovrebbe continuare a sostenere la crescita” puntualizzano infatti gli specialisti di GSAM. Oltre al rischio «Grexit», che continua a restare sul tavolo, un altro pericolo a breve termine è costituito da nuove possibili delusioni sul fronte della crescita statunitense. Il dollaro forte, gli scioperi dei porti, le difficili condizioni meteorologiche e il calo degli investimenti nel settore petrolifero sono tutte concause della debolezza del primo trimestre ma, fra queste, solamente la forza del dollaro potrebbe essere un fattore di lungo periodo.

“Ci aspettiamo quindi un miglioramento dei dati parallelamente all’esaurirsi delle condizioni sfavorevoli di breve periodo. I dati relativi al secondo trimestre finora disponibili, come le vendite al dettaglio, non sono entusiasmanti, e suscitano il timore che questi fattori temporanei abbiano celato una debolezza di più lungo periodo e che la ripresa possa essere più lenta e meno solida del previsto. Se la crescita dovesse accelerare come previsto, è probabile che si osservi una certa volatilità in un contesto in cui i mercati cominciano a riprezzare i tassi statunitensi a breve termine in vista di un rialzo dei tassi della Fed, anche se non immediato” sostengono i professionisti di “GSAM” che poi spiegano alcune mosse di portafoglio recentemente adottate: “In un contesto di calo dei prezzi obbligazionari, abbiamo acquistato Titoli di Stato britannici per beneficiare di una certa stabilizzazione dei rendimenti. Così facendo, abbiamo ridotto la posizione di sottopeso nel mercato britannico, ma continuiamo a ritenere che le obbligazioni governative siano sopravvalutate e, nel complesso, manteniamo un posizionamento corto (ribassista) nei nostri portafogli. Inoltre, abbiamo approfittato della recente flessione del dollaro per rafforzare le posizioni lunghe (rialziste) sulla valuta statunitense, per esempio contro l’euro e le valute dei paesi produttori di materie prime. Sul fronte azionario, gli ultimi risultati pubblicati dalle società sono stati positivi, e riteniamo che gli attuali livelli di valutazione siano ragionevoli, tenuto conto dell’attuale contesto macroeconomico; manteniamo quindi una posizione di generale sovrappeso. Tuttavia, ricorriamo alle opzioni per limitare il rischio di ribasso dei mercati azionari europei, data la possibilità di sviluppi sfavorevoli sul fronte greco”.

ARTICOLO AD USO ESCLUSIVO DEGLI INVESTITORI PROFESSIONISTI E QUALIFICATI.

Tutti gli investimenti comportano dei rischi, tra cui la possibile perdita del capitale. Le opinioni espresse sono quelle dell’autore/autori alla data di pubblicazione del documento e possono variare in qualsiasi momento a causa di cambiamenti del mercato o delle condizioni economiche.

“A nostro avviso, la divergenza tra i fondamentali di crescita e di inflazione e i rendimenti, catalizzata dalla dinamica dell’offerta, è stata un elemento determinante per l’impennata dei tassi. Il movimento al rialzo dei tassi di interesse si è propagato a livello globale. Negli Stati Uniti, i Treasury avevano raggiunto livelli di sopravvalutazione rispetto ai fondamentali economici simili a quanto osservato nel 2012. La spinta subita dall’estero, unita all’aumento delle aspettative di inflazione e ai segnali di miglioramento del mercato del lavoro, ha innescato un rapido rialzo dei tassi” fanno sapere gli esperti di Goldman Sachs Asset Management (“GSAM”) secondo i quali l’andamento dei rendimenti obbligazionari è in linea con le previsioni macroeconomiche, che delineano una riaccelerazione della crescita globale accompagnata da un’inflazione debole ma positiva.

“Reputiamo che la ripresa statunitense sia ben consolidata, e che la debolezza del primo trimestre sia stata transitoria. I nostri indicatori segnalano attualmente un tasso di crescita attorno al 2,4%, ma la nostra previsione per il 2015 rimane superiore al consensus. A livello globale, l’allentamento delle politiche monetarie in Europa, Giappone e Cina dovrebbe continuare a sostenere la crescita” puntualizzano infatti gli specialisti di GSAM. Oltre al rischio «Grexit», che continua a restare sul tavolo, un altro pericolo a breve termine è costituito da nuove possibili delusioni sul fronte della crescita statunitense. Il dollaro forte, gli scioperi dei porti, le difficili condizioni meteorologiche e il calo degli investimenti nel settore petrolifero sono tutte concause della debolezza del primo trimestre ma, fra queste, solamente la forza del dollaro potrebbe essere un fattore di lungo periodo.

“Ci aspettiamo quindi un miglioramento dei dati parallelamente all’esaurirsi delle condizioni sfavorevoli di breve periodo. I dati relativi al secondo trimestre finora disponibili, come le vendite al dettaglio, non sono entusiasmanti, e suscitano il timore che questi fattori temporanei abbiano celato una debolezza di più lungo periodo e che la ripresa possa essere più lenta e meno solida del previsto. Se la crescita dovesse accelerare come previsto, è probabile che si osservi una certa volatilità in un contesto in cui i mercati cominciano a riprezzare i tassi statunitensi a breve termine in vista di un rialzo dei tassi della Fed, anche se non immediato” sostengono i professionisti di “GSAM” che poi spiegano alcune mosse di portafoglio recentemente adottate: “In un contesto di calo dei prezzi obbligazionari, abbiamo acquistato Titoli di Stato britannici per beneficiare di una certa stabilizzazione dei rendimenti. Così facendo, abbiamo ridotto la posizione di sottopeso nel mercato britannico, ma continuiamo a ritenere che le obbligazioni governative siano sopravvalutate e, nel complesso, manteniamo un posizionamento corto (ribassista) nei nostri portafogli. Inoltre, abbiamo approfittato della recente flessione del dollaro per rafforzare le posizioni lunghe (rialziste) sulla valuta statunitense, per esempio contro l’euro e le valute dei paesi produttori di materie prime. Sul fronte azionario, gli ultimi risultati pubblicati dalle società sono stati positivi, e riteniamo che gli attuali livelli di valutazione siano ragionevoli, tenuto conto dell’attuale contesto macroeconomico; manteniamo quindi una posizione di generale sovrappeso. Tuttavia, ricorriamo alle opzioni per limitare il rischio di ribasso dei mercati azionari europei, data la possibilità di sviluppi sfavorevoli sul fronte greco”.

ARTICOLO AD USO ESCLUSIVO DEGLI INVESTITORI PROFESSIONISTI E QUALIFICATI.

Tutti gli investimenti comportano dei rischi, tra cui la possibile perdita del capitale. Le opinioni espresse sono quelle dell’autore/autori alla data di pubblicazione del documento e possono variare in qualsiasi momento a causa di cambiamenti del mercato o delle condizioni economiche.

Tutte le informazioni concernenti, i rendimenti attesi e le prospettive di mercato si basano sui risultati della ricerca, delle analisi e delle opinioni dell’autore/autori. Pertanto, talune conclusioni sono anche di natura speculativa e potrebbero quindi non realizzarsi.

I rendimenti passati non sono indicativi dei risultati futuri. Tutti gli investimenti comportano rischi, tra cui la possibile perdita del capitale.

I rendimenti passati non sono indicativi dei risultati futuri. Tutti gli investimenti comportano rischi, tra cui la possibile perdita del capitale.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA