crescita economica

Borse, Europa e Giappone hanno prospettive interessanti

14 Settembre 2015 13:13

a un aspetto dei mercati azionari che, a fine luglio, stava cominciando a preoccupare alcuni osservatori: la mancanza di un ribasso significativo dei listini. Infatti, nell’ambito dell’attuale serie positiva, l’Indice MSCI All Country World (ACWI) non registrava ribassi pari o superiori al 10% da più di mille giorni (fino a fine luglio 2015), circa quattro volte il numero medio di giorni intercorrenti fra due ribassi di tale profondità. Quindi, se le medie storiche fossero il criterio guida, la forte correzione dei mercati dall’11 agosto in poi può essere considerata più che fisiologica.

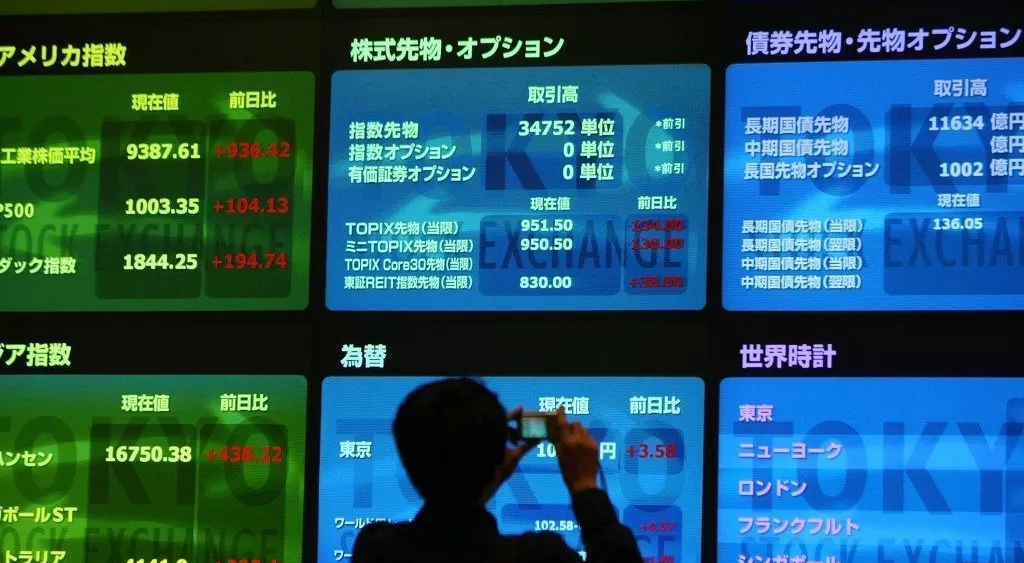

Ma, al di là delle vere ragioni che hanno determinato il crollo degli indici di Borsa delle principali piazze finanziarie internazionali (nonché della quasi generalità dei listini dei paesi emergenti), quali possono essere considerati i mercati azionari con maggiore appeal? Secondo gli esperti di Goldman Sachs Asset Management (“GSAM”) l’Eurozona e il Giappone mostrano prospettive interessanti.

“Dopo anni di difficoltà, l’Area Euro potrebbe essere posizionata per una ripresa. Infatti, dopo tre anni consecutivi di crescita inferiore all’1% del Prodotto Interno Lordo (PIL), riteniamo che il momentum osservato di recente nell’Eurozona tenderà a migliorare. La politica monetaria accomodante, i fondamentali in miglioramento e il deprezzamento della moneta unica hanno favorito la ripresa dell’Area Euro. Riteniamo che la ripresa non sia limitata a una regione specifica, ma sia destinata a diffondersi all’intera Eurozona” sottolineano i professionisti di GSAM.

Le stime di crescita del pil della zona euro sono infatti intorno o leggermente al di sopra del punto e mezzo percentuale per quest’anno e per i prossimi tre anni. “In periodi di crescita superiore all’1% del PIL, le società europee hanno registrato generalmente una crescita dei profitti a due cifre. Dopo 48 mesi consecutivi di revisioni al ribasso, nell’ultimo periodo le previsioni sugli utili sono migliorate. Anche le prospettive dell’Eurozona potrebbero beneficiare potenzialmente di un’accelerazione dei flussi di investimento, di premi per il rischio azionario interessanti e della recente sottoperformance rispetto ai titoli azionari statunitensi” puntualizzano gli esperti di GSAM che poi passano ad analizzare il Giappone, paese nel quale vedono miglioramenti macroeconomici sempre più evidenti.

“La dinamica positiva del mercato del lavoro e l’aumento del reddito reale dovrebbero sostenere i consumi, mentre la debolezza dello yen ha agito da catalizzatore della crescita degli utili e dell’espansione dei margini. Anche i miglioramenti sul fronte della corporate governance, ora più indipendente e attenta agli azionisti, hanno contribuito a rafforzare la fiducia degli investitori. Inoltre, il potenziale in termini di riallocazione all’azionario degli investimenti dei fondi pensione rimane promettente” fanno sapere i manager di GSAM secondo i quali il Giappone resta il mercato sviluppato più conveniente. “I rendimenti azionari nipponici sono stati trainati soprattutto dalla crescita degli utili per azione (EPS), più che dall’espansione dei multipli. Nonostante le progressioni sia in yen che in dollari, le valutazioni dei titoli azionari giapponesi rimangono in linea con le medie storiche, mentre è probabile che la crescita dei profitti per azione nipponici superi quella di altre regioni. Prevediamo che la crescita degli utili per azione sarà il fattore di maggiore impatto sui rendimenti degli investitori, ma riteniamo che anche le valutazioni ragionevoli offriranno un ulteriore supporto” sostengono gli esperti di GSAM che, per quanto riguarda la crescita degli utili (eps) 2015 stimano che quelli delle imprese giapponesi possano attestarsi al +8%, contro il +7% delle aziende della zone euro e il +2% di quelle USA.

ARTICOLO AD USO ESCLUSIVO DEGLI INVESTITORI PROFESSIONISTI E QUALIFICATI.

Tutti gli investimenti comportano dei rischi, tra cui la possibile perdita del capitale. Le opinioni espresse sono quelle dell’autore/autori alla data di pubblicazione del documento e possono variare in qualsiasi momento a causa di cambiamenti del mercato o delle condizioni economiche.

Tutte le informazioni concernenti, i rendimenti attesi e le prospettive di mercato si basano sui risultati della ricerca, delle analisi e delle opinioni dell’autore/autori. Pertanto, talune conclusioni sono anche di natura speculativa e potrebbero quindi non realizzarsi.

I rendimenti passati non sono indicativi dei risultati futuri. Tutti gli investimenti comportano rischi, tra cui la possibile perdita del capitale.

Ma, al di là delle vere ragioni che hanno determinato il crollo degli indici di Borsa delle principali piazze finanziarie internazionali (nonché della quasi generalità dei listini dei paesi emergenti), quali possono essere considerati i mercati azionari con maggiore appeal? Secondo gli esperti di Goldman Sachs Asset Management (“GSAM”) l’Eurozona e il Giappone mostrano prospettive interessanti.

“Dopo anni di difficoltà, l’Area Euro potrebbe essere posizionata per una ripresa. Infatti, dopo tre anni consecutivi di crescita inferiore all’1% del Prodotto Interno Lordo (PIL), riteniamo che il momentum osservato di recente nell’Eurozona tenderà a migliorare. La politica monetaria accomodante, i fondamentali in miglioramento e il deprezzamento della moneta unica hanno favorito la ripresa dell’Area Euro. Riteniamo che la ripresa non sia limitata a una regione specifica, ma sia destinata a diffondersi all’intera Eurozona” sottolineano i professionisti di GSAM.

Le stime di crescita del pil della zona euro sono infatti intorno o leggermente al di sopra del punto e mezzo percentuale per quest’anno e per i prossimi tre anni. “In periodi di crescita superiore all’1% del PIL, le società europee hanno registrato generalmente una crescita dei profitti a due cifre. Dopo 48 mesi consecutivi di revisioni al ribasso, nell’ultimo periodo le previsioni sugli utili sono migliorate. Anche le prospettive dell’Eurozona potrebbero beneficiare potenzialmente di un’accelerazione dei flussi di investimento, di premi per il rischio azionario interessanti e della recente sottoperformance rispetto ai titoli azionari statunitensi” puntualizzano gli esperti di GSAM che poi passano ad analizzare il Giappone, paese nel quale vedono miglioramenti macroeconomici sempre più evidenti.

“La dinamica positiva del mercato del lavoro e l’aumento del reddito reale dovrebbero sostenere i consumi, mentre la debolezza dello yen ha agito da catalizzatore della crescita degli utili e dell’espansione dei margini. Anche i miglioramenti sul fronte della corporate governance, ora più indipendente e attenta agli azionisti, hanno contribuito a rafforzare la fiducia degli investitori. Inoltre, il potenziale in termini di riallocazione all’azionario degli investimenti dei fondi pensione rimane promettente” fanno sapere i manager di GSAM secondo i quali il Giappone resta il mercato sviluppato più conveniente. “I rendimenti azionari nipponici sono stati trainati soprattutto dalla crescita degli utili per azione (EPS), più che dall’espansione dei multipli. Nonostante le progressioni sia in yen che in dollari, le valutazioni dei titoli azionari giapponesi rimangono in linea con le medie storiche, mentre è probabile che la crescita dei profitti per azione nipponici superi quella di altre regioni. Prevediamo che la crescita degli utili per azione sarà il fattore di maggiore impatto sui rendimenti degli investitori, ma riteniamo che anche le valutazioni ragionevoli offriranno un ulteriore supporto” sostengono gli esperti di GSAM che, per quanto riguarda la crescita degli utili (eps) 2015 stimano che quelli delle imprese giapponesi possano attestarsi al +8%, contro il +7% delle aziende della zone euro e il +2% di quelle USA.

ARTICOLO AD USO ESCLUSIVO DEGLI INVESTITORI PROFESSIONISTI E QUALIFICATI.

Tutti gli investimenti comportano dei rischi, tra cui la possibile perdita del capitale. Le opinioni espresse sono quelle dell’autore/autori alla data di pubblicazione del documento e possono variare in qualsiasi momento a causa di cambiamenti del mercato o delle condizioni economiche.

Tutte le informazioni concernenti, i rendimenti attesi e le prospettive di mercato si basano sui risultati della ricerca, delle analisi e delle opinioni dell’autore/autori. Pertanto, talune conclusioni sono anche di natura speculativa e potrebbero quindi non realizzarsi.

I rendimenti passati non sono indicativi dei risultati futuri. Tutti gli investimenti comportano rischi, tra cui la possibile perdita del capitale.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA