BlackRock

Rovelli (BlackRock): “Azionario favorito nel 2018, ecco su cosa puntare”

Valutazioni interessanti nell’Eurozona e in Giappone, con l’Italia in grado di fare bene nonostante l’incertezza politica.

15 Dicembre 2017 11:26

Sarà un 2018 ancora positivo per l’economia globale, con utili aziendali in crescita anche se non al livello dell’anno che sta per chiudersi. Ne è convinto Bruno Rovelli, chief investment strategist di BlackRock Italia, che ha fatto il punto sull’outlook 2018. Diverse le tematiche affrontate, dal ciclo americano ai rischi politici europei, senza dimenticare la situazione italiana.

RECESSIONE SÌ, RECESSIONE NO - “Quanto è lontana la prossima recessione? Al momento è una domanda assolutamente legittima da porsi – ha spiegato Rovelli. Il ciclo economico espansivo negli USA dura da 120 mesi ed è già molto superiore alla media dalla Seconda Guerra Mondiale in poi. Tuttavia, pensiamo che i cicli non muoiano di vecchiaia ma di disequilibri che si vengono a creare. Disequilibri che possono derivare dall’eccesso di domanda, di consumi o di investimenti. Il ciclo attuale è stato anomalo in quanto rallentato e la crescita più lenta non ha ancora generato quegli squilibri che portano alla recessione successiva. Pensiamo quindi che nel 2018 il tema della recessione degli USA non sarà così rilevante per i mercati.”

POCO SPAZIO PER SORPRESE POSITIVE - “Se ci domandiamo quanto i mercati possano essere sorpresi positivamente dal ciclo economico globale, la risposta è in misura contenuta – è il commento di Rovelli - A mio avviso la situazione è meno favorevole rispetto ad inizio 2017. Da settembre 2016 siamo entrati in una fase in cui di fatto le aspettative sulla crescita economica hanno cominciato a migliorare, ma oggi c’è meno spazio rispetto allo scorso anno perché i mercati vengano sorpresi positivamente dalla crescita economica”.

INFLAZIONE TIMIDA - Da diversi anni l’inflazione è al centro dell’attenzione dei mercati. Ecco il pensiero di Rovelli in merito: “L’inflazione globale core, quella che esclude energetici e alimentari, è stata eccezionalmente stabile negli ultimi 15 anni. La Cina ha esportato deflazione fino al 2016, quest’anno i prezzi dell’export sono in territorio positivo ma per il momento i prezzi dell’import USA dalla Cina non hanno ancora risentito di questa dinamica. Tuttavia, ci aspettiamo una leggera pressione al rialzo dell’inflazione negli USA, dove stimiamo un’inflazione core intorno al 2,3%. Nell’Eurozona la situazione dell’inflazione core è più ambigua”.

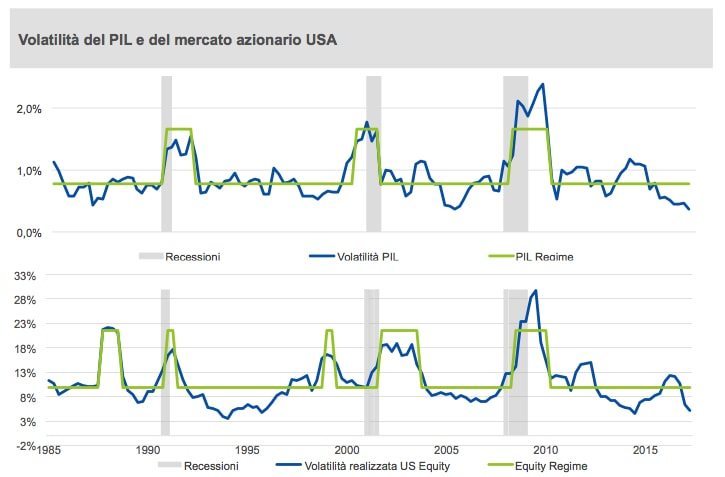

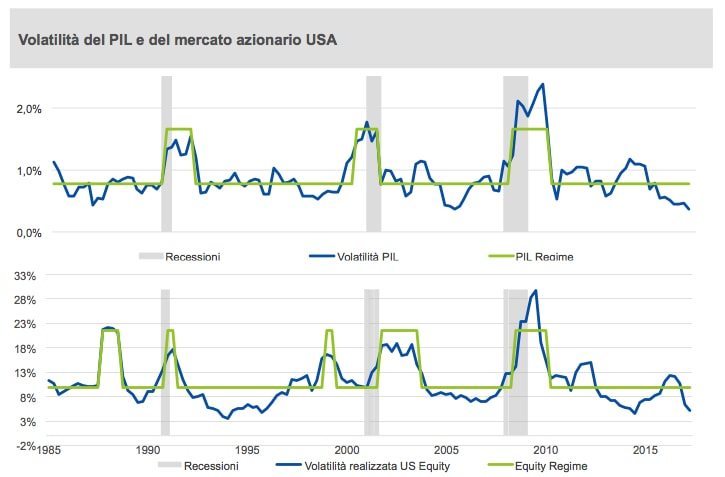

VOLATILITÀ ANCORA PIÙ TIMIDA - “Nel 2017 la volatilità molto bassa è stata uno dei temi centrali – ha spiegato Rovelli - Ci aspettiamo nel 2018 un innalzamento ma strutturalmente pensiamo debba persistete il regime di bassa volatilitá dell’ultimo quinquennio. Questo perché sostanzialmente la volatilità dei mercati finanziari dipende in larga parte dalla volatilità macroeconomica, ovvero dalle oscillazioni del PIL. La volatilità macro sale prima o durante una recessione, con la recessione lontana pensiamo persista un livello di volatilità basso”.

[caption id="attachment_121651" align="alignnone" width="600"] La scarsa volatilità macro economica ha frenato la volatilità dei mercati (Fonte: Global Investment Outlook BlackRock 2018)[/caption]

La scarsa volatilità macro economica ha frenato la volatilità dei mercati (Fonte: Global Investment Outlook BlackRock 2018)[/caption]

RISCHIO SISTEMICO? - Tra i temi affrontati da Rovelli anche quello del rischio sistemico: “Non vediamo evidenti segnali di rischio sistemico. Nei paesi sviluppati la leva finanziaria, che rappresenta uno dei propagatori principali del rischio sistemico, è contenuta”.

LE MOSSE DELLE BANCHE CENTRALI - “Il ciclo economico è maturo negli USA e la Fed sta lavorando per normalizzare la politica monetaria. Spinti dal rialzo dei rendimenti a breve termine, dovrebbero tornare a risalire anche i rendimenti dei tassi a lungo termine. Nel 2018 le banche centrali del G3 diminuiranno la quantità di acquisti per la prima volta dal 2013. Anche per questo motivo i rendimenti dei tassi a lungo termine saliranno. Tornando agli USA, l’inflazione al rialzo è importante per la Fed, perché giustifica i tre rialzi previsti nel 2018. Per quanto riguarda la BCE, è giunto il momento di cominciare a porre le basi per l’inizio di un percorso di rientro dal QE e il 2019 potrebbe essere l’anno in cui assistiamo a questo passaggio”.

APPROFONDIMENTO

Guarda l'intervista a Bruno Rovelli di BlackRock sull'outlook 2018

https://vimeo.com/247318637

QUI ITALIA - A pochi mesi dalle elezioni politiche, Rovelli ha commentato la situazione italiana: “Nel nostro paese ci sono le condizioni per fare bene e per riprendere a crescere di sopra l’1%, forse fino all’1.5%. Le condizioni macro sono buone, il surplus di partite correnti è solido. Resta l’incertezza politica, ma i mercati si sono abituati a questa condizione anche in altri paesi europei. Se la situazione politica non cambia i fondamentali economici, i mercati restano saldi. Alcune riforme strutturali sono state fatte e porteranno benefici nei prossimi anni, manca ancora una vera e propria riforma della civile che sicuramente sarebbe vista favorevolmente da molti investitori stranieri”.

QUI CINA - “Nel 2017 - ha spiegato Rovelli - la Cina è stato un elemento di stabilità. Ora è il momento delle riforme strutturali che spesso rallentano la crescita nel breve termine: diciamo che nel 2018 la Cina può essere un elemento di ansietà per i mercati, ma un crash landing appare del tutto improbabile. Inoltre la Cina, da punto di vista finanziario, è piuttosto isolata e ha meno possibilità di contagiare altri paesi trasmettendo un’eventuale crisi.

COME MUOVERSI - Ecco le indicazioni di Rovelli alla luce delle considerazioni appena riportate: “Siamo positivi sul mercato azionario, in particolare nei settori tecnologico e finanziario. La crescita degli utili e le valutazioni scontate rendono particolarmente interessanti Eurozona, Giappone e mercati emergenti mentre restiamo neutrali sugli USA, dove i benefici della riforma fiscale sono già stati prezzati dai mercati. Riteniamo difficile essere positivi sulle obbligazioni e in particolare su quelle governative”.

RECESSIONE SÌ, RECESSIONE NO - “Quanto è lontana la prossima recessione? Al momento è una domanda assolutamente legittima da porsi – ha spiegato Rovelli. Il ciclo economico espansivo negli USA dura da 120 mesi ed è già molto superiore alla media dalla Seconda Guerra Mondiale in poi. Tuttavia, pensiamo che i cicli non muoiano di vecchiaia ma di disequilibri che si vengono a creare. Disequilibri che possono derivare dall’eccesso di domanda, di consumi o di investimenti. Il ciclo attuale è stato anomalo in quanto rallentato e la crescita più lenta non ha ancora generato quegli squilibri che portano alla recessione successiva. Pensiamo quindi che nel 2018 il tema della recessione degli USA non sarà così rilevante per i mercati.”

POCO SPAZIO PER SORPRESE POSITIVE - “Se ci domandiamo quanto i mercati possano essere sorpresi positivamente dal ciclo economico globale, la risposta è in misura contenuta – è il commento di Rovelli - A mio avviso la situazione è meno favorevole rispetto ad inizio 2017. Da settembre 2016 siamo entrati in una fase in cui di fatto le aspettative sulla crescita economica hanno cominciato a migliorare, ma oggi c’è meno spazio rispetto allo scorso anno perché i mercati vengano sorpresi positivamente dalla crescita economica”.

INFLAZIONE TIMIDA - Da diversi anni l’inflazione è al centro dell’attenzione dei mercati. Ecco il pensiero di Rovelli in merito: “L’inflazione globale core, quella che esclude energetici e alimentari, è stata eccezionalmente stabile negli ultimi 15 anni. La Cina ha esportato deflazione fino al 2016, quest’anno i prezzi dell’export sono in territorio positivo ma per il momento i prezzi dell’import USA dalla Cina non hanno ancora risentito di questa dinamica. Tuttavia, ci aspettiamo una leggera pressione al rialzo dell’inflazione negli USA, dove stimiamo un’inflazione core intorno al 2,3%. Nell’Eurozona la situazione dell’inflazione core è più ambigua”.

VOLATILITÀ ANCORA PIÙ TIMIDA - “Nel 2017 la volatilità molto bassa è stata uno dei temi centrali – ha spiegato Rovelli - Ci aspettiamo nel 2018 un innalzamento ma strutturalmente pensiamo debba persistete il regime di bassa volatilitá dell’ultimo quinquennio. Questo perché sostanzialmente la volatilità dei mercati finanziari dipende in larga parte dalla volatilità macroeconomica, ovvero dalle oscillazioni del PIL. La volatilità macro sale prima o durante una recessione, con la recessione lontana pensiamo persista un livello di volatilità basso”.

[caption id="attachment_121651" align="alignnone" width="600"]

La scarsa volatilità macro economica ha frenato la volatilità dei mercati (Fonte: Global Investment Outlook BlackRock 2018)[/caption]

La scarsa volatilità macro economica ha frenato la volatilità dei mercati (Fonte: Global Investment Outlook BlackRock 2018)[/caption]RISCHIO SISTEMICO? - Tra i temi affrontati da Rovelli anche quello del rischio sistemico: “Non vediamo evidenti segnali di rischio sistemico. Nei paesi sviluppati la leva finanziaria, che rappresenta uno dei propagatori principali del rischio sistemico, è contenuta”.

LE MOSSE DELLE BANCHE CENTRALI - “Il ciclo economico è maturo negli USA e la Fed sta lavorando per normalizzare la politica monetaria. Spinti dal rialzo dei rendimenti a breve termine, dovrebbero tornare a risalire anche i rendimenti dei tassi a lungo termine. Nel 2018 le banche centrali del G3 diminuiranno la quantità di acquisti per la prima volta dal 2013. Anche per questo motivo i rendimenti dei tassi a lungo termine saliranno. Tornando agli USA, l’inflazione al rialzo è importante per la Fed, perché giustifica i tre rialzi previsti nel 2018. Per quanto riguarda la BCE, è giunto il momento di cominciare a porre le basi per l’inizio di un percorso di rientro dal QE e il 2019 potrebbe essere l’anno in cui assistiamo a questo passaggio”.

APPROFONDIMENTO

Guarda l'intervista a Bruno Rovelli di BlackRock sull'outlook 2018

https://vimeo.com/247318637

QUI ITALIA - A pochi mesi dalle elezioni politiche, Rovelli ha commentato la situazione italiana: “Nel nostro paese ci sono le condizioni per fare bene e per riprendere a crescere di sopra l’1%, forse fino all’1.5%. Le condizioni macro sono buone, il surplus di partite correnti è solido. Resta l’incertezza politica, ma i mercati si sono abituati a questa condizione anche in altri paesi europei. Se la situazione politica non cambia i fondamentali economici, i mercati restano saldi. Alcune riforme strutturali sono state fatte e porteranno benefici nei prossimi anni, manca ancora una vera e propria riforma della civile che sicuramente sarebbe vista favorevolmente da molti investitori stranieri”.

QUI CINA - “Nel 2017 - ha spiegato Rovelli - la Cina è stato un elemento di stabilità. Ora è il momento delle riforme strutturali che spesso rallentano la crescita nel breve termine: diciamo che nel 2018 la Cina può essere un elemento di ansietà per i mercati, ma un crash landing appare del tutto improbabile. Inoltre la Cina, da punto di vista finanziario, è piuttosto isolata e ha meno possibilità di contagiare altri paesi trasmettendo un’eventuale crisi.

COME MUOVERSI - Ecco le indicazioni di Rovelli alla luce delle considerazioni appena riportate: “Siamo positivi sul mercato azionario, in particolare nei settori tecnologico e finanziario. La crescita degli utili e le valutazioni scontate rendono particolarmente interessanti Eurozona, Giappone e mercati emergenti mentre restiamo neutrali sugli USA, dove i benefici della riforma fiscale sono già stati prezzati dai mercati. Riteniamo difficile essere positivi sulle obbligazioni e in particolare su quelle governative”.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA