dollaro

La battaglia del dollaro e la storia che non si ripete

Gli americani giocano con opportunismo la partita delle oscillazioni valutarie e fanno perdere le staffe a Draghi. Ma le armi dei governi per influenzare i cambi sembrano spuntate rispetto al passato.

29 Gennaio 2018 09:45

Un paio di mesi prima che Trump vincesse le elezioni avevamo scritto che il dollaro sarebbe stato uno dei temi caldi della sua amministrazione se fosse arrivato alla Casa. Un anno e mezzo dopo la previsione si sta rivelando abbastanza azzeccata. Per arrivarci, avevamo fatto un paragone tra The Donald e Richard Nixon, alle prese con lo stesso tipo di problemi, anche se quasi cinquant’anni prima: un’America non più grande potenza rispettata nel mondo, umiliata dai redditi bassi per aver regalato ai cinesi e alle altre economie emergenti la globalizzazione a costo zero, mentre i presunti alleati, a cominciare dagli europei, traggono tutti i benefici della protezione militare americana senza pagarne i costi, mentre sfruttano l’euro debole per esportare a prezzi competitivi in USA.

Nixon aveva un ministro del Tesoro texano, un certo John Connally, che aveva servito con Kennedy e Johnson, e che in materia di dollaro aveva le idee abbastanza chiare. Poco dopo la sua nomina nel 1971 scandì una frase rimasta famosa davanti a un gruppo di ministri delle Finanze europei: il dollaro è la nostra moneta, ma è un vostro problema. Ora il suo omologo nell’amministrazione Trump, Steve Mnuchin, sembra intonare la stessa canzone parlando di un dollaro debole nell’interesse degli Stati Uniti. Praticamente una bestemmia. Da sempre il dollaro forte è il mantra dei ministri del Tesoro americani, anche quando va a picco. Infatti subito dopo Trump ha corretto un po’ il tiro tornando nel solco della retorica del dollaro forte.

APPROFONDIMENTO

Dietro la debolezza innaturale del dollaro c’è un nuovo equilibrio governo-Fed

Ma ormai il tabù è stato infranto. Da ricordare che Connally, poche settimane dopo il suo arrivo, orchestrò insieme al futuro governatore della Fed Paul Volcker lo sganciamento del dollaro dall’oro, una svolta che mandò alle stelle la popolarità di Nixon, fece ripartire le esportazioni e l’economia americana e lo aiutò a stravincere le elezioni contro McGovern un anno dopo, mentre fece abbastanza male a giapponesi, tedeschi e francesi, che sul dollaro forte grazie al gold standard si ingrassavano. Le parole di Mnuchin ci dicono che ci risiamo? Mark Twain diceva che la Storia non si ripete, però sa parlare in rima. Nel nostro caso la rima non è proprio piaciuta a Mario Draghi, che su un euro che non si allontani troppo da 1,20 su dollaro si sta giocando la reputazione. Da un punto di vista tattico, magari un euro più forte non dispiace al grande capo della BCE, perché lo aiuta a tagliare gli artigli ai falchi tedeschi che vorrebbero una fine anticipata del QE e un ritorno a tassi di interesse positivi. Ma strategicamente, un’economia USA che riparte a spese dell’Europa è un’idea che gli dà un enorme fastidio. Draghi rivendica la ripresa europea come un suo merito quasi esclusivo, e non vuole vedersi sorpassato dagli americani nella parte finale del suo mandato.

APPROFONDIMENTO

“Meno tasse, più crescita” (parte seconda): dirige Trump

Vale la pena rileggere con attenzione cosa esattamente ha detto Mnuchin: “Quello del dollaro è uno dei mercati più liquidi che ci siano. A che livello sia nel breve termine non ci preoccupa. Un dollaro più debole per noi è positivo in termini di scambi e opportunità. Nel più lungo termine, la forza del dollaro riflette la forza dell’economia USA e il fatto che costituisce, e continuerà a costituire, la prima moneta di riserva”. Traduzione: non permetteremo mai che il dollaro perda il suo ruolo di moneta egemone, ma questo non ci impedisce di sfruttarne la debolezza se ci conviene. Poi Trump a Davos ha spiegato che quello che conviene agli Stati Uniti d’America conviene anche agli altri. Come l’avvocato Agnelli quando diceva che quello che è bene per la FIAT è bene per l’Italia. Mettersi d’accordo su cosa sia il bene comune è sempre molto problematico tra gente che ha interessi diversi.

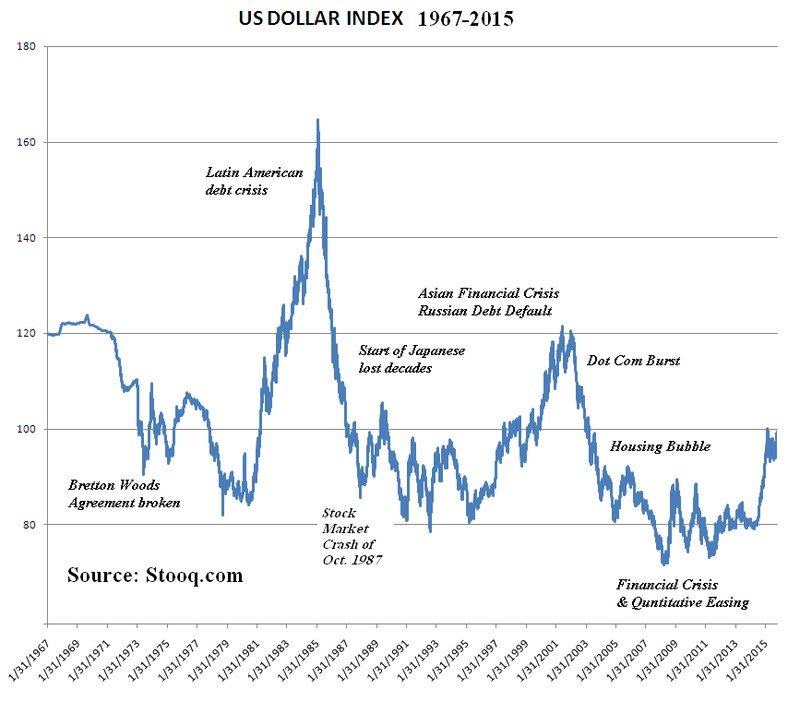

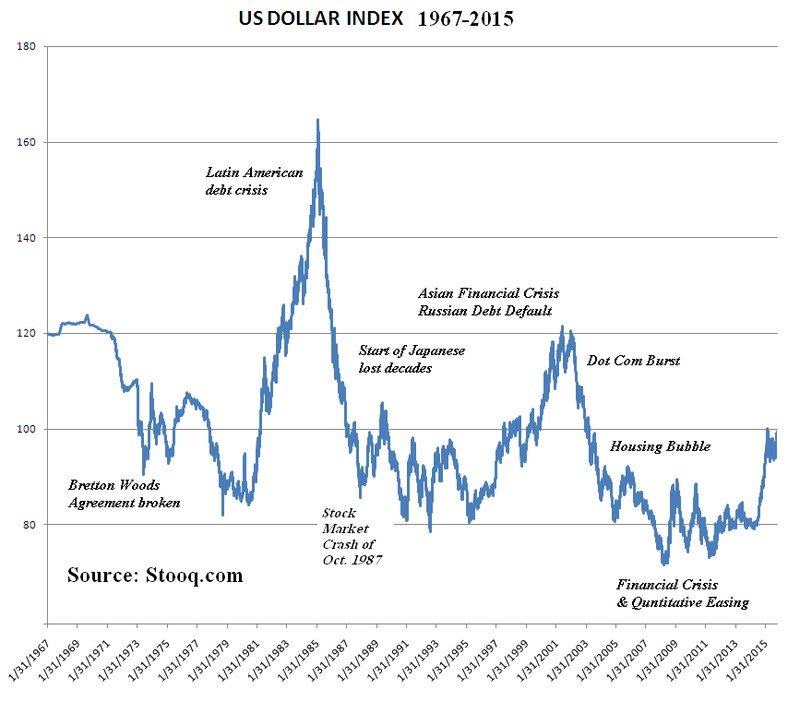

Torniamo alle rime della storia. Sganciando il dollaro dall’oro, Nixon ne provocò la caduta a beneficio dell’economia americana. Una decina d’anni dopo, l’arrivo di Reagan impresse una spinta potente al biglietto verde, facendo schizzare il dollar index ai massimi di sempre. Il dollaro troppo forte faceva imbarcare inflazione all’Europa e rendeva troppo costosi i prodotti americani in Giappone. I grandi di allora – USA, Giappone, Germania, Francia e Regno Unito a settembre del 1985 si riunirono al Plaza di New York e concordarono una strategia comune per rimettere a terra il dollaro. Funzionò talmente bene che due anni dopo, questa volta al Louvre di Parigi, gli stessi grandi raggiunsero un altro accordo, questa volta per far risalire il dollaro, mandato a picco dal primo accordo.

[caption id="attachment_122749" align="alignnone" width="800"] L'andamento del dollar index (Fonte: Stooq.com)[/caption]

L'andamento del dollar index (Fonte: Stooq.com)[/caption]

Bottom line. Su scala minore, l’arrivo di Trump ha avuto un effetto simile a quello di Reagan, dollaro che schizza, ma poi rientra. Questa volta però, senza bisogno di accordi tra i grandi, né al Plaza, né al Louvre. Mnuchin ne ha preso atto, aggiungendo che gli americani sono sempre pronti a sfruttare a proprio favore le congiunture del mercato. La rima della storia sembra dirci che alla fine l’equilibrio lo trova il mercato. Gli accordi tra grandi nelle stanze ovattate di location prestigiose possono assecondarlo e accompagnarlo, non fargli cambiare direzione. E chi lo capisce prima e meglio degli altri può trarne più vantaggio degli altri.

(dalla rubrica “Caffè scorretto” della newsletter settimanale di FinanciaLounge)

Nixon aveva un ministro del Tesoro texano, un certo John Connally, che aveva servito con Kennedy e Johnson, e che in materia di dollaro aveva le idee abbastanza chiare. Poco dopo la sua nomina nel 1971 scandì una frase rimasta famosa davanti a un gruppo di ministri delle Finanze europei: il dollaro è la nostra moneta, ma è un vostro problema. Ora il suo omologo nell’amministrazione Trump, Steve Mnuchin, sembra intonare la stessa canzone parlando di un dollaro debole nell’interesse degli Stati Uniti. Praticamente una bestemmia. Da sempre il dollaro forte è il mantra dei ministri del Tesoro americani, anche quando va a picco. Infatti subito dopo Trump ha corretto un po’ il tiro tornando nel solco della retorica del dollaro forte.

APPROFONDIMENTO

Dietro la debolezza innaturale del dollaro c’è un nuovo equilibrio governo-Fed

Ma ormai il tabù è stato infranto. Da ricordare che Connally, poche settimane dopo il suo arrivo, orchestrò insieme al futuro governatore della Fed Paul Volcker lo sganciamento del dollaro dall’oro, una svolta che mandò alle stelle la popolarità di Nixon, fece ripartire le esportazioni e l’economia americana e lo aiutò a stravincere le elezioni contro McGovern un anno dopo, mentre fece abbastanza male a giapponesi, tedeschi e francesi, che sul dollaro forte grazie al gold standard si ingrassavano. Le parole di Mnuchin ci dicono che ci risiamo? Mark Twain diceva che la Storia non si ripete, però sa parlare in rima. Nel nostro caso la rima non è proprio piaciuta a Mario Draghi, che su un euro che non si allontani troppo da 1,20 su dollaro si sta giocando la reputazione. Da un punto di vista tattico, magari un euro più forte non dispiace al grande capo della BCE, perché lo aiuta a tagliare gli artigli ai falchi tedeschi che vorrebbero una fine anticipata del QE e un ritorno a tassi di interesse positivi. Ma strategicamente, un’economia USA che riparte a spese dell’Europa è un’idea che gli dà un enorme fastidio. Draghi rivendica la ripresa europea come un suo merito quasi esclusivo, e non vuole vedersi sorpassato dagli americani nella parte finale del suo mandato.

APPROFONDIMENTO

“Meno tasse, più crescita” (parte seconda): dirige Trump

Vale la pena rileggere con attenzione cosa esattamente ha detto Mnuchin: “Quello del dollaro è uno dei mercati più liquidi che ci siano. A che livello sia nel breve termine non ci preoccupa. Un dollaro più debole per noi è positivo in termini di scambi e opportunità. Nel più lungo termine, la forza del dollaro riflette la forza dell’economia USA e il fatto che costituisce, e continuerà a costituire, la prima moneta di riserva”. Traduzione: non permetteremo mai che il dollaro perda il suo ruolo di moneta egemone, ma questo non ci impedisce di sfruttarne la debolezza se ci conviene. Poi Trump a Davos ha spiegato che quello che conviene agli Stati Uniti d’America conviene anche agli altri. Come l’avvocato Agnelli quando diceva che quello che è bene per la FIAT è bene per l’Italia. Mettersi d’accordo su cosa sia il bene comune è sempre molto problematico tra gente che ha interessi diversi.

Torniamo alle rime della storia. Sganciando il dollaro dall’oro, Nixon ne provocò la caduta a beneficio dell’economia americana. Una decina d’anni dopo, l’arrivo di Reagan impresse una spinta potente al biglietto verde, facendo schizzare il dollar index ai massimi di sempre. Il dollaro troppo forte faceva imbarcare inflazione all’Europa e rendeva troppo costosi i prodotti americani in Giappone. I grandi di allora – USA, Giappone, Germania, Francia e Regno Unito a settembre del 1985 si riunirono al Plaza di New York e concordarono una strategia comune per rimettere a terra il dollaro. Funzionò talmente bene che due anni dopo, questa volta al Louvre di Parigi, gli stessi grandi raggiunsero un altro accordo, questa volta per far risalire il dollaro, mandato a picco dal primo accordo.

[caption id="attachment_122749" align="alignnone" width="800"]

L'andamento del dollar index (Fonte: Stooq.com)[/caption]

L'andamento del dollar index (Fonte: Stooq.com)[/caption]Bottom line. Su scala minore, l’arrivo di Trump ha avuto un effetto simile a quello di Reagan, dollaro che schizza, ma poi rientra. Questa volta però, senza bisogno di accordi tra i grandi, né al Plaza, né al Louvre. Mnuchin ne ha preso atto, aggiungendo che gli americani sono sempre pronti a sfruttare a proprio favore le congiunture del mercato. La rima della storia sembra dirci che alla fine l’equilibrio lo trova il mercato. Gli accordi tra grandi nelle stanze ovattate di location prestigiose possono assecondarlo e accompagnarlo, non fargli cambiare direzione. E chi lo capisce prima e meglio degli altri può trarne più vantaggio degli altri.

(dalla rubrica “Caffè scorretto” della newsletter settimanale di FinanciaLounge)

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA