Analyst Survey 2018

Costi e salari in aumento non incideranno sui prezzi finali

Grazie alla solidità dei margini, nella maggior parte dei settori l’innalzamento dei prezzi di vendita sarà contenuto. Nonostante aumenti il numero di imprese in grado di trasferire i nuovi costi sul cliente finale.

13 Marzo 2018 07:50

L’Analist Survey annuale condotta da Fidelity International permette di tastare il polso direttamente alle imprese. Tra gli aspetti più interessanti emersi nella ricerca 2018, figura quello relativo all’aumento dei prezzi. Nonostante costi di produzione e salari in aumento a livello globale, infatti, la maggior parte delle società non sembra essere intenzionata a reagire con aumenti sensibili dei prezzi di vendita. Si tratta di una chiave importante per leggere l’andamento dell’economia globale in un anno, quello in corso, iniziato con una “sbandata” dei mercati innescata principalmente da un aumento inatteso dei salari USA che ha fatto pensare a ricadute impreviste sull’inflazione e, in ultima battuta, a un innalzamento più rapido dei tassi da parte della Federal Reserve. Oggi la situazione sembra in parte rientrata, al punto che molti osservatori hanno parlato di “correzione salutare” dei mercati. Ma è bene tenere sotto osservazione l’andamento dei prezzi per evitare sorprese inaspettate.

Per comprendere la rilevanza dei dati raccolti dall’Analyst Survey 2018 è bene sapere che gli analisti di Fidelity, che hanno risposto alle domande, ogni anno partecipano a oltre 16mila incontri con le aziende, instaurando un dialogo con CEO, CFO e Senior Management. L’Analyst Survey, che copre 10 settori e 6 regioni, è una valutazione previsionale che parte dall’analisi delle singole società e permette, quindi, di identificare le tendenze al loro primo insorgere.

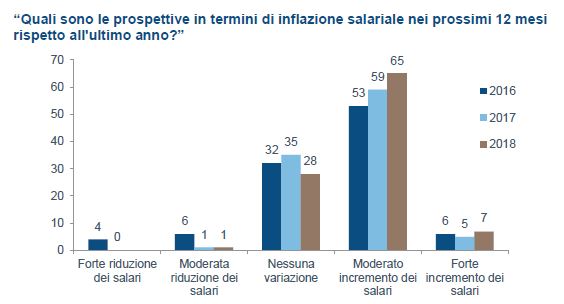

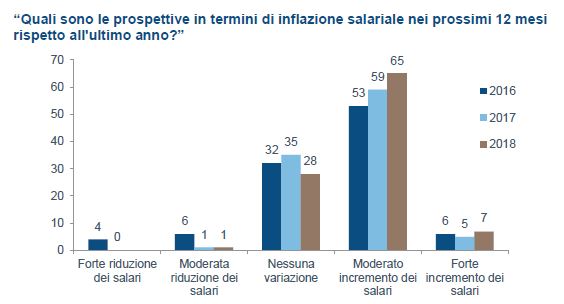

Rispetto al 50% rilevato dall’Analyst Survey dello scorso anno, nel 2018 quasi il 66% degli analisti Fidelity prevede un aumento dei costi di produzione che, relativamente ai prodotti industriali, all’energia e ai materiali, indica tipicamente una fase matura del ciclo economico. Per quanto riguarda i salari (vedi grafico in basso), il 72% degli analisti prevede un incremento nei prossimi 12 mesi (64% nel 2017) con particolare incidenza in Cina, Europa e Stati Uniti. Nel dettaglio, il 65% ritiene che l’incremento dei salari sarà moderato, mentre per il 7% ci saranno aumenti più forti. Per quanto riguarda le regioni, i rincari più salati sono previsti nelle regioni EMEA (Europa, Medio Oriente e Africa) e America Latina: in queste aree, secondo circa un terzo degli intervistati, la crescita dei salari sarà più forte.

[caption id="attachment_124475" align="alignnone" width="564"] Le attese di aumenti salariali nei prossimi 12 mesi (Fonte: Fidelity Analyst Survey 2018)[/caption]

Le attese di aumenti salariali nei prossimi 12 mesi (Fonte: Fidelity Analyst Survey 2018)[/caption]

Sei analisti su dieci, a prescindere dal settore, ritengono che i prezzi di vendita dei prodotti aumenteranno in linea con l'indice dei prezzi al consumo (IPC), fatta eccezione per le telecomunicazioni, dove la maggior parte degli analisti prevede un rialzo dei prezzi inferiore. Dunque, nonostante l’aumento dei costi di produzione, secondo la maggior parte degli analisti di Fidelity le società non praticheranno aumenti di prezzi superiori all’inflazione IPC. Questo grazie principalmente all’ottimo posizionamento delle società, in grado di poter contare su margini vicini ai massimi di sempre. Unica eccezione, riguardo all’incremento contenuto dei prezzi, nel settore materiali ed energia, ambiti in cui l’inflazione è più pervasiva.

APPROFONDIMENTO

Cina, l’anno del cane promette una crescita di qualità

Pur non essendo intenzionate a usare questa possibilità, è in crescita il numero di aziende in grado di trasferire sui clienti l’aumento dei costi di produzione, il cosiddetto “pricing power”. Secondo gli analisti di Fidelity, la capacità di “fare” il prezzo finale di un prodotto o servizio è trasversale rispetto ai settori considerati, anche se le società di beni di consumo discrezionali e prodotti industriali sembrano avere margini di protezione inferiore. Queste ultime potrebbero subire una compressione dei margini in caso di rialzo dell’inflazione, compressione che metterebbe fine a due decenni di ampliamento continuativo.

APPROFONDIMENTO

Qualità e duration corta: le scelte per evitare la trappola della liquidità

Nonostante le attese di inflazione in crescita, esistono ancora fattori in grado di frenare la corsa dei prezzi (fattori deflazionistici) come: progressi tecnologici, globalizzazione ed esternalizzazione. Un esempio lampante dell’azione di questi fattori arriva dalla Cina, dove gli analisti di Fidelity hanno riscontrato una corsa all’automazione e all’innovazione tecnologica per far fronte all’aumento dei salari. Per non perdere il vantaggio competitivo globale acquisito negli anni, le aziende cinesi della “vecchia” e della “nuova” economia stanno cercando opportunità per produrre a costi più bassi.

SENTIMENT DI PRIMA MANO

Per comprendere la rilevanza dei dati raccolti dall’Analyst Survey 2018 è bene sapere che gli analisti di Fidelity, che hanno risposto alle domande, ogni anno partecipano a oltre 16mila incontri con le aziende, instaurando un dialogo con CEO, CFO e Senior Management. L’Analyst Survey, che copre 10 settori e 6 regioni, è una valutazione previsionale che parte dall’analisi delle singole società e permette, quindi, di identificare le tendenze al loro primo insorgere.

COSTI E SALARI

Rispetto al 50% rilevato dall’Analyst Survey dello scorso anno, nel 2018 quasi il 66% degli analisti Fidelity prevede un aumento dei costi di produzione che, relativamente ai prodotti industriali, all’energia e ai materiali, indica tipicamente una fase matura del ciclo economico. Per quanto riguarda i salari (vedi grafico in basso), il 72% degli analisti prevede un incremento nei prossimi 12 mesi (64% nel 2017) con particolare incidenza in Cina, Europa e Stati Uniti. Nel dettaglio, il 65% ritiene che l’incremento dei salari sarà moderato, mentre per il 7% ci saranno aumenti più forti. Per quanto riguarda le regioni, i rincari più salati sono previsti nelle regioni EMEA (Europa, Medio Oriente e Africa) e America Latina: in queste aree, secondo circa un terzo degli intervistati, la crescita dei salari sarà più forte.

[caption id="attachment_124475" align="alignnone" width="564"]

Le attese di aumenti salariali nei prossimi 12 mesi (Fonte: Fidelity Analyst Survey 2018)[/caption]

Le attese di aumenti salariali nei prossimi 12 mesi (Fonte: Fidelity Analyst Survey 2018)[/caption]PREZZI CONTENUTI

Sei analisti su dieci, a prescindere dal settore, ritengono che i prezzi di vendita dei prodotti aumenteranno in linea con l'indice dei prezzi al consumo (IPC), fatta eccezione per le telecomunicazioni, dove la maggior parte degli analisti prevede un rialzo dei prezzi inferiore. Dunque, nonostante l’aumento dei costi di produzione, secondo la maggior parte degli analisti di Fidelity le società non praticheranno aumenti di prezzi superiori all’inflazione IPC. Questo grazie principalmente all’ottimo posizionamento delle società, in grado di poter contare su margini vicini ai massimi di sempre. Unica eccezione, riguardo all’incremento contenuto dei prezzi, nel settore materiali ed energia, ambiti in cui l’inflazione è più pervasiva.

APPROFONDIMENTO

Cina, l’anno del cane promette una crescita di qualità

AUMENTA IL PRICING POWER

Pur non essendo intenzionate a usare questa possibilità, è in crescita il numero di aziende in grado di trasferire sui clienti l’aumento dei costi di produzione, il cosiddetto “pricing power”. Secondo gli analisti di Fidelity, la capacità di “fare” il prezzo finale di un prodotto o servizio è trasversale rispetto ai settori considerati, anche se le società di beni di consumo discrezionali e prodotti industriali sembrano avere margini di protezione inferiore. Queste ultime potrebbero subire una compressione dei margini in caso di rialzo dell’inflazione, compressione che metterebbe fine a due decenni di ampliamento continuativo.

APPROFONDIMENTO

Qualità e duration corta: le scelte per evitare la trappola della liquidità

INTANTO IN CINA…

Nonostante le attese di inflazione in crescita, esistono ancora fattori in grado di frenare la corsa dei prezzi (fattori deflazionistici) come: progressi tecnologici, globalizzazione ed esternalizzazione. Un esempio lampante dell’azione di questi fattori arriva dalla Cina, dove gli analisti di Fidelity hanno riscontrato una corsa all’automazione e all’innovazione tecnologica per far fronte all’aumento dei salari. Per non perdere il vantaggio competitivo globale acquisito negli anni, le aziende cinesi della “vecchia” e della “nuova” economia stanno cercando opportunità per produrre a costi più bassi.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA