BCE

Obbligazioni, c’era una volta l’investimento facile e sicuro

Da inizio anno c’è un cambio di regime nell’obbligazionario area euro: occorre fare attenzione ad un aumento dell'inflazione e alla fine della fase di espansione.

18 Maggio 2018 10:24

Dal ‘whatever it takes’ (faremo tutto il possibile per salvare l’euro) pronunciato da Mario Draghi nel luglio 2012 a oggi l’investimento in titoli obbligazionari dell’area euro è stato un gioco facile e di successo. È stato sufficiente investire senza tante distinzioni sui titoli di stato della zona euro - sia quelli dei paesi virtuosi e sia quelli dei paesi periferici - sulle obbligazioni societarie - sia quelle a più alto merito di rating che quelle high yield – per avere un buon reddito con pochi rischi, dal momento che la BCE assicurava un ombrello di protezione con i suoi ingenti acquisti mensili.

Basti pensare che i fondi obbligazionari governativi euro a medio lungo termine (che investono prevalentemente in titoli di stato e bond con scadenza media tra 5 e 10 anni) hanno fruttato un guadagno medio del 19,02% mentre i fondi obbligazionari euro corporate bond investment grade (che sono focalizzati sulle emissioni societarie con merito di credito medio-alto) hanno registrato un apprezzamento medio del 21,56%.

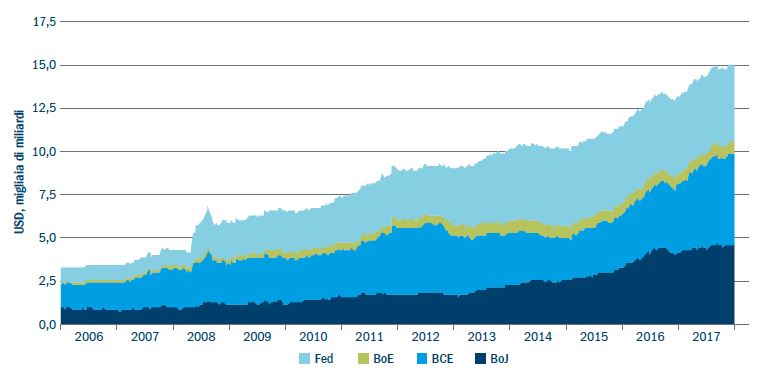

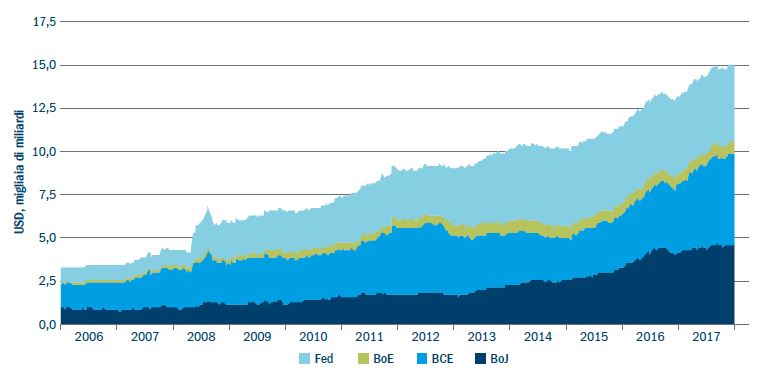

[caption id="attachment_126345" align="alignnone" width="765"] Il volume di acquisti di bond da parte delle principali banche centrali (Fonte: Columbia Threadneedle Investments)[/caption]

Il volume di acquisti di bond da parte delle principali banche centrali (Fonte: Columbia Threadneedle Investments)[/caption]

Ma da inizio anno la festa sembra davvero finita, come testimoniano gli indici dei fondi di categoria. Quello dei fondi obbligazionari governativi euro a medio lungo termine è in sostanziale parità, mentre dei fondi obbligazionari euro corporate bond investment grade è in rosso per un punto percentuale. Certo ha inciso pure l’instabilità sull’obbligazionario italiano, venutasi a creare con la crisi politica e, soprattutto, con le indiscrezioni sulla prima bozza di programma del possibile nuovo governo misto Movimento 5 Stelle – Lega che ha influenzato anche i BTP Italia. In ogni caso, la ripresa mondiale, i tassi d'interesse prossimi allo zero e il quantitative easing sembrano ormai archiviati.

APPROFONDIMENTO

BTP Italia, scommessa sull’inflazione con qualche rischio

“Il recente aumento dei rendimenti è stato in parte alimentato dalla diffusione di dati relativi a un'elevata inflazione salariale in America, sebbene, successivamente, siano stati per lo più ridimensionati” commenta Colin Lundgren, Responsabile reddito fisso globale di Columbia Threadneedle Investments. Il manager, osservando l'appiattimento della curva dei rendimenti americana (ovvero la riduzione del differenziale di rendimento tra i titoli obbligazionari a breve e medio termine con quelli a medio e lungo termine) è persuaso che possa trattarsi delle conseguenza del timore, da parte degli investitori obbligazionari, che l'economia statunitense non sia in grado di assorbire il previsto ciclo di rialzi dei tassi da parte della Fed: una eventualità che potrebbe rischiare di soffocare la crescita e di spingere l'economia verso la recessione.

Sebbene Colin Lundgren ritenga forse eccessive le reazioni del mercato (sia alle maggiori aspettative di inflazione e sia alle implicazioni derivanti dal ciclo di aumento di tassi da parte della Fed), il suo atteggiamento resta guardingo. Non si può, secondo il manager, ignorare segnali come il NAIRU (tasso di disoccupazione compatibile con un tasso stabile di inflazione) e le curve dei rendimenti invertite che una volta venivano ritenute attendibili e temibili al tempo stesso. “Presteremo particolare attenzione ai segnali provenienti dai dati che possono preannunciare un aumento dell'inflazione, la fine della fase prolungata di espansione economica o entrambi, anche perché i rendimenti del mercato obbligazionario suggeriscono che gli investitori sono adesso molto più attenti che in passato” conclude Colin Lundgren.

RENDIMENTI AL 20% DAL 2012

Basti pensare che i fondi obbligazionari governativi euro a medio lungo termine (che investono prevalentemente in titoli di stato e bond con scadenza media tra 5 e 10 anni) hanno fruttato un guadagno medio del 19,02% mentre i fondi obbligazionari euro corporate bond investment grade (che sono focalizzati sulle emissioni societarie con merito di credito medio-alto) hanno registrato un apprezzamento medio del 21,56%.

[caption id="attachment_126345" align="alignnone" width="765"]

Il volume di acquisti di bond da parte delle principali banche centrali (Fonte: Columbia Threadneedle Investments)[/caption]

Il volume di acquisti di bond da parte delle principali banche centrali (Fonte: Columbia Threadneedle Investments)[/caption]VARIAZIONE DEI TASSI DI INTERESSE

Ma da inizio anno la festa sembra davvero finita, come testimoniano gli indici dei fondi di categoria. Quello dei fondi obbligazionari governativi euro a medio lungo termine è in sostanziale parità, mentre dei fondi obbligazionari euro corporate bond investment grade è in rosso per un punto percentuale. Certo ha inciso pure l’instabilità sull’obbligazionario italiano, venutasi a creare con la crisi politica e, soprattutto, con le indiscrezioni sulla prima bozza di programma del possibile nuovo governo misto Movimento 5 Stelle – Lega che ha influenzato anche i BTP Italia. In ogni caso, la ripresa mondiale, i tassi d'interesse prossimi allo zero e il quantitative easing sembrano ormai archiviati.

APPROFONDIMENTO

BTP Italia, scommessa sull’inflazione con qualche rischio

LE MAGGIORI ASPETTATIVE DI INFLAZIONE

“Il recente aumento dei rendimenti è stato in parte alimentato dalla diffusione di dati relativi a un'elevata inflazione salariale in America, sebbene, successivamente, siano stati per lo più ridimensionati” commenta Colin Lundgren, Responsabile reddito fisso globale di Columbia Threadneedle Investments. Il manager, osservando l'appiattimento della curva dei rendimenti americana (ovvero la riduzione del differenziale di rendimento tra i titoli obbligazionari a breve e medio termine con quelli a medio e lungo termine) è persuaso che possa trattarsi delle conseguenza del timore, da parte degli investitori obbligazionari, che l'economia statunitense non sia in grado di assorbire il previsto ciclo di rialzi dei tassi da parte della Fed: una eventualità che potrebbe rischiare di soffocare la crescita e di spingere l'economia verso la recessione.

I SEGNALI A CUI PRESTARE ATTENZIONE

Sebbene Colin Lundgren ritenga forse eccessive le reazioni del mercato (sia alle maggiori aspettative di inflazione e sia alle implicazioni derivanti dal ciclo di aumento di tassi da parte della Fed), il suo atteggiamento resta guardingo. Non si può, secondo il manager, ignorare segnali come il NAIRU (tasso di disoccupazione compatibile con un tasso stabile di inflazione) e le curve dei rendimenti invertite che una volta venivano ritenute attendibili e temibili al tempo stesso. “Presteremo particolare attenzione ai segnali provenienti dai dati che possono preannunciare un aumento dell'inflazione, la fine della fase prolungata di espansione economica o entrambi, anche perché i rendimenti del mercato obbligazionario suggeriscono che gli investitori sono adesso molto più attenti che in passato” conclude Colin Lundgren.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA