azioni

Inflazione, nella sfida tra azioni e bond (per ora) vince la Borsa

Capire quanto potrebbe salire l’inflazione nell’attuale contesto è complesso: al momento, l’azionario resta favorito almeno finché il Treasury a 10 anni non sale al 4%.

22 Maggio 2018 16:12

“A mio avviso le aspettative sui prezzi al consumo in America si aggirano attualmente sulla posizione di ‘inflazione modesta’: un punto non particolarmente problematico per le azioni” dichiara Colin Moore, Chief Investment Officer Globale di Columbia Threadneedle Investments. Secondo l’esperto, nell’attuale contesto decifrare la tendenza dell'inflazione è piuttosto complesso, sebbene sia evidente un trend rialzista che, tuttavia, non sembra ancora sufficiente a fare salire i rendimenti decennali su livelli problematici per le azioni.

“Secondo i miei calcoli, tale soglia è rappresentata da un rendimento al 4% del Treausury USA a 10 anni, mentre oggi ci troviamo sul 2,9%” puntualizza Colin Moore. La conclusione dell’esperto parte da una prima constatazione: le quotazioni di mercato stanno incorporando buona parte della possibilità che l'aumento dei prezzi al consumo porti a un rialzo dei tassi d'interesse: una situazione che di fatto delimita il potenziale ‘effetto sorpresa’ dei risultati. In primis, fa notare l’esperto, il numero dei rialzi che la Federal Reserve americana dovrebbe effettuare quest’anno è salito da uno a tre, con una probabilità del 20% di un quarto incremento.

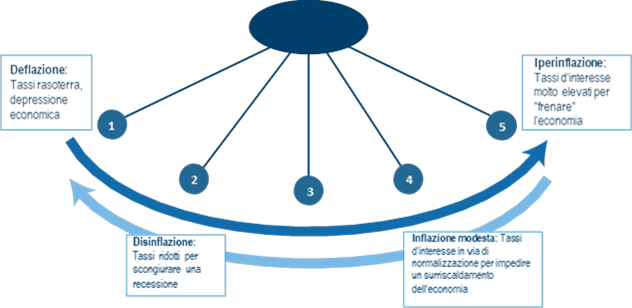

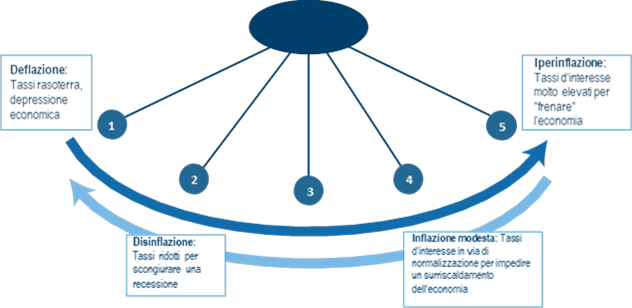

[caption id="attachment_126439" align="alignnone" width="632"] Il "pendolo" dell'inflazione (Fonte: Columbia Threadneedle Investments)[/caption]

Il "pendolo" dell'inflazione (Fonte: Columbia Threadneedle Investments)[/caption]

In parallelo, il rendimento dei titoli di stato USA a due anni è al di sopra di 20 punti base (ovvero +0,20%) del rendimento offerto sei mesi fa dai Treasury decennali. In terzo luogo, i tassi d'interesse nominali, cioè i rendimenti senza tenere conto dell’inflazione, sono aumentati di circa 90 punti base (+0,90%), mentre i tassi d'interesse reali (quelli al netto dei prezzi al consumo) hanno guadagnato all'incirca 55 punti base. Inoltre, occorre essere consapevoli che rispetto al passato affiora un minore grado di sicurezza relativamente all'inflazione generata dall'attività economica.

“A causa delle dinamiche demografiche di lungo periodo, della crescente automazione e dell'impatto deflazionistico del cambiamento tecnologico, capire se le teorie tradizionali apprese nei manuali di economia funzionano ancora a dovere potrebbe risultare più complicato. I mercati finanziari stanno intraprendendo un viaggio senza mappe, pertanto dovremmo percepire un maggior premio al rischio a compensazione di questa crescente incertezza” spiega Colin Moore.

APPROFONDIMENTO

Inflazione, le previsioni per il 2018: 2% negli USA e 1,5% in Europa

Pertanto, se è certo che la banca centrale americana proseguirà nel suo percorso di rialzo dei tassi, al tempo stesso il suo atteggiamento sarà prudente in quanto l’incremento dei tassi di mercato ha ripercussioni dirette sull’economia reale (dall’attività dei governi a quella dei consumatori fino a quella delle aziende), in quanto strettamente collegata ai finanziamenti a breve e lungo termine (dalle carte di credito ai mutui ipotecari fino ai finanziamenti aziendali). “Variazioni più rapide e più significative dei tassi tendono a essere più destabilizzanti rispetto a modifiche di minore entità e meno frequenti. È un po' come frenare: se si preme dolcemente sul freno man mano che l'ostacolo si avvicina, l'auto rimane più stabile rispetto a una frenata brusca” specifica l’esperto.

Resta il fatto che il rialzo dei rendimenti rende più attraenti le obbligazioni. Soprattutto se il mercato azionario esprime valutazioni elevate e rendimenti ridotti. “In base alle nostre stime, il rapporto prezzo/utili (p/e) di Shiller (un multiplo valutativo corretto per il ciclo dell’economia, ndr) si attesta attualmente a quota 31: chi investe in azioni deve mettere in conto che nei prossimi 10 anni i rendimenti medi non andranno oltre livelli modesti e a singola cifra. Di conseguenza, se i rendimenti delle obbligazioni decennali salgono oltre il 3%, la preferenza degli investitori per le obbligazioni sulle azioni potrebbe mutare” riferisce Colin Moore.

APPROFONDIMENTO - VIDEO

"Azionario, segnali positivi anche per il 2018", intervista ad Alessandro Aspesi

L’esperto, d’altro canto, suggerisce di non trascurare sia la crescita degli utili e sia la fiducia degli investitori. Per esempio, un incremento modesto dei salari e prezzi tende a essere positivo per gli utili aziendali e per l'economia. Sia le aspettative sulla crescita sia la fiducia stanno migliorando, compensando abbondantemente l'effetto del rialzo dei rendimenti obbligazionari sulle valutazioni delle azioni. Sull’altro fronte, quello della fiducia nella crescita degli utili societari, si è notato un aumento delle aspettative legato agli stimoli fiscali e all’abbassamento delle aliquote fiscali d'impresa.

Le statistiche del passato indicano che il rialzo dei rendimenti favorisce in un primo momento l'apprezzamento delle valutazioni azionarie. “Il mercato azionario potrebbe andare incontro a volatilità mentre gli investitori sono impegnati a digerire il cambio di regime in fatto di tassi d'interesse. In ultima istanza, tuttavia, la normalizzazione della politica monetaria è un segnale che la crescita economica poggia su solide fondamenta” conclude Colin Moore.

LA SOGLIA DEL 4% DEI TREASURY

“Secondo i miei calcoli, tale soglia è rappresentata da un rendimento al 4% del Treausury USA a 10 anni, mentre oggi ci troviamo sul 2,9%” puntualizza Colin Moore. La conclusione dell’esperto parte da una prima constatazione: le quotazioni di mercato stanno incorporando buona parte della possibilità che l'aumento dei prezzi al consumo porti a un rialzo dei tassi d'interesse: una situazione che di fatto delimita il potenziale ‘effetto sorpresa’ dei risultati. In primis, fa notare l’esperto, il numero dei rialzi che la Federal Reserve americana dovrebbe effettuare quest’anno è salito da uno a tre, con una probabilità del 20% di un quarto incremento.

[caption id="attachment_126439" align="alignnone" width="632"]

Il "pendolo" dell'inflazione (Fonte: Columbia Threadneedle Investments)[/caption]

Il "pendolo" dell'inflazione (Fonte: Columbia Threadneedle Investments)[/caption]TITOLI DI STATO USA A DUE ANNI

In parallelo, il rendimento dei titoli di stato USA a due anni è al di sopra di 20 punti base (ovvero +0,20%) del rendimento offerto sei mesi fa dai Treasury decennali. In terzo luogo, i tassi d'interesse nominali, cioè i rendimenti senza tenere conto dell’inflazione, sono aumentati di circa 90 punti base (+0,90%), mentre i tassi d'interesse reali (quelli al netto dei prezzi al consumo) hanno guadagnato all'incirca 55 punti base. Inoltre, occorre essere consapevoli che rispetto al passato affiora un minore grado di sicurezza relativamente all'inflazione generata dall'attività economica.

LE DINAMICHE DEMOGRAFICHE DI LUNGO PERIODO

“A causa delle dinamiche demografiche di lungo periodo, della crescente automazione e dell'impatto deflazionistico del cambiamento tecnologico, capire se le teorie tradizionali apprese nei manuali di economia funzionano ancora a dovere potrebbe risultare più complicato. I mercati finanziari stanno intraprendendo un viaggio senza mappe, pertanto dovremmo percepire un maggior premio al rischio a compensazione di questa crescente incertezza” spiega Colin Moore.

APPROFONDIMENTO

Inflazione, le previsioni per il 2018: 2% negli USA e 1,5% in Europa

RIPERCUSSIONI SULL’ECONOMIA REALE

Pertanto, se è certo che la banca centrale americana proseguirà nel suo percorso di rialzo dei tassi, al tempo stesso il suo atteggiamento sarà prudente in quanto l’incremento dei tassi di mercato ha ripercussioni dirette sull’economia reale (dall’attività dei governi a quella dei consumatori fino a quella delle aziende), in quanto strettamente collegata ai finanziamenti a breve e lungo termine (dalle carte di credito ai mutui ipotecari fino ai finanziamenti aziendali). “Variazioni più rapide e più significative dei tassi tendono a essere più destabilizzanti rispetto a modifiche di minore entità e meno frequenti. È un po' come frenare: se si preme dolcemente sul freno man mano che l'ostacolo si avvicina, l'auto rimane più stabile rispetto a una frenata brusca” specifica l’esperto.

MERCATO AZIONARIO, VALUTAZIONI TIRATE

Resta il fatto che il rialzo dei rendimenti rende più attraenti le obbligazioni. Soprattutto se il mercato azionario esprime valutazioni elevate e rendimenti ridotti. “In base alle nostre stime, il rapporto prezzo/utili (p/e) di Shiller (un multiplo valutativo corretto per il ciclo dell’economia, ndr) si attesta attualmente a quota 31: chi investe in azioni deve mettere in conto che nei prossimi 10 anni i rendimenti medi non andranno oltre livelli modesti e a singola cifra. Di conseguenza, se i rendimenti delle obbligazioni decennali salgono oltre il 3%, la preferenza degli investitori per le obbligazioni sulle azioni potrebbe mutare” riferisce Colin Moore.

APPROFONDIMENTO - VIDEO

"Azionario, segnali positivi anche per il 2018", intervista ad Alessandro Aspesi

UTILI E FIDUCIA A SOSTEGNO DELLA BORSA

L’esperto, d’altro canto, suggerisce di non trascurare sia la crescita degli utili e sia la fiducia degli investitori. Per esempio, un incremento modesto dei salari e prezzi tende a essere positivo per gli utili aziendali e per l'economia. Sia le aspettative sulla crescita sia la fiducia stanno migliorando, compensando abbondantemente l'effetto del rialzo dei rendimenti obbligazionari sulle valutazioni delle azioni. Sull’altro fronte, quello della fiducia nella crescita degli utili societari, si è notato un aumento delle aspettative legato agli stimoli fiscali e all’abbassamento delle aliquote fiscali d'impresa.

SOLIDE FONDAMENTA PER LA CRESCITA ECONOMICA

Le statistiche del passato indicano che il rialzo dei rendimenti favorisce in un primo momento l'apprezzamento delle valutazioni azionarie. “Il mercato azionario potrebbe andare incontro a volatilità mentre gli investitori sono impegnati a digerire il cambio di regime in fatto di tassi d'interesse. In ultima istanza, tuttavia, la normalizzazione della politica monetaria è un segnale che la crescita economica poggia su solide fondamenta” conclude Colin Moore.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA