Federal Reserve

Reddito fisso, nella 'spazzatura' USA c’è valore

La relazione tra rating assegnati ai junk bond e tassi di default dice che il rischio è meno alto rispetto a quello incorporato nei rendimenti. E anche i T-bond si stanno allineando alla normalizzazione della Fed.

di Redazione 21 Settembre 2018 15:41

Mercoledì 26 con ogni probabilità la Fed di Jay Powell annuncerà il terzo rialzo dei tassi del 2018 e sull’onda di dati macro sempre più forti dovrebbe replicare a dicembre. Nelle ultime settimane il movimento dei tassi a lungo termine americani, a cominciare da quello del T- bond a 10 anni, ha iniziato ad accompagnare l’azione della Fed, allontanando i timori di inversione della curva dei rendimenti, giudicata anticipatrice di una possibile recessione.

Esattamente un anno fa di questi tempi il T-bond rendeva poco più del 2,2%, oggi siamo in area il 3,1%. Tassi che si muovono verso l’alto di solito scoraggiano l’investimento in reddito fisso, perché indicano prezzi destinati a scendere e rendimenti destinati a salire ancora. Meglio aspettare. Invece ad agosto i fondi comuni americani specializzati nel reddito fisso hanno segnato per il sesto mese consecutivo una raccolta netta positiva, con un afflusso netto di 11,7 miliardi di dollari. Come mai?

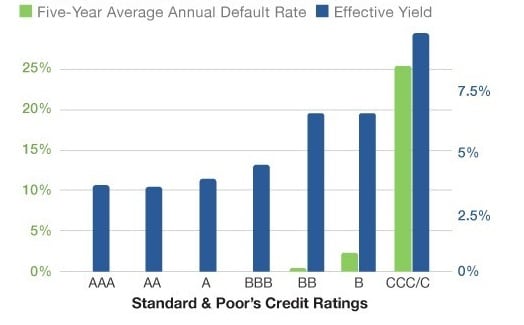

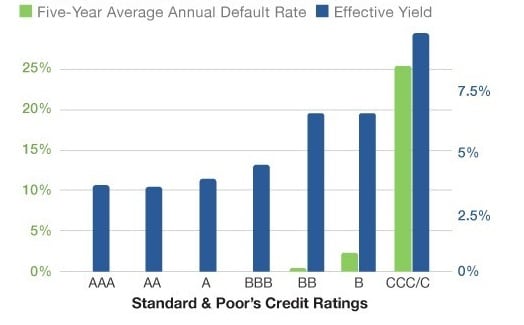

La risposta risiede probabilmente nel fatto che nel resto del mondo sviluppato, dall’Eurozona al Giappone, non è facile trovare rendimenti lontanamente paragonabili a quelli che si spuntano sul mercato americano, se si escludono i titoli del Tesoro della Grecia, che rendono oltre il 4%, e da qualche mese a questa parte anche i BTP italiani, che all’ultima asta di agosto hanno visto i rendimenti sfondare il 3%. Non sono solo i T-bond a ripagare bene l’investitore in USA, ci sono anche i corporate bond, e in particolare il segmento che va sotto la voce di high-yield o se preferiamo junk bond, vale a dire spazzatura. Una spazzatura che però nasconde, se non dei diamanti, sicuramente del valore interessante, come si vede dal grafico qui sotto elaborato da Anthony Summers di Investment U su Seeking Alpha.

[caption id="attachment_130629" align="alignnone" width="524"] Il confronto tra rendimenti (in blu) e tasso di default (in verde) delle obbligazioni USA[/caption]

Il confronto tra rendimenti (in blu) e tasso di default (in verde) delle obbligazioni USA[/caption]

Dalla doppia B in poi parliamo di junk, e infatti i rendimenti premiano l’alto rischio che si assume l’investitore, come si vede nella scala di destra e nelle linee blu che misurano il rendimento effettivo. Ma se andiamo a misurare il rischio effettivo che l’investitore si assume guardando la scala di sinistra e le linee verdi vediamo che è veramente modesto, almeno fino alla singola B siamo sotto il 2%. Un bond è considerato junk se S&P attribuisce un rating BB o inferiore, che è quello riportato nel grafico, mentre per Moody’s andiamo da Ba in giù. La categoria doppia B è la più interessante perché ha un rischio di default vicino a zero (parliamo del 2 per 1.000) il rendimento è più del doppio di quello del super-sicuro T-bond a 10 anni.

Inoltre i bond americani sono ovviamente denominati in dollari, il che può costituire un’ulteriore garanzia. E’ vero che negli ultimi giorni il biglietto verde ha smesso di rafforzarsi perché gli investitori hanno capito che dagli emergenti non si doveva temere nessun rischio di contagio e quindi c’è stato un ritorno sugli asset da cui erano scappati ad agosto. Ma è anche vero che il dollaro resta la moneta dell’economia più forte del mondo con una banca centrale che ha ancora abbastanza strada da fare nel percorso di rialzo dei tassi. Quindi una valuta che può stabilizzarsi, ma che è molto improbabile che retroceda almeno nel breve-medio termine.

BOOM DEL REDDITO FISSO USA

Esattamente un anno fa di questi tempi il T-bond rendeva poco più del 2,2%, oggi siamo in area il 3,1%. Tassi che si muovono verso l’alto di solito scoraggiano l’investimento in reddito fisso, perché indicano prezzi destinati a scendere e rendimenti destinati a salire ancora. Meglio aspettare. Invece ad agosto i fondi comuni americani specializzati nel reddito fisso hanno segnato per il sesto mese consecutivo una raccolta netta positiva, con un afflusso netto di 11,7 miliardi di dollari. Come mai?

SOLO IN GRECIA E IN ITALIA RENDIMENTI COSI’ ELEVATI

La risposta risiede probabilmente nel fatto che nel resto del mondo sviluppato, dall’Eurozona al Giappone, non è facile trovare rendimenti lontanamente paragonabili a quelli che si spuntano sul mercato americano, se si escludono i titoli del Tesoro della Grecia, che rendono oltre il 4%, e da qualche mese a questa parte anche i BTP italiani, che all’ultima asta di agosto hanno visto i rendimenti sfondare il 3%. Non sono solo i T-bond a ripagare bene l’investitore in USA, ci sono anche i corporate bond, e in particolare il segmento che va sotto la voce di high-yield o se preferiamo junk bond, vale a dire spazzatura. Una spazzatura che però nasconde, se non dei diamanti, sicuramente del valore interessante, come si vede dal grafico qui sotto elaborato da Anthony Summers di Investment U su Seeking Alpha.

[caption id="attachment_130629" align="alignnone" width="524"]

Il confronto tra rendimenti (in blu) e tasso di default (in verde) delle obbligazioni USA[/caption]

Il confronto tra rendimenti (in blu) e tasso di default (in verde) delle obbligazioni USA[/caption]I RATING SEVERI NASCONDONO IL VALORE

Dalla doppia B in poi parliamo di junk, e infatti i rendimenti premiano l’alto rischio che si assume l’investitore, come si vede nella scala di destra e nelle linee blu che misurano il rendimento effettivo. Ma se andiamo a misurare il rischio effettivo che l’investitore si assume guardando la scala di sinistra e le linee verdi vediamo che è veramente modesto, almeno fino alla singola B siamo sotto il 2%. Un bond è considerato junk se S&P attribuisce un rating BB o inferiore, che è quello riportato nel grafico, mentre per Moody’s andiamo da Ba in giù. La categoria doppia B è la più interessante perché ha un rischio di default vicino a zero (parliamo del 2 per 1.000) il rendimento è più del doppio di quello del super-sicuro T-bond a 10 anni.

Obbligazioni Investment Grade, buone opportunità sul mercato primario

Obbligazioni Investment Grade, buone opportunità sul mercato primario

LA GARANZIA DEL BIGLIETTO VERDE

Inoltre i bond americani sono ovviamente denominati in dollari, il che può costituire un’ulteriore garanzia. E’ vero che negli ultimi giorni il biglietto verde ha smesso di rafforzarsi perché gli investitori hanno capito che dagli emergenti non si doveva temere nessun rischio di contagio e quindi c’è stato un ritorno sugli asset da cui erano scappati ad agosto. Ma è anche vero che il dollaro resta la moneta dell’economia più forte del mondo con una banca centrale che ha ancora abbastanza strada da fare nel percorso di rialzo dei tassi. Quindi una valuta che può stabilizzarsi, ma che è molto improbabile che retroceda almeno nel breve-medio termine.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA