banche italiane

Trump festeggia, intanto lo scontro Roma-UE fa male alle banche tricolori

Trump viaggia verso le elezioni con il vento a favore dei sondaggi. Intanto il governo italiano sfida Bruxelles a un gioco che probabilmente non avrà vincitori. Alla fine saranno i mercati a imporre la disciplina fiscale.

8 Ottobre 2018 08:42

Donald Trump archivia il miglior weekend della sua presidenza a un mese dalle elezioni di mid-term e a metà strada del suo (primo?) mandato. La disoccupazione americana è ai minimi da mezzo secolo, l’economia corre e le imprese fanno a gara per rubarsi i lavoratori più dotati e qualificati. Intanto si porta a casa il voto del Senato, grazie ai sì decisivi della senatrice Susan Collins e del democratico della West Virginia Joe Manchin, alla nomina alla Corte Suprema del suo candidato Brett Kavanaugh. Secondo il Presidential Tracking giornaliero del Rasmussen Report, venerdì scorso The Donald godeva dell’approvazione del 51% degli elettori contro il 48% di disapprovazione. Nel dettaglio, i “forti sostenitori” erano il 38% contro un 39% di “forti detrattori”, il che gli assegna un Indice di Approvazione di -1, il più alto da inizio marzo del 2017, subito dopo il suo insediamento. Per dare un riferimento, il 5 ottobre del 2010, come oggi a 23 mesi dall’elezione, Barack Obama aveva un indice di -11. Per dare un altro riferimento, l’osannato dalla stampa Emmanuel Macron negli ultimi sondaggi di settembre ‘godeva’ di una popolarità scesa al 29% dal 34% di agosto, ai minimi dall’elezione, con appena il 3% di elettori che si dichiaravano “molto soddisfatti”. Una caduta verticale dal 64% di approvazione di giugno 2017.

Intanto l’Italia continua a infliggere sofferenze non necessarie alle sue banche mentre a Bruxelles un Esecutivo europeo in uscita tra sette mesi cerca di recuperare consenso facendo del Paese dello stivale il capro espiatorio di tutti i suoi problemi, soprattutto se parlano esponenti di paesi dove il consenso per il governo nazionale è in caduta libera, come nel caso del francese Moscovici. Nei giorni scorsi abbiamo spiegato su FinanciaLounge la correlazione diretta tra aumento dello spread e caduta in Borsa dei titoli bancari italiani: i rendimenti in rialzo fanno scendere in modo corrispondente il valore dei BTP in portafoglio alle banche, che si vedono in questo modo erodere il cuscinetto di capitale richiesto dalla vigilanza perché devono contabilizzare una perdita nozionale sul valore di titoli che possono essere trasformati in liquidità. Il valore di mercato dei BTP incide direttamente sul coefficiente del capitale di vigilanza. Ogni 100 punti in più di spread mangiano qualcosa tra i 30 e i 50 punti base di Cet1 delle banche.

Le banche stanno pagando il conto di quella specie di chicken game che sta andando in scena tra Roma e Bruxelles. Si tratta del gioco a volte fatale immortalato nei film di James Dean di settant’anni fa: due giovanotti alla guida di spider rombanti si sfidano sulla banchina deserta di un porto della California, le auto puntano una contro l’altra a tutta velocità, chi sterza (o salta fuori al volo) per evitare l’impatto è un pollo, chicken appunto, e ha perso. La scommessa di alcuni politici di Bruxelles in cerca di consenso elettorale è che Roma ceda per prima sul deficit, in modo da avere un trofeo da esibire alle elezioni del 23-26 maggio. La scommessa di alcuni politici italiani è riuscire a far durare il braccio di ferro fino alle elezioni del 23-26 maggio, quando sperano che i paladini dell’austerity e del fiscal compact siano spazzati via dal voto dei sovranisti di tutta Europa. Sembra proprio che i ‘polli’ della situazione per ora siano le banche e in prospettiva anche i contribuenti e consumatori italiani. È l’unico dei mondi possibili o ce ne sono altri?

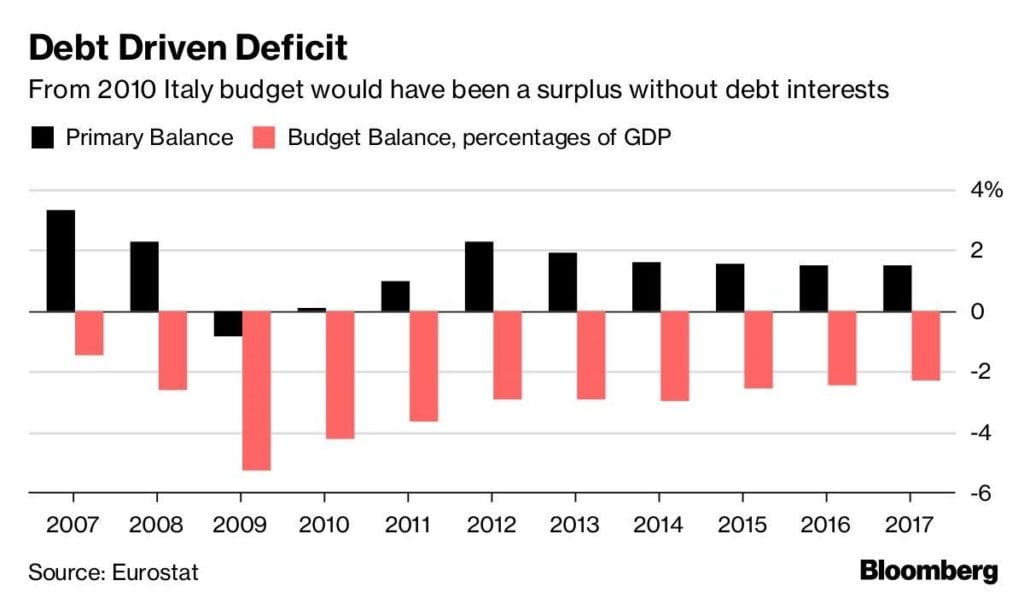

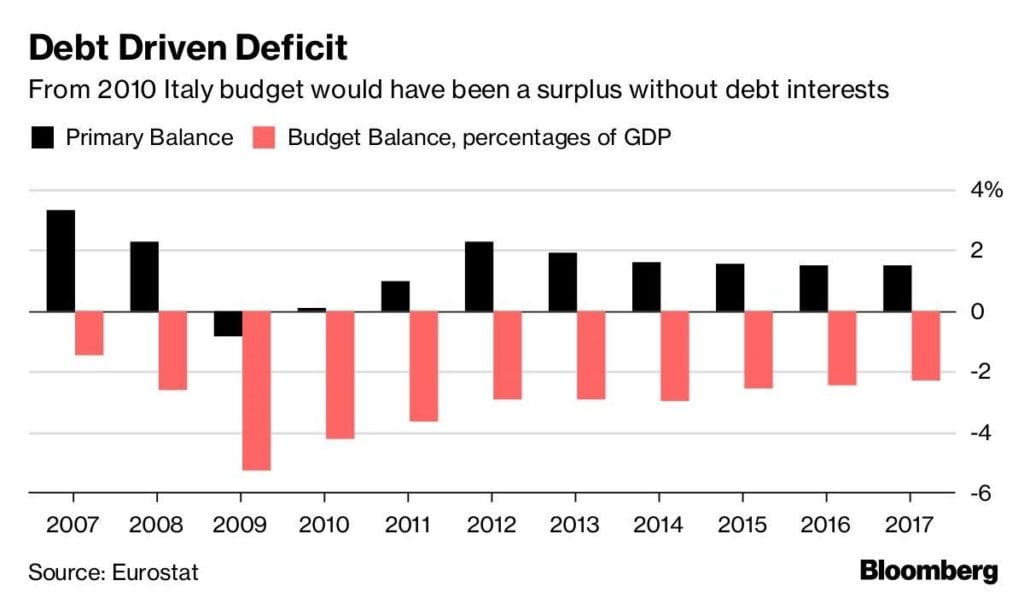

Per capirlo prendiamo a prestito qualche grafico. Il primo mostra come spread e deficit di bilancio siano praticamente sinonimi: se l’Italia pagasse sul debito lo stesso interesse della Germania, qualcosa sotto lo 0,5%, il bilancio dello Stato italiano sarebbe in pareggio o in surplus.

[caption id="attachment_131155" align="alignnone" width="500"] Il rapporto tra debito e deficit in Italia (Fonte: Eurostat)[/caption]

Il rapporto tra debito e deficit in Italia (Fonte: Eurostat)[/caption]

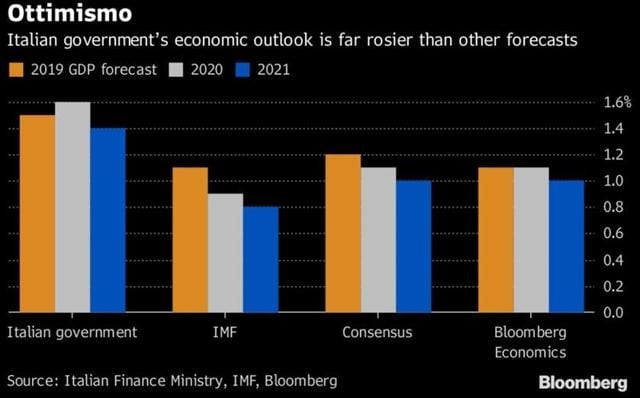

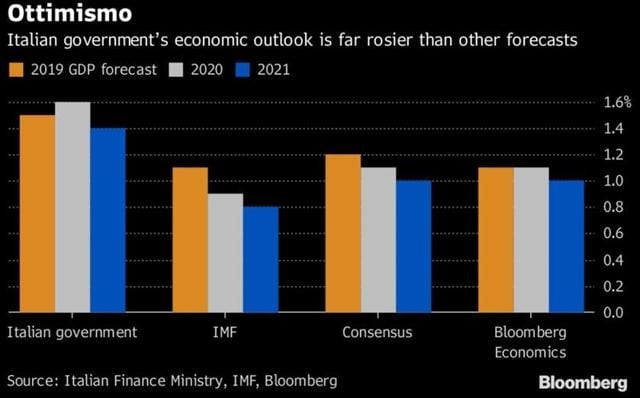

Certo, non basta un rientro temporaneo dello spread per annullare la spesa per interessi, ci vogliono anni. Ma se non si comincia non ci si arriverà mai. L’idea del governo Lega-M5S è quella di alzare il denominatore, vale a dire il PIL, invece di abbassare il numeratore, cioè il deficit, per ottenere un rapporto tra le due grandezze che soddisfi i requisiti di Bruxelles. Ma, dal grafico qui sotto che mette a confronto gli obiettivi di crescita della manovra con le principali previsioni, sembra più una speranza che un obiettivo conseguibile.

[caption id="attachment_131156" align="alignnone" width="500"] Le previsioni sul PIL italiano dal 2019 al 2021 (Fonte: MEF, FMI, Bllomberg)[/caption]

Le previsioni sul PIL italiano dal 2019 al 2021 (Fonte: MEF, FMI, Bllomberg)[/caption]

A favore di una lettura meno drammatica dei conti italiani c’è il fatto che circa il 65% del debito è in portafoglio a residenti, e quindi meno esposto alle fluttuazioni di mercato. A favore c’è anche la durata media del debito, un indicatore di stabilità finanziaria, che grazie ai lunghi anni di tassi di interesse bassi è stata portata dai governi che si sono succeduti a circa 7 anni.

Nel chicken game in atto tra Roma e Bruxelles c’è anche un terzo attore, che non sembra disposto a stare a guardare, e che si chiama mercato. Nel 2019 l’Italia dovrà rifinanziare BTP in scadenza per circa 200 mld. E sarà difficile farlo in modo indolore se il sentiment continua a deteriorarsi. La previsione, abbastanza facile, è che forse Bruxelles non riuscirà nell’impresa di convincere Roma a una maggior disciplina di bilancio, ma i mercati sì. E non staranno ad aspettare i risultati delle elezioni europee la sera del 26 maggio prossimo.

(dalla rubrica “Caffè scorretto” della newsletter settimanale di FinanciaLounge)

SOFFERENZE NON NECESSARIE PER LE BANCHE ITALIANE

Intanto l’Italia continua a infliggere sofferenze non necessarie alle sue banche mentre a Bruxelles un Esecutivo europeo in uscita tra sette mesi cerca di recuperare consenso facendo del Paese dello stivale il capro espiatorio di tutti i suoi problemi, soprattutto se parlano esponenti di paesi dove il consenso per il governo nazionale è in caduta libera, come nel caso del francese Moscovici. Nei giorni scorsi abbiamo spiegato su FinanciaLounge la correlazione diretta tra aumento dello spread e caduta in Borsa dei titoli bancari italiani: i rendimenti in rialzo fanno scendere in modo corrispondente il valore dei BTP in portafoglio alle banche, che si vedono in questo modo erodere il cuscinetto di capitale richiesto dalla vigilanza perché devono contabilizzare una perdita nozionale sul valore di titoli che possono essere trasformati in liquidità. Il valore di mercato dei BTP incide direttamente sul coefficiente del capitale di vigilanza. Ogni 100 punti in più di spread mangiano qualcosa tra i 30 e i 50 punti base di Cet1 delle banche.

CHICKEN GAME COME AI TEMPI DI JAMES DEAN

Le banche stanno pagando il conto di quella specie di chicken game che sta andando in scena tra Roma e Bruxelles. Si tratta del gioco a volte fatale immortalato nei film di James Dean di settant’anni fa: due giovanotti alla guida di spider rombanti si sfidano sulla banchina deserta di un porto della California, le auto puntano una contro l’altra a tutta velocità, chi sterza (o salta fuori al volo) per evitare l’impatto è un pollo, chicken appunto, e ha perso. La scommessa di alcuni politici di Bruxelles in cerca di consenso elettorale è che Roma ceda per prima sul deficit, in modo da avere un trofeo da esibire alle elezioni del 23-26 maggio. La scommessa di alcuni politici italiani è riuscire a far durare il braccio di ferro fino alle elezioni del 23-26 maggio, quando sperano che i paladini dell’austerity e del fiscal compact siano spazzati via dal voto dei sovranisti di tutta Europa. Sembra proprio che i ‘polli’ della situazione per ora siano le banche e in prospettiva anche i contribuenti e consumatori italiani. È l’unico dei mondi possibili o ce ne sono altri?

NON CI SONO ALTERNATIVE AL RIENTRO DELLO SPREAD

Per capirlo prendiamo a prestito qualche grafico. Il primo mostra come spread e deficit di bilancio siano praticamente sinonimi: se l’Italia pagasse sul debito lo stesso interesse della Germania, qualcosa sotto lo 0,5%, il bilancio dello Stato italiano sarebbe in pareggio o in surplus.

[caption id="attachment_131155" align="alignnone" width="500"]

Il rapporto tra debito e deficit in Italia (Fonte: Eurostat)[/caption]

Il rapporto tra debito e deficit in Italia (Fonte: Eurostat)[/caption]Certo, non basta un rientro temporaneo dello spread per annullare la spesa per interessi, ci vogliono anni. Ma se non si comincia non ci si arriverà mai. L’idea del governo Lega-M5S è quella di alzare il denominatore, vale a dire il PIL, invece di abbassare il numeratore, cioè il deficit, per ottenere un rapporto tra le due grandezze che soddisfi i requisiti di Bruxelles. Ma, dal grafico qui sotto che mette a confronto gli obiettivi di crescita della manovra con le principali previsioni, sembra più una speranza che un obiettivo conseguibile.

[caption id="attachment_131156" align="alignnone" width="500"]

Le previsioni sul PIL italiano dal 2019 al 2021 (Fonte: MEF, FMI, Bllomberg)[/caption]

Le previsioni sul PIL italiano dal 2019 al 2021 (Fonte: MEF, FMI, Bllomberg)[/caption]A favore di una lettura meno drammatica dei conti italiani c’è il fatto che circa il 65% del debito è in portafoglio a residenti, e quindi meno esposto alle fluttuazioni di mercato. A favore c’è anche la durata media del debito, un indicatore di stabilità finanziaria, che grazie ai lunghi anni di tassi di interesse bassi è stata portata dai governi che si sono succeduti a circa 7 anni.

Bund, strappo al rialzo da verificare: tutto dipende dall’inflazione

Bund, strappo al rialzo da verificare: tutto dipende dall’inflazione

BOTTOM LINE

Nel chicken game in atto tra Roma e Bruxelles c’è anche un terzo attore, che non sembra disposto a stare a guardare, e che si chiama mercato. Nel 2019 l’Italia dovrà rifinanziare BTP in scadenza per circa 200 mld. E sarà difficile farlo in modo indolore se il sentiment continua a deteriorarsi. La previsione, abbastanza facile, è che forse Bruxelles non riuscirà nell’impresa di convincere Roma a una maggior disciplina di bilancio, ma i mercati sì. E non staranno ad aspettare i risultati delle elezioni europee la sera del 26 maggio prossimo.

(dalla rubrica “Caffè scorretto” della newsletter settimanale di FinanciaLounge)

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA