Amazon

Apprendimento cognitivo, Amazon sorpassa IBM

Amazon e Microsoft salgono nelle preferenze mentre IBM scende: ma nonostante la trimestrale deludente, gli analisti restano abbastanza fiduciosi sulle prospettive del colosso di Armonk

22 Novembre 2018 10:27

Anche per Ibm l’ultimo mese è stato difficile in Borsa. Il titolo del colosso informatico di Armonk ha perso oltre sette punti percentuali, molto più dell’indice Nasdaq composite ma meno peggio rispetto ai titoli di Apple, Amazon e Alphabet. A frenare il valore dell’azione i risultati trimestrali deludenti, dai quali è infatti emersa una forte contrazione del segmento ‘core’ di Ibm (i mainframe) la cui domanda è risultata in significativo calo, mentre i nuovi business strategici, che includono l’apprendimento cognitivo (il cosiddetto cognitive computing) non sembrano ancora in grado di compensare i cali degli altri settori.

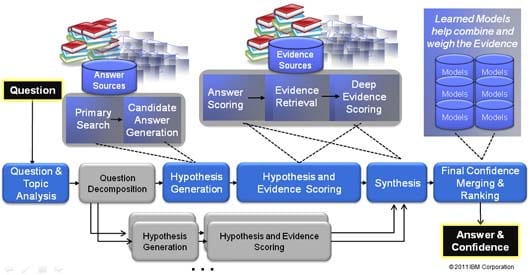

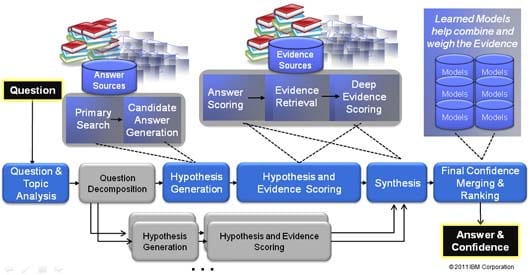

Più in particolare, nel terzo trimestre 2018, i ricavi della divisione cognitive computing, nella quale rientrano i prodotti e i servizi legati a Watson, un sistema di intelligenza artificiale, in grado di rispondere a domande espresse in un linguaggio naturale, sviluppato all'interno del progetto DeepQA di IBM, hanno registrato un calo del 6% a 4,1 miliardi ,con l’aggravante di risultare al di sotto della previsione dei 4,3 miliardi degli analisti. Che il terzo sia un trimestre tradizionalmente ‘debole’ per i ricavi di questa divisione era risaputo ma i dati confermano che la sfida che IBM deve affrontare si fa sempre più difficile con una concorrenza che tende a rafforzarsi.

[caption id="attachment_132500" align="aligncenter" width="530"] Intelligenza cognitiva. Fonte : IBM[/caption]

Intelligenza cognitiva. Fonte : IBM[/caption]

In un'indagine condotta tra agosto e settembre da Morgan Stanley su 100 Chief Information Officer, 76 dei quali di aziende IT statunitensi e 24 di società europee, è emerso che il 43% dei CIO sta valutando l'utilizzo dell'intelligenza artificiale (AI) e dell'apprendimento automatico nelle proprie attività, rispetto al 35% nello stesso periodo dell'anno precedente. Tuttavia, sempre secondo l’indagine, con questo aumento IBM ha perso il proprio dominio.

Infatti, tra i CIO intervistati, il 27% ha affermato di prediligere Amazon come fornitore, rispetto al 24% del sondaggio di un anno fa mentre la preferenza per IBM è scesa al 24% (dal 33% del sondaggio di un anno fa): Microsoft è rimasta al terzo posto ma con un aumento della quota a proprio favore dal 15% del 2017 al 20% di quest’anno. Ma c’è di più. Il 30% degli intervistati ha dichiarato di avere un accordo di licenza aziendale con IBM nel terzo trimestre, in calo rispetto al 35% nel primo trimestre. Il sondaggio ha anche rilevato che la percentuale di coloro che prevedono di rinnovare un contratto con IBM nei prossimi 18 mesi si attesta al 53%, rispetto al 58% del primo trimestre.

La posta in palio è alta e il management Ibm punta a potenziare la propria offerta cloud, consapevole di dover competere con colossi del calibro di Amazon (AWS), Microsoft, Google e Alibaba. A tale proposito, è stato annunciata Ibm Multicloud Manager, una tecnologia aperta sviluppata in modo da rendere più semplice ed immediati la gestione, lo spostamento e l’integrazione di app tra diverse infrastrutture di cloud computing.

Una strada che ha incontrato il favore degli analisti che vedono in questa iniziativa la strategia per evitare lo scontro diretto e intraprendere la via della compatibilità con le tecnologie di fornitori concorrenti: un approccio che potrebbe permettere a IBM conquistare quote di mercato nel sempre più importante segmento del cloud. Non a caso, nonostante la deludente trimestrale, il consenso degli analisti (in base ai dati censiti da Marketwatch) delinea un target price per i prossimi 12 mesi a 156,9 dollari per il titolo IBM, cioè il 32% circa in più rispetto ai prezzi correnti (118,6 dollari la chiusura di ieri) con un rapporto prezzo / utili (p/e) prospettico (cioè basati sui profitti attesi per i prossimi 12 mesi ) di 8,6. A titolo di esempio, per il titolo Amazon il prezzo obiettivo è a 2.176 dollari (rispetto ai 1.516 correnti) con un p/e prospettico di 60,8, mentre per il titolo Microsoft il target price è a 126,28 dollari (rispetto ai 103,1 correnti ) con un p/e prospettico a 20,9.

DIVISIONE COGNITIVE COMPUTING IN CALO NEL TRIMESTRE

Più in particolare, nel terzo trimestre 2018, i ricavi della divisione cognitive computing, nella quale rientrano i prodotti e i servizi legati a Watson, un sistema di intelligenza artificiale, in grado di rispondere a domande espresse in un linguaggio naturale, sviluppato all'interno del progetto DeepQA di IBM, hanno registrato un calo del 6% a 4,1 miliardi ,con l’aggravante di risultare al di sotto della previsione dei 4,3 miliardi degli analisti. Che il terzo sia un trimestre tradizionalmente ‘debole’ per i ricavi di questa divisione era risaputo ma i dati confermano che la sfida che IBM deve affrontare si fa sempre più difficile con una concorrenza che tende a rafforzarsi.

[caption id="attachment_132500" align="aligncenter" width="530"]

Intelligenza cognitiva. Fonte : IBM[/caption]

Intelligenza cognitiva. Fonte : IBM[/caption]L’INDAGINE MORGAN STANLEY

In un'indagine condotta tra agosto e settembre da Morgan Stanley su 100 Chief Information Officer, 76 dei quali di aziende IT statunitensi e 24 di società europee, è emerso che il 43% dei CIO sta valutando l'utilizzo dell'intelligenza artificiale (AI) e dell'apprendimento automatico nelle proprie attività, rispetto al 35% nello stesso periodo dell'anno precedente. Tuttavia, sempre secondo l’indagine, con questo aumento IBM ha perso il proprio dominio.

AMAZON SORPASSA IBM

Infatti, tra i CIO intervistati, il 27% ha affermato di prediligere Amazon come fornitore, rispetto al 24% del sondaggio di un anno fa mentre la preferenza per IBM è scesa al 24% (dal 33% del sondaggio di un anno fa): Microsoft è rimasta al terzo posto ma con un aumento della quota a proprio favore dal 15% del 2017 al 20% di quest’anno. Ma c’è di più. Il 30% degli intervistati ha dichiarato di avere un accordo di licenza aziendale con IBM nel terzo trimestre, in calo rispetto al 35% nel primo trimestre. Il sondaggio ha anche rilevato che la percentuale di coloro che prevedono di rinnovare un contratto con IBM nei prossimi 18 mesi si attesta al 53%, rispetto al 58% del primo trimestre.

AL VIA IBM MULTICLOUD MANAGER

La posta in palio è alta e il management Ibm punta a potenziare la propria offerta cloud, consapevole di dover competere con colossi del calibro di Amazon (AWS), Microsoft, Google e Alibaba. A tale proposito, è stato annunciata Ibm Multicloud Manager, una tecnologia aperta sviluppata in modo da rendere più semplice ed immediati la gestione, lo spostamento e l’integrazione di app tra diverse infrastrutture di cloud computing.

IL FAVORE DEGLI ANALISTI

Una strada che ha incontrato il favore degli analisti che vedono in questa iniziativa la strategia per evitare lo scontro diretto e intraprendere la via della compatibilità con le tecnologie di fornitori concorrenti: un approccio che potrebbe permettere a IBM conquistare quote di mercato nel sempre più importante segmento del cloud. Non a caso, nonostante la deludente trimestrale, il consenso degli analisti (in base ai dati censiti da Marketwatch) delinea un target price per i prossimi 12 mesi a 156,9 dollari per il titolo IBM, cioè il 32% circa in più rispetto ai prezzi correnti (118,6 dollari la chiusura di ieri) con un rapporto prezzo / utili (p/e) prospettico (cioè basati sui profitti attesi per i prossimi 12 mesi ) di 8,6. A titolo di esempio, per il titolo Amazon il prezzo obiettivo è a 2.176 dollari (rispetto ai 1.516 correnti) con un p/e prospettico di 60,8, mentre per il titolo Microsoft il target price è a 126,28 dollari (rispetto ai 103,1 correnti ) con un p/e prospettico a 20,9.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA