BlackRock

Le due storie del dollaro, forte contro i pari ma debole sugli emergenti

Nell'analisi di BlackRock, il trend in atto da inizio anno è destinato a proseguire nel breve termine con il dollaro che continua a rafforzarsi sulle valute dei paesi sviluppati e a indebolirsi su quelle dei paesi emergenti.

21 Febbraio 2019 11:00

Da inizio anno il dollaro americano sta seguendo un percorso divergente, in quanto si rafforza rispetto alle principali valute dell’area sviluppata, dall’euro alla sterlina, dallo yen al franco svizzero passando per il Canada, mentre si indebolisce rispetto alle monete dei paesi emergenti, come Russia, Brasile, Sud Africa, Messico e India. Lo yuan cinese segue invece nel movimento la moneta americana a cui resta saldamente ancorato con una variazione zero nelle prime sei settimane dell’anno. Il movimento, che potremmo chiamare bi-direzionale, fa seguito a un 2018 vissuto nel segno della forza del dollaro rispetto a tutte le principali valute. Secondo l’analisi di BlackRock il trend è destinato a proseguire, se non ci saranno sorprese politiche, almeno nel breve periodo, e supporta la view positiva della grande casa americana sui mercati emergenti. Tuttavia le incertezze geopolitiche continuano a incombere insieme ai timori sul rischio recessione, due fattori che se dovessero accentuare la loro influenza sui mercati potrebbero produrre un ritorno al rafforzamento del dollaro anche verso gli emergenti.

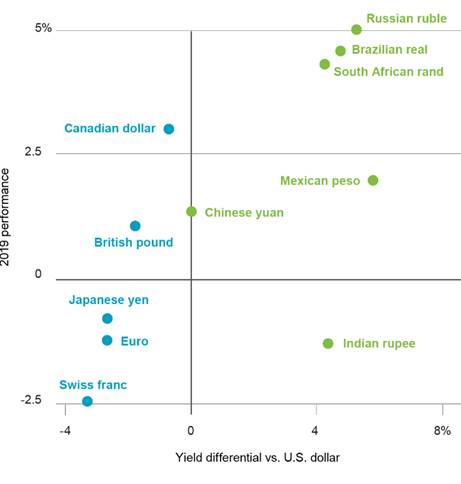

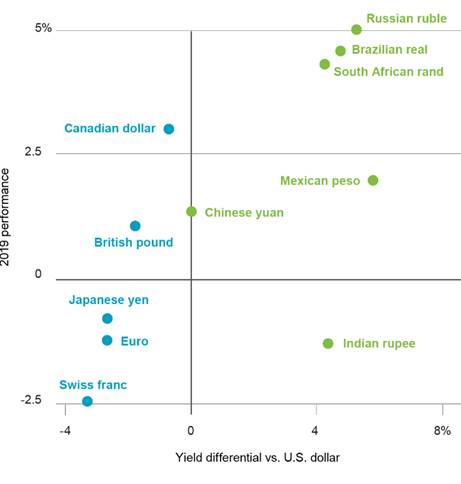

Richard Turnill, Global Chief Investment Strategist di BlackRock, nella sua nota titolata appunto “Le due facce della storia del dollaro USA”, scrive che la forza del dollaro quest’anno ha sorpreso qualcuno, perché la combinazione di aumento di propensione al rischio e la messa in pausa della stretta della Fed normalmente avrebbero pesato sul biglietto verde. Ma proprio i fattori che hanno spinto la Fed a spingere il bottone ‘pausa’ – vale a dire il rallentamento della crescita globale e l’inasprimento delle condizioni del credito – hanno spinto anche le altre banche centrali verso un atteggiamento più accomodante, contribuendo a mantenere lo status del dollaro di valuta dell’area sviluppata a più alto rendimento. Nell’area emergente invece, la gran parte delle monete ad elevato rendimento hanno sovraperformato, come mostrato nel grafico qui sotto.

[caption id="attachment_135206" align="alignnone" width="350"] NOTA: Per determinare il rendimento viene utilizzato quello del corrispondente bond governativo a due anni americano e degli altri emittenti, nel caso dell’euro la media di Germania, Italia e Francia. La performance rispetto al dollaro è misurata da inizio anno al 13 febbraio 2019. In blu l’area sviluppata e in verde quella emergente.[/caption]

NOTA: Per determinare il rendimento viene utilizzato quello del corrispondente bond governativo a due anni americano e degli altri emittenti, nel caso dell’euro la media di Germania, Italia e Francia. La performance rispetto al dollaro è misurata da inizio anno al 13 febbraio 2019. In blu l’area sviluppata e in verde quella emergente.[/caption]

Turnill osserva che il differenziale di rendimento non è stato il solo fattore che ha determinato l’andamento a due facce del dollaro. Ad esempio sulla sterlina pesano di più gli sviluppi della Brexit, mentre la propensione al rischio e il prezzo del petrolio in salita hanno sostenuto il dollaro canadese da inizio anno. Ma cosa significa un dollaro stabile? L’esperto risponde che una delle conseguenze del vantaggio di rendimento offerto dalla moneta Usa è stato un revival del “carry trade”, la pratica degli investitori di indebitarsi in valute a basso costo in termini di interesse come l’euro o lo yen per investire in monete a rendimento più alto, come il dollaro e le monete emergenti, lucrando così sul differenziale di rendimento, anche se un po’ del margine se ne va per coprirsi dal rischio di cambio. Questo revival, scrive Turnill, è un driver forte per i movimenti a breve delle valute, in assenza di novità sul fronte della politica monetaria.

Un dollaro più stabile inoltre, insieme a un’economia globale che comunque cresce, supporta la view positiva di BlackRock sugli asset emergenti. Da un lato infatti, spiega l’esperto, toglie dal tavolo il rischio legato al forte peso del debito estero delle economie emergenti e riduce il rischio di esposizione su questi mercati, al contrario di quanto accade con il dollaro forte. Di qui l’approccio per l’assunzione di un rischio bilanciato sugli emergenti, prendendo posizione sul debito sia denominato in valuta locale, sia in valuta forte. BlackRock si spinge oltre ed è positive anche sull’azionario emergente. Il rischio è costituito da un ritorno prima del previsto delle strette della Fed che causerebbe un repentino rafforzamento del dollaro.

La bottom line di Turnill è che nel breve andare il trend di un dollaro forte con i pari e debole con gli emergenti continuerà, ma le incertezze sulla crescita globale e sugli sviluppi geopolitici continuano a pesare sullo scenario a più lungo termine. Ogni ritorno di timore di recessione o di tensione geopolitica rimetterebbe il dollaro nella sua posizione storica di ‘rifugio sicuro’, e questo costituisce il limite al trend in corso, che vede il dollaro sopra la media a 20 anni in termini di cambio effettivo reale.

PERCHE’ LA PAUSA DELLA FED NON HA INDEBOLITO IL DOLLARO

Richard Turnill, Global Chief Investment Strategist di BlackRock, nella sua nota titolata appunto “Le due facce della storia del dollaro USA”, scrive che la forza del dollaro quest’anno ha sorpreso qualcuno, perché la combinazione di aumento di propensione al rischio e la messa in pausa della stretta della Fed normalmente avrebbero pesato sul biglietto verde. Ma proprio i fattori che hanno spinto la Fed a spingere il bottone ‘pausa’ – vale a dire il rallentamento della crescita globale e l’inasprimento delle condizioni del credito – hanno spinto anche le altre banche centrali verso un atteggiamento più accomodante, contribuendo a mantenere lo status del dollaro di valuta dell’area sviluppata a più alto rendimento. Nell’area emergente invece, la gran parte delle monete ad elevato rendimento hanno sovraperformato, come mostrato nel grafico qui sotto.

[caption id="attachment_135206" align="alignnone" width="350"]

NOTA: Per determinare il rendimento viene utilizzato quello del corrispondente bond governativo a due anni americano e degli altri emittenti, nel caso dell’euro la media di Germania, Italia e Francia. La performance rispetto al dollaro è misurata da inizio anno al 13 febbraio 2019. In blu l’area sviluppata e in verde quella emergente.[/caption]

NOTA: Per determinare il rendimento viene utilizzato quello del corrispondente bond governativo a due anni americano e degli altri emittenti, nel caso dell’euro la media di Germania, Italia e Francia. La performance rispetto al dollaro è misurata da inizio anno al 13 febbraio 2019. In blu l’area sviluppata e in verde quella emergente.[/caption]IL REVIVAL DEL CARRY TRADE

Turnill osserva che il differenziale di rendimento non è stato il solo fattore che ha determinato l’andamento a due facce del dollaro. Ad esempio sulla sterlina pesano di più gli sviluppi della Brexit, mentre la propensione al rischio e il prezzo del petrolio in salita hanno sostenuto il dollaro canadese da inizio anno. Ma cosa significa un dollaro stabile? L’esperto risponde che una delle conseguenze del vantaggio di rendimento offerto dalla moneta Usa è stato un revival del “carry trade”, la pratica degli investitori di indebitarsi in valute a basso costo in termini di interesse come l’euro o lo yen per investire in monete a rendimento più alto, come il dollaro e le monete emergenti, lucrando così sul differenziale di rendimento, anche se un po’ del margine se ne va per coprirsi dal rischio di cambio. Questo revival, scrive Turnill, è un driver forte per i movimenti a breve delle valute, in assenza di novità sul fronte della politica monetaria.

UN SUPPORTO A TUTTI GLI ASSET DEI MERCATI EMERGENTI

Un dollaro più stabile inoltre, insieme a un’economia globale che comunque cresce, supporta la view positiva di BlackRock sugli asset emergenti. Da un lato infatti, spiega l’esperto, toglie dal tavolo il rischio legato al forte peso del debito estero delle economie emergenti e riduce il rischio di esposizione su questi mercati, al contrario di quanto accade con il dollaro forte. Di qui l’approccio per l’assunzione di un rischio bilanciato sugli emergenti, prendendo posizione sul debito sia denominato in valuta locale, sia in valuta forte. BlackRock si spinge oltre ed è positive anche sull’azionario emergente. Il rischio è costituito da un ritorno prima del previsto delle strette della Fed che causerebbe un repentino rafforzamento del dollaro.

Obbligazioni, meno rischi per un rendimento del 5% negli USA

Obbligazioni, meno rischi per un rendimento del 5% negli USA

IL LIMITE SONO LE INCERTEZZE SU CRESCITA E GEOPOLITICA

La bottom line di Turnill è che nel breve andare il trend di un dollaro forte con i pari e debole con gli emergenti continuerà, ma le incertezze sulla crescita globale e sugli sviluppi geopolitici continuano a pesare sullo scenario a più lungo termine. Ogni ritorno di timore di recessione o di tensione geopolitica rimetterebbe il dollaro nella sua posizione storica di ‘rifugio sicuro’, e questo costituisce il limite al trend in corso, che vede il dollaro sopra la media a 20 anni in termini di cambio effettivo reale.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA