Barrick Gold

Fusioni e acquisizioni, campanello d’allarme dalle offerte ostili

Le operazioni di fusioni e acquisizioni ostili sono in forte aumento dal 2018: accadde lo stesso nel triennio 2004-2006, prima della grande crisi finanziaria

28 Febbraio 2019 10:01

Il settore dell’M&A (fusioni ed acquisizioni) resta sotto i riflettori: lunedì 25 febbraio Barrick Gold, compagnia specializzata nell’estrazione di oro, ha lanciato un'offerta ostile da 17,8 miliardi di dollari per acquisire Newmont Mining con l’obiettivo di creare il più grande produttore di oro a livello globale. Per offerta ostile, è bene ricordarlo, si indica un’operazione nella quale il consiglio di amministrazione della società oggetto della scalata (in questo caso, Newmont Mining) si pronuncia in modo contrario all'offerta stessa. E infatti, Gary Goldberg, CEO di Newmont Mining, si è subito affrettato a sottolineare come l’offerta di Barrick Gold sia soltanto un tentativo disperato e senza possibilità di successo per far naufragare i piani espansionistici di Newmont, che un mese fa aveva presentato un'offerta di acquisto sulla rivale Goldcorp da 10 miliardi di dollari.

Le operazioni di M&A nel settore mining sono sempre più frequenti visto che, nel settembre 2018, Barrick Gold era riuscita a perfezionare un accordo per rilevare Randgold Resources per il controvalore di 6 miliardi di dollari, dal quale è nato un colosso del settore mining che vanta una capitalizzazione di mercato da 15,7 miliardi di dollari. La cosa interessante è che nella giornata dell’annuncio, mentre il titolo Barrick Gold ha chiuso con un netto rialzo (+3,5%), sia il titolo Newmont Mining (-1%) che Goldcorp (-0,6%) hanno accusato un calo.

In base al consenso degli analisti, tuttavia, il titolo Barrick Gold avrebbe meno margini di rialzo nei prossimi 12 mesi dal momento che il target price medio è di 14,13 dollari per azione (+4,4% rispetto al valore corrente di 13,54 dollari). Più spazio di upside, invece, sia per Newmont Mining (che dagli attuali 36,1 dollari per azione potrebbe salire del 10,8% a 40 dollari nei prossimi 12 mesi) e sia, soprattutto, Goldcorp (che da 11,06 dollari di oggi potrebbe arrivare a 12,76 dollari, con un guadagno del 15,3%).

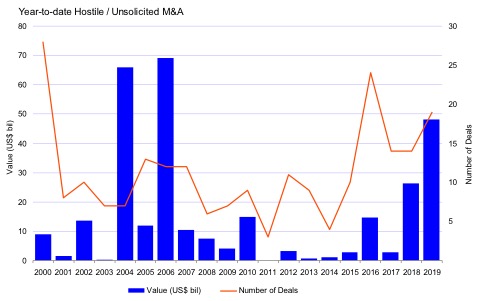

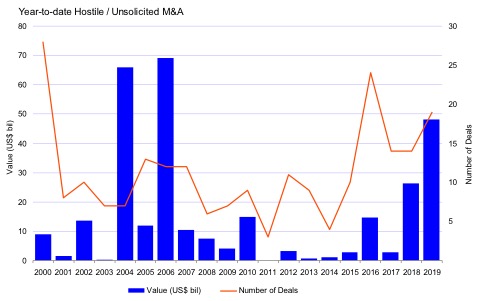

Fin qui le ripercussioni immediate e, in prospettiva, di questa operazioni di M&A sul settore mining. Ma secondo gli esperti di Refinit (Thomson Reuters), vale la pena osservare l’evoluzione dei volumi delle operazioni ostili.

[caption id="attachment_135371" align="alignnone" width="500"] Numero e valore (in blu) delle operazioni di fusione e acquisizioni ostili (Fonte: Refinitiv, Thomson Reauters)[/caption]

Numero e valore (in blu) delle operazioni di fusione e acquisizioni ostili (Fonte: Refinitiv, Thomson Reauters)[/caption]

Con l'offerta di 17,8 miliardi di dollari di Barrick Gold per Newmont Mining, il valore complessivo delle operazioni di M&A ostili è salito dall’inizio di quest’anno a 48,2 miliardi, un livello più alto di ogni altro inizio anno dal 2006. Il totale dei controvalori movimentati dai deal di M&A ostili nei primi due mesi di quest’anno è quasi il doppio dello steso periodo del 2018 ed è frutto di diciannove operazioni registrate, contro le quattordici del 2018.

Ma quello che colpisce di più gli analisti di mercato è la configurazione che sta assumendo l’andamento dei volumi dell’M&A ostili. Come si può constatare dal grafico sotto emerge una forte analogia con l’accelerazione di questo tipo di operazioni con quanto accaduto nel triennio 2004-2006, cioè gli anni immediatamente precedenti alla grande crisi finanziaria 2007-2008. Per ora si tratta solo di un’analogia senza apparente motivazione ma è un altro segnale di allarme in un mercato di fine ciclo del credito.

OPERAZIONI SEMPRE PIU’ FREQUENTI NEL SETTORE MINING

Le operazioni di M&A nel settore mining sono sempre più frequenti visto che, nel settembre 2018, Barrick Gold era riuscita a perfezionare un accordo per rilevare Randgold Resources per il controvalore di 6 miliardi di dollari, dal quale è nato un colosso del settore mining che vanta una capitalizzazione di mercato da 15,7 miliardi di dollari. La cosa interessante è che nella giornata dell’annuncio, mentre il titolo Barrick Gold ha chiuso con un netto rialzo (+3,5%), sia il titolo Newmont Mining (-1%) che Goldcorp (-0,6%) hanno accusato un calo.

IL CONSENSO DEGLI ANALISTI

In base al consenso degli analisti, tuttavia, il titolo Barrick Gold avrebbe meno margini di rialzo nei prossimi 12 mesi dal momento che il target price medio è di 14,13 dollari per azione (+4,4% rispetto al valore corrente di 13,54 dollari). Più spazio di upside, invece, sia per Newmont Mining (che dagli attuali 36,1 dollari per azione potrebbe salire del 10,8% a 40 dollari nei prossimi 12 mesi) e sia, soprattutto, Goldcorp (che da 11,06 dollari di oggi potrebbe arrivare a 12,76 dollari, con un guadagno del 15,3%).

IL BALZO DEI DEAL OSTILI

Fin qui le ripercussioni immediate e, in prospettiva, di questa operazioni di M&A sul settore mining. Ma secondo gli esperti di Refinit (Thomson Reuters), vale la pena osservare l’evoluzione dei volumi delle operazioni ostili.

[caption id="attachment_135371" align="alignnone" width="500"]

Numero e valore (in blu) delle operazioni di fusione e acquisizioni ostili (Fonte: Refinitiv, Thomson Reauters)[/caption]

Numero e valore (in blu) delle operazioni di fusione e acquisizioni ostili (Fonte: Refinitiv, Thomson Reauters)[/caption]Con l'offerta di 17,8 miliardi di dollari di Barrick Gold per Newmont Mining, il valore complessivo delle operazioni di M&A ostili è salito dall’inizio di quest’anno a 48,2 miliardi, un livello più alto di ogni altro inizio anno dal 2006. Il totale dei controvalori movimentati dai deal di M&A ostili nei primi due mesi di quest’anno è quasi il doppio dello steso periodo del 2018 ed è frutto di diciannove operazioni registrate, contro le quattordici del 2018.

Economia Europa, segnali di rallentamento anche dall’M&A

Economia Europa, segnali di rallentamento anche dall’M&A

INQUIETANTI ANALOGIE CON IL 2004-2006

Ma quello che colpisce di più gli analisti di mercato è la configurazione che sta assumendo l’andamento dei volumi dell’M&A ostili. Come si può constatare dal grafico sotto emerge una forte analogia con l’accelerazione di questo tipo di operazioni con quanto accaduto nel triennio 2004-2006, cioè gli anni immediatamente precedenti alla grande crisi finanziaria 2007-2008. Per ora si tratta solo di un’analogia senza apparente motivazione ma è un altro segnale di allarme in un mercato di fine ciclo del credito.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA