Capital Group

Debito e ingegneria finanziaria, un mix pericoloso per le aziende

Capital Group mette in guardia gli investitori dalle società che fanno un ricorso massiccio al debito per sostenere dividendi e riacquisti: un confronto tra settori

12 Luglio 2019 15:30

Spendere più di quanto si guadagna è pericoloso per le famiglie, ma può diventare un problema ancora più grande se a farlo è un’azienda che ricorre massicciamente al debito. E la situazione può essere ancora più delicata se le aziende si indebitano non per investire nel miglioramento dei propri prodotti o servizi, ma per operazioni di ingegneria finanziaria.

Joyce Gordon, gestore di portafoglio di Capital Group, mette in risalto la questione partendo da una domanda: dove si trovano gli eccessi oggi e quali sono i rischi? Secondo Gordon la risposta si trova nei “bilanci gonfiati” delle società che hanno sfruttato di più il ricorso al debito. Guardando agli Usa, alla fine del 2018 l’indebitamento del settore privato non finanziario ha toccato il livello record del 46,7% del Pil.

Ma il punto, nell’analisi di Gordon, sta nel come sono stati utilizzati questi soldi chiesti al mercato attraverso obbligazioni emesse a costi molto bassi, grazie principalmente alle politiche sui tassi delle banche centrali. Ebbene, gran parte di questo debito è stata utilizzata per finanziare dividendi agli azionisti, riacquisti di azioni (buyback), fusioni e acquisizioni (M&A). “Dal 2013 – sottolinea Gordon – i dividendi e i riacquisti hanno generalmente superato i livelli di disponibilità dei flussi di cassa”. In pratica, l’emissione di debito ha coperto il deficit tra entrate e uscite.

Una strategia che, essenzialmente grazie ai riacquisti di azioni proprie, ha gonfiato artificialmente gli utili per azione facendo salire i prezzi delle azioni. “Tale ingegneria finanziaria non può durare per sempre – mette i guardia il gestore di Capital Group – molte società dovranno darsi una regolata in questo senso, sia a causa dell’aumento dei tassi che di condizioni creditizie più severe, mentre dividendi, riacquisti e attività di M&A dovranno subire una riduzione”.

Ma probabilmente le società non rinunceranno a queste operazioni senza una causa scatenante – che potrebbe essere anche una correzione dell’economia - andando così ad alimentare quella che alla fine potrebbe rivelarsi una bolla pericolosa per il Mercato. Fin qui la diagnosi: ma qual è la cura proposta da Joyce Gordon? L’esperta di Capital Group sottolinea la necessità di individuare le società che hanno le maggiori probabilità di far fronte ai pagamenti in un periodo di correzione, prestando attenzione a quelle troppo indebitate che rischiano di dover tagliare i dividendi.

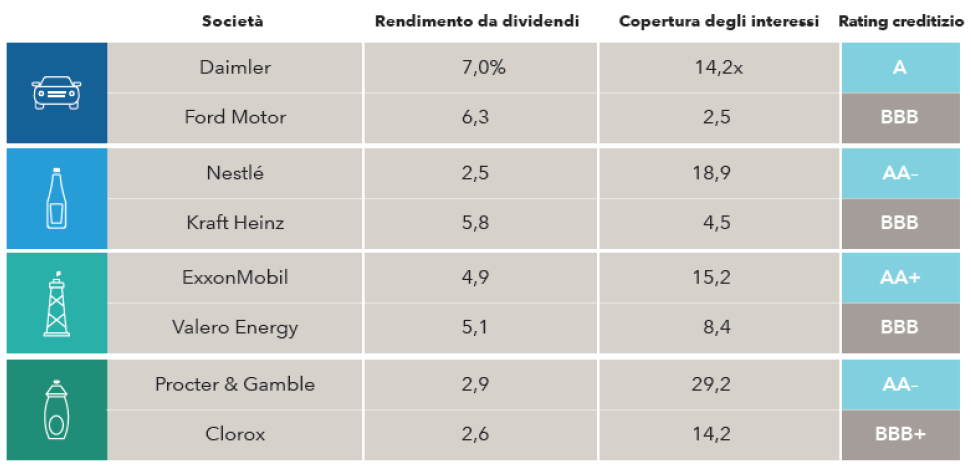

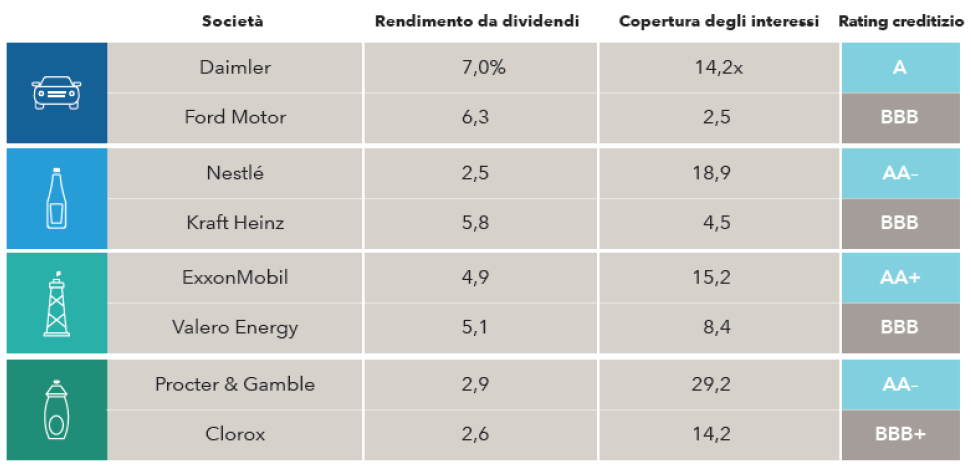

“Ad esempio Nestlé – spiega Gordon - che presenta un indebitamento gestibile, non lo fa da decenni. Al contrario, Kraft Heinz, che presenta una leva più elevata, di recente ha tagliato i dividendi. Ecco perché è importante guardare oltre il semplice dividend yield e fare ricerca per capire se le società sono in grado di sostenere i dividendi. Più a lungo andrà avanti questa espansione, e maggiore attenzione andrà prestata al debito delle società”.

[caption id="attachment_144096" align="alignnone" width="971"] Le società con un indebitamento gestibile sono più in grado di mantenere i dividendi (Fonte: FactSet via Capital Group)[/caption]

Le società con un indebitamento gestibile sono più in grado di mantenere i dividendi (Fonte: FactSet via Capital Group)[/caption]

ATTENZIONE AGLI ECCESSI

Joyce Gordon, gestore di portafoglio di Capital Group, mette in risalto la questione partendo da una domanda: dove si trovano gli eccessi oggi e quali sono i rischi? Secondo Gordon la risposta si trova nei “bilanci gonfiati” delle società che hanno sfruttato di più il ricorso al debito. Guardando agli Usa, alla fine del 2018 l’indebitamento del settore privato non finanziario ha toccato il livello record del 46,7% del Pil.

INGEGNERIA FINANZIARIA

Ma il punto, nell’analisi di Gordon, sta nel come sono stati utilizzati questi soldi chiesti al mercato attraverso obbligazioni emesse a costi molto bassi, grazie principalmente alle politiche sui tassi delle banche centrali. Ebbene, gran parte di questo debito è stata utilizzata per finanziare dividendi agli azionisti, riacquisti di azioni (buyback), fusioni e acquisizioni (M&A). “Dal 2013 – sottolinea Gordon – i dividendi e i riacquisti hanno generalmente superato i livelli di disponibilità dei flussi di cassa”. In pratica, l’emissione di debito ha coperto il deficit tra entrate e uscite.

INTERVENTO SUL PREZZO DELLE AZIONI

Una strategia che, essenzialmente grazie ai riacquisti di azioni proprie, ha gonfiato artificialmente gli utili per azione facendo salire i prezzi delle azioni. “Tale ingegneria finanziaria non può durare per sempre – mette i guardia il gestore di Capital Group – molte società dovranno darsi una regolata in questo senso, sia a causa dell’aumento dei tassi che di condizioni creditizie più severe, mentre dividendi, riacquisti e attività di M&A dovranno subire una riduzione”.

Le nuove frontiere del lusso tra millennial e Cina

Le nuove frontiere del lusso tra millennial e Cina

DEBITO SU LIVELLI ELEVATI

Ma probabilmente le società non rinunceranno a queste operazioni senza una causa scatenante – che potrebbe essere anche una correzione dell’economia - andando così ad alimentare quella che alla fine potrebbe rivelarsi una bolla pericolosa per il Mercato. Fin qui la diagnosi: ma qual è la cura proposta da Joyce Gordon? L’esperta di Capital Group sottolinea la necessità di individuare le società che hanno le maggiori probabilità di far fronte ai pagamenti in un periodo di correzione, prestando attenzione a quelle troppo indebitate che rischiano di dover tagliare i dividendi.

I SETTORI

“Ad esempio Nestlé – spiega Gordon - che presenta un indebitamento gestibile, non lo fa da decenni. Al contrario, Kraft Heinz, che presenta una leva più elevata, di recente ha tagliato i dividendi. Ecco perché è importante guardare oltre il semplice dividend yield e fare ricerca per capire se le società sono in grado di sostenere i dividendi. Più a lungo andrà avanti questa espansione, e maggiore attenzione andrà prestata al debito delle società”.

[caption id="attachment_144096" align="alignnone" width="971"]

Le società con un indebitamento gestibile sono più in grado di mantenere i dividendi (Fonte: FactSet via Capital Group)[/caption]

Le società con un indebitamento gestibile sono più in grado di mantenere i dividendi (Fonte: FactSet via Capital Group)[/caption]

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA