bund

“La vera bolla finanziaria sono i Bund tedeschi”

Secondo Conca (Zest) le sopravvalutazioni che il mercato sta scontando non riguardano né le azioni né le obbligazioni societarie ma i titoli governativi: a partire da quelli tedeschi

19 Novembre 2019 07:00

I rendimenti dei titoli di stato dei Paesi core si trovano a livelli estremamente bassi. Tuttavia, solo in parte questo è giustificato dall’ala protettiva delle Banche centrali e dalla parvenza di ‘sicurezza’ offerta agli investitori da queste obbligazioni. Ne consegue che, come sottolinea Alberto Conca, Cio di Zest “chi investe in obbligazioni governative dovrà subire la pesante perdita di potere d’acquisto nel medio-lungo termine”. Cosa fare? Per l’esperto la soluzione consiste nell’ investire in azioni di società in grado di sostenere – e magari accrescere nel tempo - il dividendo al fine di preservare almeno il potere d’acquisto.

Le conclusioni a cui giunge Conca partono da una constatazione: il Treasury decennale Usa continua a muoversi in un piano inclinato di rendimento secolare che è iniziato ben prima della Crisi del 2008 e delle manovre di Quantitative Easing della Federal Reserve.

“Il trend che vede i tassi d’interesse negli ultimi due decenni in discesa quasi costante è stata guidato dalla continua diminuzione del tasso di crescita della popolazione statunitense e della produttività del lavoro. A differenza di quanto credono gli investitori, questo spiega perché la crescita economica ha registrato tassi inferiori a quelli dei decenni precedenti già da prima della Grande Crisi del 2008 e il ruolo delle Banche Centrali non è così decisivo nel determinare il livello dei tassi,” spiega Conca.

Analogo ragionamento può essere fatto per il Bund tedesco a 10 anni che ha un rendimento negativo di circa -0.39%. Ora, fa presente Conca, se si sommano la crescita annuale della produttività del lavoro tedesca dopo la crisi del 2008 (pari in media al +0,7%), l’inflazione attesa in Germania (+0,7% derivato dai tassi Breakeven a 5 anni) e il decremento della popolazione (stimato intorno al -0,15% all’anno, a partire dal 2020 fino al 2050) si totalizza 1,25%. Questo dovrebbe essere il tasso di interesse ‘intrinseco’: il tasso attuale di -0,39% è però determinato solo in parte dall’intervento della Bce e dalla convinzione da parte del mercato che la Banca Centrale governi anche i tassi a lunga scadenza. Una conferma indiretta che le mosse delle Banche Centrali giustificano solo in parte questi tassi all’osso dei governativi, la offrono gli spread – differenziali di rendimento rispetto ai titoli di Stato – che negli anni che precedettero la grande crisi finanziaria del 2008 registrarono valori di molto inferiori rispetto agli attuali (vedi grafico).

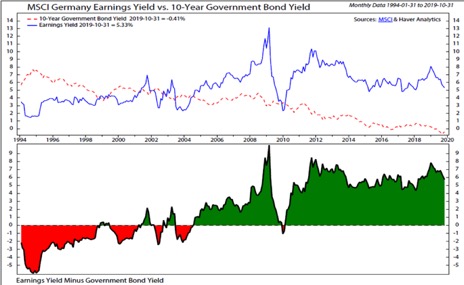

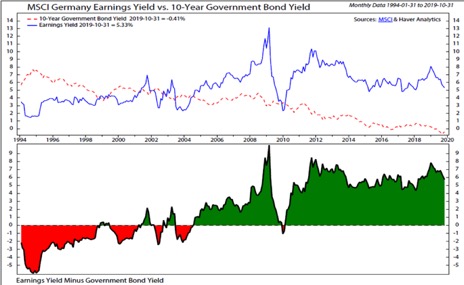

Il mercato delle emissioni obbligazionarie societarie considera – in modo implicito - il livello dei tassi attuale come non “corretto”, dal momento che gli spread attuali oscillano intorno a 0,99% contro una media dello 0,45% in cui si muovevano negli anni prima del 2008. “In pratica il mercato dei corporate bond sta scontando livelli dei tassi decennali tedeschi di circa 0,5% - 0,6%. Pertanto se di sopravvalutazioni si deve parlare sui mercati finanziari in questo momento questa si trova nel mercato dei governativi e non nel mercato azionario o delle obbligazioni societarie” sottolinea Conca. Il quale conclude specificando come tale sopravvalutazione nel Bund sia riscontrabile anche mettendo a confronto gli utili per azioni (il cosiddetto earning yield) e il tasso del Bund: anche in questo caso, come si vede nei grafici sotto, il mercato azionario sconta di già livelli dei tassi superiori rispetto agli attuali.

TASSI DEI TREASURY IN DECLINO GIA’ PRIMA DELLA CRISI DEL 2008

Le conclusioni a cui giunge Conca partono da una constatazione: il Treasury decennale Usa continua a muoversi in un piano inclinato di rendimento secolare che è iniziato ben prima della Crisi del 2008 e delle manovre di Quantitative Easing della Federal Reserve.

DIMINUZIONE DEL TASSO DI CRESCITA DELLA POPOLAZIONE E DELLA PRODUTTIVITA’

“Il trend che vede i tassi d’interesse negli ultimi due decenni in discesa quasi costante è stata guidato dalla continua diminuzione del tasso di crescita della popolazione statunitense e della produttività del lavoro. A differenza di quanto credono gli investitori, questo spiega perché la crescita economica ha registrato tassi inferiori a quelli dei decenni precedenti già da prima della Grande Crisi del 2008 e il ruolo delle Banche Centrali non è così decisivo nel determinare il livello dei tassi,” spiega Conca.

IL TASSO DI INTERESSE INTRINSECO DEL BUND

Analogo ragionamento può essere fatto per il Bund tedesco a 10 anni che ha un rendimento negativo di circa -0.39%. Ora, fa presente Conca, se si sommano la crescita annuale della produttività del lavoro tedesca dopo la crisi del 2008 (pari in media al +0,7%), l’inflazione attesa in Germania (+0,7% derivato dai tassi Breakeven a 5 anni) e il decremento della popolazione (stimato intorno al -0,15% all’anno, a partire dal 2020 fino al 2050) si totalizza 1,25%. Questo dovrebbe essere il tasso di interesse ‘intrinseco’: il tasso attuale di -0,39% è però determinato solo in parte dall’intervento della Bce e dalla convinzione da parte del mercato che la Banca Centrale governi anche i tassi a lunga scadenza. Una conferma indiretta che le mosse delle Banche Centrali giustificano solo in parte questi tassi all’osso dei governativi, la offrono gli spread – differenziali di rendimento rispetto ai titoli di Stato – che negli anni che precedettero la grande crisi finanziaria del 2008 registrarono valori di molto inferiori rispetto agli attuali (vedi grafico).

LA SOPRAVVALUTAZIONE DEI BUND

Il mercato delle emissioni obbligazionarie societarie considera – in modo implicito - il livello dei tassi attuale come non “corretto”, dal momento che gli spread attuali oscillano intorno a 0,99% contro una media dello 0,45% in cui si muovevano negli anni prima del 2008. “In pratica il mercato dei corporate bond sta scontando livelli dei tassi decennali tedeschi di circa 0,5% - 0,6%. Pertanto se di sopravvalutazioni si deve parlare sui mercati finanziari in questo momento questa si trova nel mercato dei governativi e non nel mercato azionario o delle obbligazioni societarie” sottolinea Conca. Il quale conclude specificando come tale sopravvalutazione nel Bund sia riscontrabile anche mettendo a confronto gli utili per azioni (il cosiddetto earning yield) e il tasso del Bund: anche in questo caso, come si vede nei grafici sotto, il mercato azionario sconta di già livelli dei tassi superiori rispetto agli attuali.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA