elezioni regionali 2020

Elezioni regionali e mercati, per Goldman Sachs il rischio Italia resterà alto

Secondo gli economisti di Goldman Sachs una riduzione sensibile del premio di rischio degli asset italiani, dalle azioni ai Btp, sembra improbabile indipendentemente dal risultato delle elezioni regionali domenica

24 Gennaio 2020 12:20

Domenica 26 gennaio Emilia-Romagna e Calabria sono chiamate alle elezioni regionali, e gli investitori si interrogano sull’impatto che l’esito potrebbe avere sugli asset finanziari italiani, dalle azioni quotate a Milano ai Btp. Si va a votare con un gap di previsioni molto stretto tra i diversi schieramenti. Gli ultimi sondaggi danno vincente lo schieramento di centro-destra in Calabria mentre in Emilia Romagna assegnano un vantaggio allo schieramento di centro-sinistra, ma con un margine di solo il 2%, vicino a quello che di solito viene considerato il margine di errore. Goldman Sachs parte dalle indicazioni dei sondaggi per un assessment sulle conseguenze per gli asset italiani in termini di premio di rischio, giungendo alla conclusione che è destinato a rimanere relativamente elevato.

Secondo gli economisti di Goldman Sachs l’asimmetria tra i sondaggi sulle due elezioni sembra negativa, data la rilevanza che avrebbe una sconfitta del Pd in Emilia Roagna. La vittoria della Lega in Umbria lo scorso ottobre non ha pesato molto sul mercato, ma da allora gli asset italiani hanno scontato una maggiore incertezza con i prezzi che si sono mossi prevalentemente in modo laterale, dopo un periodo di sovra-performance. Gli economisti di Goldman ritengono che il voto in Emilia-Romagna dovrebbe avere un impatto maggiore rispetto a quello in Umbria a ottobre, quando la vittoria della Lega era attesa, anche per il maggior peso demografico ed economico dell’Emilia.

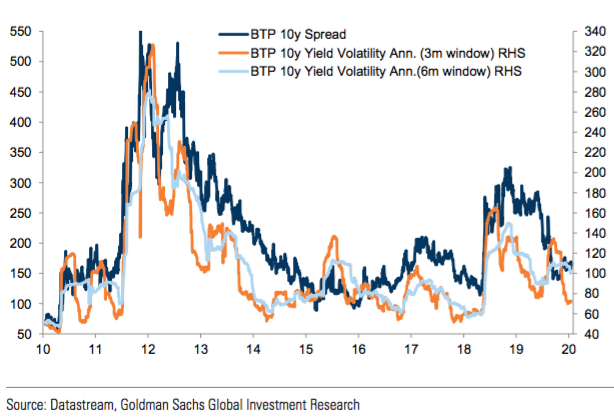

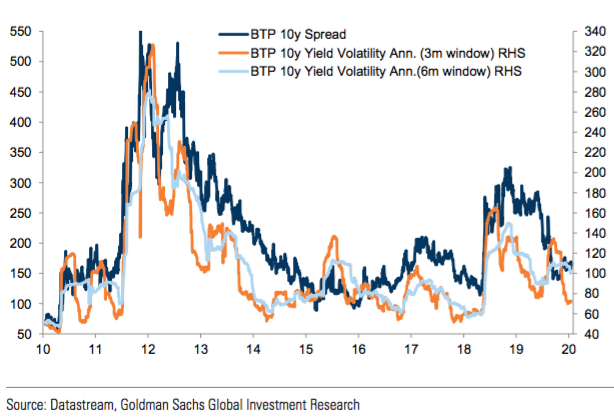

L’asset più correlato al rischio politico italiano è indubbiamente il Btp, e gli economisti di Goldman notano che il premio incorporato dal titolo benchmark del debito italiano resta significativo se comparato ad altri spread periferici europei. Questo perchè riflette una più elevata incertrezza politica, che a sua volta supporta la volatilità attesa del Btp nel medio termine.

[caption id="attachment_151167" align="alignnone" width="614"] Volatilità e spread dei Btp si muovono all’unisono, solo la volatilità a breve si è ridotta[/caption]

Volatilità e spread dei Btp si muovono all’unisono, solo la volatilità a breve si è ridotta[/caption]

Perché lo spread Btp-Bund si riduca ulteriormente, la volatilità a 3 mesi dovrebbe rimanere sugli attuali livelli contenuti, il che a sua volta dovrebbe essere la conseguenza di un esito senza sorprese del voto di domenica 26. Secondo gli esperti di Goldman inoltre una volatilità contenuta dovrebbe mantenere attraente il prezzo aggiustato per il rischio dei bond italiani rispetto agli altri bond dell’Eurozona, mentre sull’azionario la volatilità dell’FTSE MIB non sta mostrando alcun segno di stress con la volatilità a 1 mese tornata sui minimi del 2018. L’azionario italiano ha performato molto bene nel 2019 con incrementi sostanziali delle valutazioni, ma proprio per questo gli economisti di Goldman Sachs vedono uno spazio di rialzo limitato e preferiscono la piazza di Madrid rispetto a Milano.

Secondo gli strategist azionari di Goldman le azioni italiane che si sono mostrate più vulnerabili al rischio domestico potrebbero ora offrire un’alternativa su cui andare a incrementare l’esposizione dato che la correlazione tra gli spread di FTSE MIB e Btp è diminuita. In generale, secondo l’analisi di Goldman una vittoria del Pd potrebbe ridurre l’incertezza a breve termine e supportare gli asset italiani, ma avvertono che sul lungo termine il rischio resta elevato. Gli economisti di Goldman non si espettano elezioni anticipate quest’anno perché entrambi gli alleati di governo hanno scarso incentivo a rompere la coalizione, ma osservano che persistono differenze sia tra che all’interno dei due partiti. Per questo ritengono ‘improbabile’ una riduzione significativa del premio di rischio italiano.

ATTESO UN IMPATTO PIÙ FORTE RISPETTO ALLE ELEZIONI IN UMBRIA LO SCORSO OTTOBRE

Secondo gli economisti di Goldman Sachs l’asimmetria tra i sondaggi sulle due elezioni sembra negativa, data la rilevanza che avrebbe una sconfitta del Pd in Emilia Roagna. La vittoria della Lega in Umbria lo scorso ottobre non ha pesato molto sul mercato, ma da allora gli asset italiani hanno scontato una maggiore incertezza con i prezzi che si sono mossi prevalentemente in modo laterale, dopo un periodo di sovra-performance. Gli economisti di Goldman ritengono che il voto in Emilia-Romagna dovrebbe avere un impatto maggiore rispetto a quello in Umbria a ottobre, quando la vittoria della Lega era attesa, anche per il maggior peso demografico ed economico dell’Emilia.

IL PREMIO DI RISCHIO POLITICO DEL BTP RESTA ELEVATO RISPETTO AI PERIFERICI EUROPEI

L’asset più correlato al rischio politico italiano è indubbiamente il Btp, e gli economisti di Goldman notano che il premio incorporato dal titolo benchmark del debito italiano resta significativo se comparato ad altri spread periferici europei. Questo perchè riflette una più elevata incertrezza politica, che a sua volta supporta la volatilità attesa del Btp nel medio termine.

[caption id="attachment_151167" align="alignnone" width="614"]

Volatilità e spread dei Btp si muovono all’unisono, solo la volatilità a breve si è ridotta[/caption]

Volatilità e spread dei Btp si muovono all’unisono, solo la volatilità a breve si è ridotta[/caption]MINORE LO STRESS DELLA VOLATILITÀ MISURATA SUL FTSE MIB, MA HA GIA’ CORSO MOLTO

Perché lo spread Btp-Bund si riduca ulteriormente, la volatilità a 3 mesi dovrebbe rimanere sugli attuali livelli contenuti, il che a sua volta dovrebbe essere la conseguenza di un esito senza sorprese del voto di domenica 26. Secondo gli esperti di Goldman inoltre una volatilità contenuta dovrebbe mantenere attraente il prezzo aggiustato per il rischio dei bond italiani rispetto agli altri bond dell’Eurozona, mentre sull’azionario la volatilità dell’FTSE MIB non sta mostrando alcun segno di stress con la volatilità a 1 mese tornata sui minimi del 2018. L’azionario italiano ha performato molto bene nel 2019 con incrementi sostanziali delle valutazioni, ma proprio per questo gli economisti di Goldman Sachs vedono uno spazio di rialzo limitato e preferiscono la piazza di Madrid rispetto a Milano.

IMPROBABILE UNA RIDUZIONE SIGNFICATIVA DEL PREMIO DI RISCHIO SUGLI ASSET ITALIANI

Secondo gli strategist azionari di Goldman le azioni italiane che si sono mostrate più vulnerabili al rischio domestico potrebbero ora offrire un’alternativa su cui andare a incrementare l’esposizione dato che la correlazione tra gli spread di FTSE MIB e Btp è diminuita. In generale, secondo l’analisi di Goldman una vittoria del Pd potrebbe ridurre l’incertezza a breve termine e supportare gli asset italiani, ma avvertono che sul lungo termine il rischio resta elevato. Gli economisti di Goldman non si espettano elezioni anticipate quest’anno perché entrambi gli alleati di governo hanno scarso incentivo a rompere la coalizione, ma osservano che persistono differenze sia tra che all’interno dei due partiti. Per questo ritengono ‘improbabile’ una riduzione significativa del premio di rischio italiano.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA