Europa

Goldman Sachs vede una recessione degli utili aziendali in Europa

Secondo la grande casa sono a maggior rischio le società a maggior leva di credito e quelle con bilanci meno flessibili, sulle quali incombe una tempesta perfetta di cattive notizie. Attesa recessione in Germania e Italia

7 Marzo 2020 17:00

La diffusione del coronavirus ha già indotto Goldman Sachs a ridurre le stime di crescita economica e di utili societari attesi a livello globale. Ora la grande casa accende un faro sull’azionario europeo, dove si attende una "recessione degli utili" causata dalle società più esposte al credito e con minor flessibilità di bilancio, con sullo sfondo la previsione di economie in recessione in Germania e Italia. Secondo Goldman Sachs sulle società europee con fondamentali di bilancio più deboli incombe una "tempesta perfetta" di cattive notizie: crescita debole nel breve termine, tassi bassi dei bond che segnalano una forte avversione al rischio, preoccupazioni anche sulle prospettive di crescita a lungo termine, attese di inflazione in caduta e infine spread creditizi che recentemente si sono molto allargati.

Il tutto, sottolinea Goldman Sachs in un report, a fronte di fondamentali già deboli per i titoli delle società più indebitate, con stime di utili già riviste al ribasso sin dall’anno scorso. Lo spazio perché la prevista recessione degli utili non si avveri appare limitato. Dovrebbe scendere il premio di rischio chiesto dal mercato, spingendo gli investitori a tornare su titoli oggi poco amati, come le azioni value, i ciclici e appunto le società con fondamentali di bilancio deboli. Goldman Sachs vede invece un rischio al ribasso per il credito, che induce a pensare che questo tipo di titoli continuerà a restare indietro.

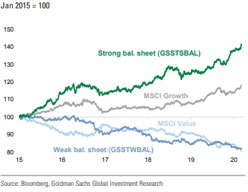

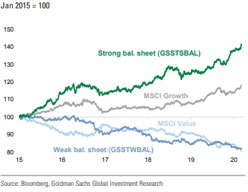

[caption id="attachment_154632" align="alignnone" width="350"] Non tutte le azioni sono uguali: performance a confronto in Europa[/caption]

Non tutte le azioni sono uguali: performance a confronto in Europa[/caption]

Per evitare questo scenario servirebbero un miglioramento delle attese di crescita e un aumento dei rendimenti dei bond governativi, il che porterebbe una contrazione degli spread, che oggi vanno invece in direzione opposta. Goldman Sachs osserva che il taglio aggressivo ai tassi da parte della Fed non è bastato a riportare fiducia su questa categoria di azioni più esposte al credito. Il tutto a fronte di uno scenario macro non positivo, con gli economisti della stessa Goldman Sachs che si attendono una Germania e un’Italia in recessione. Di qui un giudizio di maggior vulnerabilità per i titoli di società a maggior leva di debito, oppure con fondamentali di bilancio meno flessibili. E non è solo una questione di spread.

Goldman Sachs ricorda infatti che nel 2019 gli spread sul mercato del credito si erano compressi molto, ma le società con fondamentali deboli di bilancio hanno continuato a sottoperformare in Europa rispetto all’indice STOXX Europe. Il drive principale infatti è costituito non tanto dagli spread quanto dalle attese di crescita debole a breve termine. Di qui la ‘tempesta perfetta’, fatta di rischio più elevato, spread che si allargano e crescita debole, a cui si aggiungono le preoccupazioni per le prospettive di lungo termine sia di crescita che di inflazione. Le società in questione però hanno prezzi di borsa a buon mercato. Sì, osserva Goldman, ma ci sono buone ragioni.

SPAZIO MOLTO LIMITATO PERCHE’ NON SI AVVERI LA RECESSIONE DEGLI UTILI

Il tutto, sottolinea Goldman Sachs in un report, a fronte di fondamentali già deboli per i titoli delle società più indebitate, con stime di utili già riviste al ribasso sin dall’anno scorso. Lo spazio perché la prevista recessione degli utili non si avveri appare limitato. Dovrebbe scendere il premio di rischio chiesto dal mercato, spingendo gli investitori a tornare su titoli oggi poco amati, come le azioni value, i ciclici e appunto le società con fondamentali di bilancio deboli. Goldman Sachs vede invece un rischio al ribasso per il credito, che induce a pensare che questo tipo di titoli continuerà a restare indietro.

[caption id="attachment_154632" align="alignnone" width="350"]

Non tutte le azioni sono uguali: performance a confronto in Europa[/caption]

Non tutte le azioni sono uguali: performance a confronto in Europa[/caption]IL TAGLIO AGGRESSIVO DELLA FED NON È BASTATO A RIPORTARE FIDUCIA SU QUESTI TITOLI

Per evitare questo scenario servirebbero un miglioramento delle attese di crescita e un aumento dei rendimenti dei bond governativi, il che porterebbe una contrazione degli spread, che oggi vanno invece in direzione opposta. Goldman Sachs osserva che il taglio aggressivo ai tassi da parte della Fed non è bastato a riportare fiducia su questa categoria di azioni più esposte al credito. Il tutto a fronte di uno scenario macro non positivo, con gli economisti della stessa Goldman Sachs che si attendono una Germania e un’Italia in recessione. Di qui un giudizio di maggior vulnerabilità per i titoli di società a maggior leva di debito, oppure con fondamentali di bilancio meno flessibili. E non è solo una questione di spread.

I PREZZI SONO A BUON MERCATO, MA CI SONO MOLTE BUONE RAGIONI

Goldman Sachs ricorda infatti che nel 2019 gli spread sul mercato del credito si erano compressi molto, ma le società con fondamentali deboli di bilancio hanno continuato a sottoperformare in Europa rispetto all’indice STOXX Europe. Il drive principale infatti è costituito non tanto dagli spread quanto dalle attese di crescita debole a breve termine. Di qui la ‘tempesta perfetta’, fatta di rischio più elevato, spread che si allargano e crescita debole, a cui si aggiungono le preoccupazioni per le prospettive di lungo termine sia di crescita che di inflazione. Le società in questione però hanno prezzi di borsa a buon mercato. Sì, osserva Goldman, ma ci sono buone ragioni.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA