banche

“Recessione in vista? Ecco perché le banche ce la faranno”

Secondo Sebastian Angerer e Ivor Schucking (Western Asset, affiliata Legg Mason) dopo la crisi finanziaria le banche hanno ridotto i rischi e rafforzato i loro bilanci e ora sono pronte a reggere l’urto di una recessione

26 Marzo 2020 15:38

La rapida e profonda correzione dei mercati azionari dell’ultimo mese a seguito della paura di una recessione globale causata dall’epidemia di coronavirus non ha risparmiato le banche. Gli investitori, memori delle dolorose lezioni del passato e dei ricordi della grande crisi finanziaria del 2008-2009 hanno preferito disfarsi delle azioni delle banche che hanno accusato perdite in Borsa di oltre il 40%, sia negli Stati Uniti che in Europa.

“A differenza del 2008, ci aspettiamo però che le autorità ricorreranno al sistema bancario come strumento a supporto dell’economia. Le banche sono posizionate diversamente oggi: hanno adottato modelli di business meno rischiosi e rinforzato i bilanci (aumentando capitale, liquidità e qualità degli asset). Inoltre le politiche dei governi vedono ora gli istituti di credito come uno strumento di supporto all’economia”, fanno sapere Sebastian Angerer e Ivor Schucking, Research Analyst di Western Asset, affiliata Legg Mason.

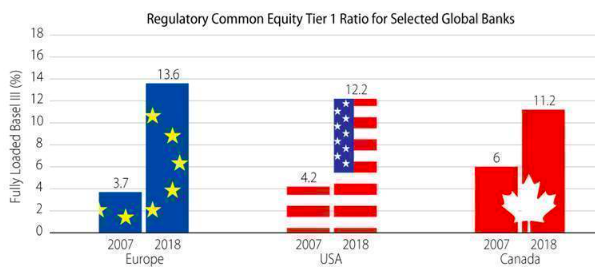

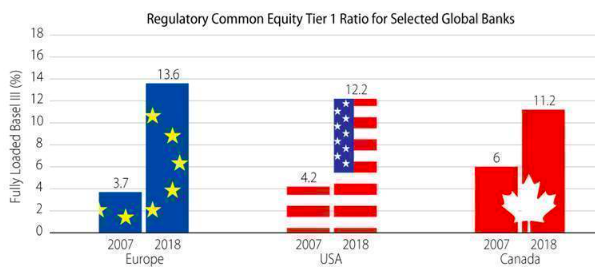

Il loro riferimento è alle regole più stringenti che Basilea III ha introdotto dopo la crisi finanziaria, che hanno indirizzato le banche su un percorso di riduzione del rischio e rafforzamento dei loro bilanci: un cammino virtuoso che consente oggi di disporre di un coefficiente di capitale molto più solido rispetto a quello del 2007(vedi grafico sotto)

[caption id="attachment_155618" align="alignnone" width="595"] Coefficiente di capitale Tier 1 (Fonte: BNP Paribas. Al 28 febbraio 2019)[/caption]

Coefficiente di capitale Tier 1 (Fonte: BNP Paribas. Al 28 febbraio 2019)[/caption]

“Il business model frutto della profonda revisione della regolamentazione risulta molto meno rischioso e più favorevole agli obbligazionisti, dal momento che incoraggia una crescita più controllata, una gestione del capitale più prudente, requisiti di sottoscrizione più rigorosi, e un numero minore di acquisizioni”, spiegano Angerer e Schucking. I quali, pur ammettendo che una recessione profonda e prolungata o una nuova crisi finanziaria globale risulterebbero piuttosto dure, ritengono le banche in condizione di sopportare l’onda d’urto grazie alle best practice regolamentari globali e agli stress test dell’ultimo decennio.

Western Asset, al momento, mantengono un’esposizione alle banche globali di alta qualità. Un posizionamento frutto di un processo molto selettivo e prudente per identificare gli investimenti bancari più interessanti. Sono quattro i criteri chiave adottati. “In primo luogo privilegiamo gli istituti più solidi in paesi a basso rischio e con sistemi bancari sani. In secondo luogo siamo consapevoli che i risultati di un sistema bancario sono strettamente correlati alla crescita economica, alla qualità della regolamentazione e della struttura di mercato, e agli standard di vita. Sappiamo inoltre che il fallimento di un istituto di credito scaturisce di solito a seguito di una crescita eccessiva del bilancio dovuta ai prestiti, ad acquisizioni o all’espandersi in nuove aree o segmenti. Infine, non meno importante, abbiamo constatato che molte delle grandi acquisizioni bancarie non hanno rispettato le attese di investitori, regolatori e agenzie di rating”, concludono i due esperti.

LE BANCHE COME STRUMENTO A SUPPORTO DELL’ECONOMIA

“A differenza del 2008, ci aspettiamo però che le autorità ricorreranno al sistema bancario come strumento a supporto dell’economia. Le banche sono posizionate diversamente oggi: hanno adottato modelli di business meno rischiosi e rinforzato i bilanci (aumentando capitale, liquidità e qualità degli asset). Inoltre le politiche dei governi vedono ora gli istituti di credito come uno strumento di supporto all’economia”, fanno sapere Sebastian Angerer e Ivor Schucking, Research Analyst di Western Asset, affiliata Legg Mason.

COEFFICIENTE DI CAPITALE MOLTO PIU’ SOLIDO RISPETTO AL 2007

Il loro riferimento è alle regole più stringenti che Basilea III ha introdotto dopo la crisi finanziaria, che hanno indirizzato le banche su un percorso di riduzione del rischio e rafforzamento dei loro bilanci: un cammino virtuoso che consente oggi di disporre di un coefficiente di capitale molto più solido rispetto a quello del 2007(vedi grafico sotto)

[caption id="attachment_155618" align="alignnone" width="595"]

Coefficiente di capitale Tier 1 (Fonte: BNP Paribas. Al 28 febbraio 2019)[/caption]

Coefficiente di capitale Tier 1 (Fonte: BNP Paribas. Al 28 febbraio 2019)[/caption]UN BUSINESS MODEL MOLTO MENO RISCHIOSO

“Il business model frutto della profonda revisione della regolamentazione risulta molto meno rischioso e più favorevole agli obbligazionisti, dal momento che incoraggia una crescita più controllata, una gestione del capitale più prudente, requisiti di sottoscrizione più rigorosi, e un numero minore di acquisizioni”, spiegano Angerer e Schucking. I quali, pur ammettendo che una recessione profonda e prolungata o una nuova crisi finanziaria globale risulterebbero piuttosto dure, ritengono le banche in condizione di sopportare l’onda d’urto grazie alle best practice regolamentari globali e agli stress test dell’ultimo decennio.

Il doppio shock coronavirus-petrolio ha spento sul nascere l'accelerazione Usa

Il doppio shock coronavirus-petrolio ha spento sul nascere l'accelerazione Usa

POSIZIONATI SULLE BANCHE GLOBALI DI ALTA QUALITÀ

Western Asset, al momento, mantengono un’esposizione alle banche globali di alta qualità. Un posizionamento frutto di un processo molto selettivo e prudente per identificare gli investimenti bancari più interessanti. Sono quattro i criteri chiave adottati. “In primo luogo privilegiamo gli istituti più solidi in paesi a basso rischio e con sistemi bancari sani. In secondo luogo siamo consapevoli che i risultati di un sistema bancario sono strettamente correlati alla crescita economica, alla qualità della regolamentazione e della struttura di mercato, e agli standard di vita. Sappiamo inoltre che il fallimento di un istituto di credito scaturisce di solito a seguito di una crescita eccessiva del bilancio dovuta ai prestiti, ad acquisizioni o all’espandersi in nuove aree o segmenti. Infine, non meno importante, abbiamo constatato che molte delle grandi acquisizioni bancarie non hanno rispettato le attese di investitori, regolatori e agenzie di rating”, concludono i due esperti.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA