banche centrali

Gli investitori dovranno essere veloci quanto i cambiamenti in atto

La pandemia di Covid-19 è un catalizzatore di grandi cambiamenti: gli esperti di Goldman Sachs Asset Management (Gsam) consigliano agli investitori di concentrarsi sulle implicazioni a lungo termine ma di cogliere adesso le occasioni

30 Giugno 2020 17:34

La domanda più frequente che i gestori di patrimoni si sentono rivolgere oggi è se il recupero dei mercati finanziari non sia stato eccessivo, troppo veloce, rispetto ai fondamentali. Un interrogativo legittimo alla luce di un’economia statunitense in recessione, un tasso di disoccupazione prossimo ai massimi storici, con le imprese in procinto di affrontare sfide mai viste prima e prospettive incerte. “Si tratta di problematiche serie, tuttavia, dal punto di vista degli investimenti, riteniamo che sia più importante concentrarsi sulle dinamiche a lungo termine della Grande Accelerazione” fanno sapere gli esperti di Goldman Sachs Asset Management (Gsam).

Secondo i quali, la pandemia di Covid-19 è un catalizzatore del cambiamento che ha segnato l’inizio di un periodo di rapide innovazioni. “Il coronavirus sta agendo come un fattore di accelerazione in molte dimensioni, dalla sanità al settore immobiliare, dalle relazioni tra Stati Uniti e Cina alla tecnologia, dalla società agli investimenti socialmente responsabili” spiegano i professionisti di Gsam.

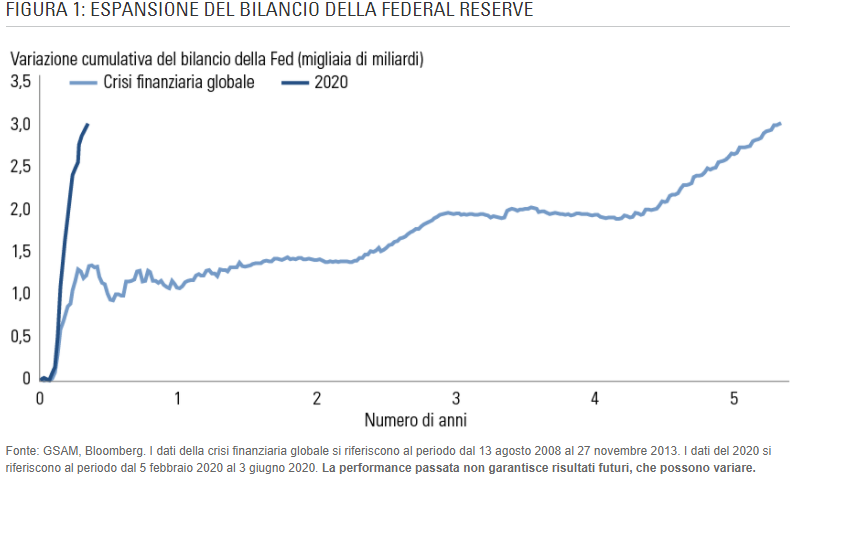

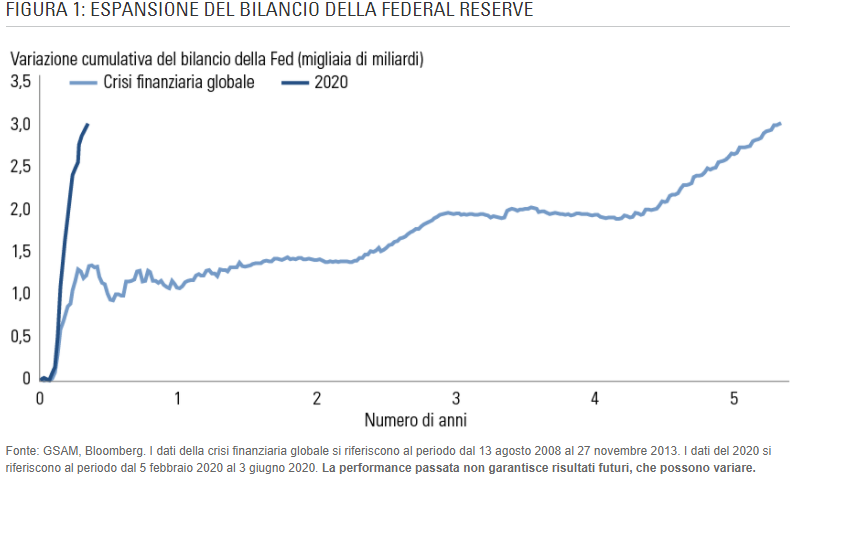

I quali ritengono che la dinamica più importante sia la dimensione e la velocità della risposta dei responsabili della politica monetaria e fiscale di tutto il mondo, che è stata nettamente diversa rispetto alle crisi precedenti. Basti pensare che la Federal Reserve (Fed) statunitense, in soli tre mesi ha ampliato il suo bilancio di 3.000 miliardi di dollari, mentre ha impiegato più di cinque anni per espanderlo di un importo analogo dopo la crisi finanziaria globale del 2008-2009.

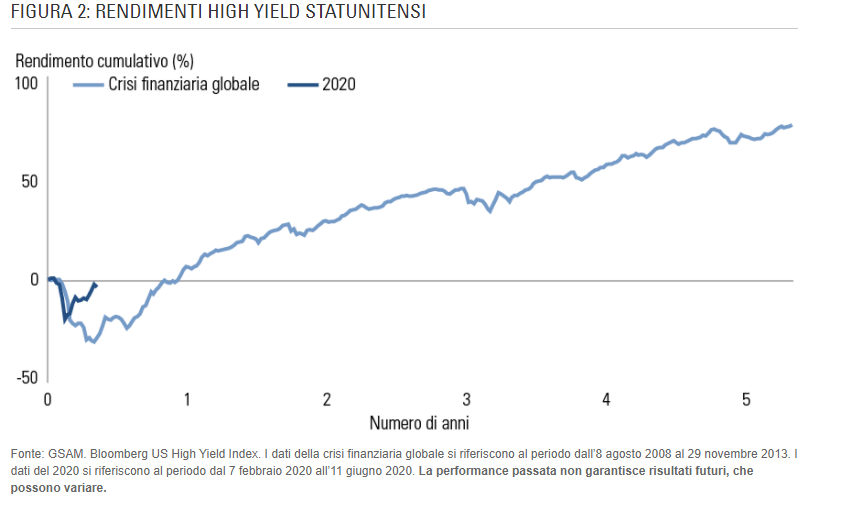

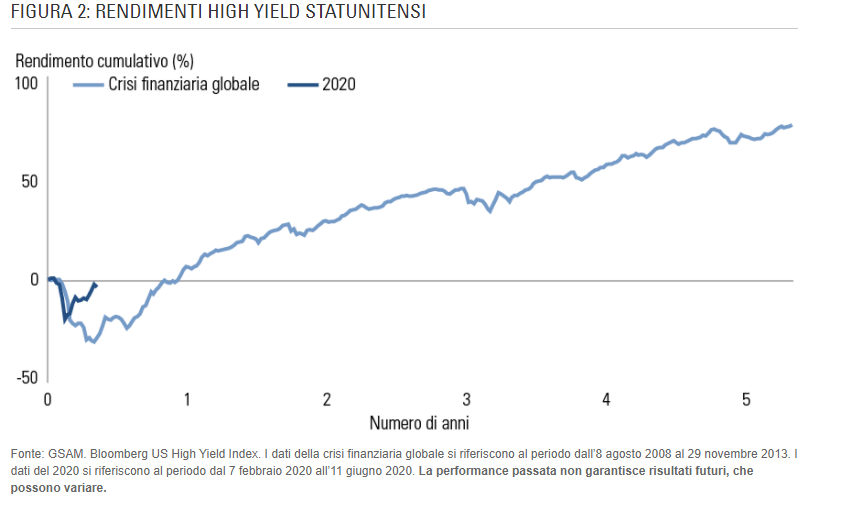

Se si analizza il comportamento aggressivo della Fed dopo la crisi finanziaria globale, si osserva come sia stata in grado di mantenere bassi i rendimenti delle obbligazioni governative per un prolungato periodo. Nel corso del tempo, i tassi ai minimi dei titoli di stato possono spingere gli investitori lungo lo spettro del rischio, comprimendo i premi per il rischio e generando rendimenti interessanti ben oltre il recupero iniziale

Nella crisi attuale, le aggressive risposte della politica monetaria hanno accelerato questo processo spingendo i rendimenti dei bond governativi a un livello vicino allo zero e propiziando flussi di investimento per oltre 1.000 miliardi di dollari nelle società statunitensi investment-grade dagli investitori alla ricerca di un potenziale di rendimento più elevato. Un ingente e immediata liquidità che sta agevolando le aziende nell’attraversare la crisi. Altrettanto accelerato è stato anche l’effetto di ricaduta sugli attivi più rischiosi con le azioni, i titoli high yield e il debito emergente che hanno recuperato rapidamente dopo una prima fase di forte calo. “La velocità è una caratteristica distintiva in questa crisi. La Fed e le altre banche centrali devono fornire liquidità alle imprese e ai consumatori per traghettarli verso l’altra riva della crisi pandemica. Quanto più rapida e meno costosa sarà la liquidità, tanto più veloce e solida è probabile che sia la ripresa” specificano gli esperti di Gsam.

I mercati sono proiettati verso il futuro e gli investitori anticipano e favoriscono un domani migliore ma nessuno si deve illudere che possa essere privo di ostacoli e incidenti di percorso come si è potuto constatare la scorsa settimana: nel momento in cui i timori di una seconda ondata di infezioni da coronavirus aumenteranno, i mercati si concentreranno sul breve termine e le correzioni potrebbero essere improvvise. “Gli investitori devono invece concentrarsi sulle implicazioni a lungo termine della risposta della politica monetaria, e sui vantaggi della diversificazione di un portafoglio di obbligazioni di alta qualità. Al contempo, con un’ampia liquidità, le valutazioni dei settori potrebbero non rimanere su livelli convenienti ancora per molto tempo: gli investitori che cercano di generare rendimenti potrebbero essere chiamati ad essere altrettanto veloci” concludono i professionisti di Gsam.

UN CATALIZZATORE DEL CAMBIAMENTO

Secondo i quali, la pandemia di Covid-19 è un catalizzatore del cambiamento che ha segnato l’inizio di un periodo di rapide innovazioni. “Il coronavirus sta agendo come un fattore di accelerazione in molte dimensioni, dalla sanità al settore immobiliare, dalle relazioni tra Stati Uniti e Cina alla tecnologia, dalla società agli investimenti socialmente responsabili” spiegano i professionisti di Gsam.

LA DIMENSIONE E LA VELOCITA’ DELLE POLITICHE MONETARIE

I quali ritengono che la dinamica più importante sia la dimensione e la velocità della risposta dei responsabili della politica monetaria e fiscale di tutto il mondo, che è stata nettamente diversa rispetto alle crisi precedenti. Basti pensare che la Federal Reserve (Fed) statunitense, in soli tre mesi ha ampliato il suo bilancio di 3.000 miliardi di dollari, mentre ha impiegato più di cinque anni per espanderlo di un importo analogo dopo la crisi finanziaria globale del 2008-2009.

Se si analizza il comportamento aggressivo della Fed dopo la crisi finanziaria globale, si osserva come sia stata in grado di mantenere bassi i rendimenti delle obbligazioni governative per un prolungato periodo. Nel corso del tempo, i tassi ai minimi dei titoli di stato possono spingere gli investitori lungo lo spettro del rischio, comprimendo i premi per il rischio e generando rendimenti interessanti ben oltre il recupero iniziale

OLTRE 1.000 MILIARDI DI DOLLARI CONFLUITI NELLE SOCIETA’ USA IG

Nella crisi attuale, le aggressive risposte della politica monetaria hanno accelerato questo processo spingendo i rendimenti dei bond governativi a un livello vicino allo zero e propiziando flussi di investimento per oltre 1.000 miliardi di dollari nelle società statunitensi investment-grade dagli investitori alla ricerca di un potenziale di rendimento più elevato. Un ingente e immediata liquidità che sta agevolando le aziende nell’attraversare la crisi. Altrettanto accelerato è stato anche l’effetto di ricaduta sugli attivi più rischiosi con le azioni, i titoli high yield e il debito emergente che hanno recuperato rapidamente dopo una prima fase di forte calo. “La velocità è una caratteristica distintiva in questa crisi. La Fed e le altre banche centrali devono fornire liquidità alle imprese e ai consumatori per traghettarli verso l’altra riva della crisi pandemica. Quanto più rapida e meno costosa sarà la liquidità, tanto più veloce e solida è probabile che sia la ripresa” specificano gli esperti di Gsam.

CONCENTRARSI SULLE IMPLICAZIONI A LUNGO TERMINE

I mercati sono proiettati verso il futuro e gli investitori anticipano e favoriscono un domani migliore ma nessuno si deve illudere che possa essere privo di ostacoli e incidenti di percorso come si è potuto constatare la scorsa settimana: nel momento in cui i timori di una seconda ondata di infezioni da coronavirus aumenteranno, i mercati si concentreranno sul breve termine e le correzioni potrebbero essere improvvise. “Gli investitori devono invece concentrarsi sulle implicazioni a lungo termine della risposta della politica monetaria, e sui vantaggi della diversificazione di un portafoglio di obbligazioni di alta qualità. Al contempo, con un’ampia liquidità, le valutazioni dei settori potrebbero non rimanere su livelli convenienti ancora per molto tempo: gli investitori che cercano di generare rendimenti potrebbero essere chiamati ad essere altrettanto veloci” concludono i professionisti di Gsam.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA