dollaro

Tassi d'interesse e dollaro bassi spingono l’appetito per il rischio

L’indicatore elaborato da Goldman Sachs mostra come i due fattori sostengano le quotazioni sin da fine marzo, con un’accelerazione da giugno in poi

7 Agosto 2020 16:15

Gli ultimi giorni sono stati misti per le diverse classi di asset sui mercati, con i fattori guida ancora costituiti dai bassi tassi di interesse e dal dollaro debole, mentre l’oro si è spinto ai massimi storici mentre la volatilità sugli asset a rischio ha continuato a calmarsi pur rimanendo relativamente elevata, con l’indice VIX attorno a quota 25.

Intanto in Europa, soprattutto in Spagna, Francia e Germania, i nuovi casi di COVID-19 sono tornati a salire, aggiungendo preoccupazioni per gli investitori, mentre al contrario la stagione delle trimestrali americane ha continuato a sorprendere positivamente al rialzo, sostenuta dal comparto Tech, con il Nasdaq a nuovi massimi storici. Dal fronte dei dati macro, è continuato il trend al recupero degli indicatori manifatturieri, sia in USA che in Europa che in Cina.

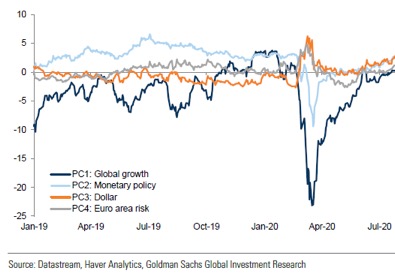

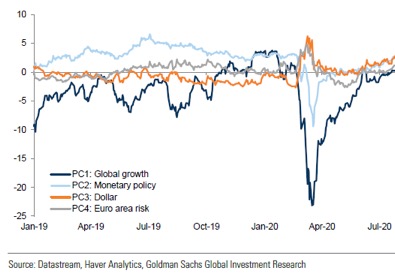

Sulla base di questo quadro di fondo, Goldman Sachs rileva che la struttura del suo Risk Appetite Indicator, che misura la propensione degli investitori a posizionarsi su asset a rischio, suggerisce che dal 23 marzo e soprattutto da giugno in poi, l’effetto combinato del supporto di politica monetaria, cioè tassi bassi, e di dollaro debole sono stati i driver principali che hanno sostenuto l’appetito per il rischio degli investitori, come mostra il grafico riprodotto qui sotto.

[caption id="attachment_164112" align="alignnone" width="450"] Le principali componenti dell’appetito per il rischio: tassi (pc2) e dollaro (pc3) bassi[/caption]

Le principali componenti dell’appetito per il rischio: tassi (pc2) e dollaro (pc3) bassi[/caption]

La caduta dei tassi rappresenta la prosecuzione di un trend di lungo termine, causato dall’inflazione estremamente bassa e dal cuscinetto di liquidità fornito dalle banche centrali, che sostengono le valutazioni delle varie classi di asset, specialmente quelli a duration più lunga, anche se da quest’anno i tassi reali in realtà sono scesi nonostante i nominali fossero invariati. Intanto il dollaro, proprio sulla spinta di tassi reali in caduta, nell’arco di 3 mesi ha registrato il declino più ampio dal 2009.

Per questo, sottolinea Goldman, il dollaro debole è diventato anch’esso un driver importante dell’appetito per il rischio, mentre l’ottimismo sulla ripresa della crescita a partire da giugno si è attenuato. E Lo S&P 500 si è mostrato particolarmente sensibile a questo fattore, visualizzato nel grafico come PC3, nonostante il fattore crescita fosse in linea con la media storica.

Il team Forex di Goldman Sachs prevede che la debolezza del dollaro continui, mentre il team del Reddito Fisso prevede che l’inflazione USA possa muoversi al rialzo. In questo quadro, da un punto di vista tattico, si può prevedere secondo Goldman un ulteriore aumento dell’appetito per il rischio, dato il potenziale per un qualche riprezzamento pro-ciclico degli asset, soprattutto nell’azionario e nel cresdito dei mercati emergenti. Per queste ragioni gli economisti di Goldman stimano la crescita globale del 2021 oltre il consenso, anche sulla scorta di aspettative positive sullo sviluppo di un vaccino anti-Covid.

CONTINUA IL RECUPERO MANIFATTURIERO

Intanto in Europa, soprattutto in Spagna, Francia e Germania, i nuovi casi di COVID-19 sono tornati a salire, aggiungendo preoccupazioni per gli investitori, mentre al contrario la stagione delle trimestrali americane ha continuato a sorprendere positivamente al rialzo, sostenuta dal comparto Tech, con il Nasdaq a nuovi massimi storici. Dal fronte dei dati macro, è continuato il trend al recupero degli indicatori manifatturieri, sia in USA che in Europa che in Cina.

APPETITO PER IL RISCHIO SOSTENUTO DAL DOLLARO

Sulla base di questo quadro di fondo, Goldman Sachs rileva che la struttura del suo Risk Appetite Indicator, che misura la propensione degli investitori a posizionarsi su asset a rischio, suggerisce che dal 23 marzo e soprattutto da giugno in poi, l’effetto combinato del supporto di politica monetaria, cioè tassi bassi, e di dollaro debole sono stati i driver principali che hanno sostenuto l’appetito per il rischio degli investitori, come mostra il grafico riprodotto qui sotto.

[caption id="attachment_164112" align="alignnone" width="450"]

Le principali componenti dell’appetito per il rischio: tassi (pc2) e dollaro (pc3) bassi[/caption]

Le principali componenti dell’appetito per il rischio: tassi (pc2) e dollaro (pc3) bassi[/caption]DECLINO TRIMESTRALE PIÙ AMPIO DAL 2009

La caduta dei tassi rappresenta la prosecuzione di un trend di lungo termine, causato dall’inflazione estremamente bassa e dal cuscinetto di liquidità fornito dalle banche centrali, che sostengono le valutazioni delle varie classi di asset, specialmente quelli a duration più lunga, anche se da quest’anno i tassi reali in realtà sono scesi nonostante i nominali fossero invariati. Intanto il dollaro, proprio sulla spinta di tassi reali in caduta, nell’arco di 3 mesi ha registrato il declino più ampio dal 2009.

OTTIMISMO SULLA RIPRESA ATTENUATO

Per questo, sottolinea Goldman, il dollaro debole è diventato anch’esso un driver importante dell’appetito per il rischio, mentre l’ottimismo sulla ripresa della crescita a partire da giugno si è attenuato. E Lo S&P 500 si è mostrato particolarmente sensibile a questo fattore, visualizzato nel grafico come PC3, nonostante il fattore crescita fosse in linea con la media storica.

POSSIBILE RIPREZZAMENTO PRO-CICLICO

Il team Forex di Goldman Sachs prevede che la debolezza del dollaro continui, mentre il team del Reddito Fisso prevede che l’inflazione USA possa muoversi al rialzo. In questo quadro, da un punto di vista tattico, si può prevedere secondo Goldman un ulteriore aumento dell’appetito per il rischio, dato il potenziale per un qualche riprezzamento pro-ciclico degli asset, soprattutto nell’azionario e nel cresdito dei mercati emergenti. Per queste ragioni gli economisti di Goldman stimano la crescita globale del 2021 oltre il consenso, anche sulla scorta di aspettative positive sullo sviluppo di un vaccino anti-Covid.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA