Invesco

Invesco: nel 2021 la diversificazione si confermerà la strategia regina

Luca Tobagi (Invesco) analizza il comportamento negli ultimi 10 e 20 anni dei portafogli bilanciati ben diversificati e giunge alla conclusione che potranno far bene anche per i prossimi 12 mesi

11 Dicembre 2020 18:00

Il 2020 è stato un anno in cui ognuno di noi è stato sottoposto a un grave stress, come persona prima ancora che come investitore. La pandemia da Covid-19, ancora in corso, ha causato una contrazione dell’attività economica globale, acuita dalle drastiche misure di contenimento del contagio in molti Paesi, vista (forse) solo all’epoca delle guerre mondiali. Guardando all’anno che sta per iniziare, Luca Tobagi, CFA Investment Strategist, Product Director Invesco, nella sua analisi mensile 'T con zero', ripercorre le tappe principali di quanto accaduto per cercare di individuare una valida strategia d’investimento per i prossimi 12 mesi.

“L’anno dei mercati è iniziato positivamente, in scia al 2019, sebbene le valutazioni fossero piuttosto tirate ed emergessero timori sulla crescita. Quando si è manifestata la pandemia, le vendite si sono abbattute sui mercati in modo concitato” ricorda l’esperto. Nella fase successiva al crollo rapido e profondo dei mercati, gli investitori si sono concentrati sugli stessi temi e titoli azionari che avevano trascinato gli indici negli ultimi anni, cioè l’azionario USA, con un’attenzione particolare alla tecnologia e in modo specifico ai sei titoli (i FAANG e Microsoft). A questo elenco di società si è aggiunto l’oro, sebbene il suo rialzo in scia all’S&P 500 fosse iniziato già a partire dal 2017. Più in generale, in un mondo in cui la liquidità ha continuato ad essere accumulata in modo sempre più abbondante, i mercati finanziari hanno confermato la tendenza a salire nel lungo periodo.

Nel 2019 e fino a novembre di quest’anno, ammette Tobagi, i portafogli “ben” diversificati hanno registrato performance inferiori rispetto a chi aveva un’esposizione concentrata sulle asset class o sui titoli che sono saliti di più. D’altra parte questo è sempre vero, solo che ultimamente lo è stato più del solito, perché la concentrazione del mercato è stata maggiore del solito. Ma ora, alla luce dell’esito delle elezioni presidenziali USA, degli annunci di vaccini contro il Covid-19, e della vigorosa rotazione a favore di asset class che hanno sofferto di recente, ci si chiede quale possa essere la strategia di portafoglio da adottare per i prossimi 12 mesi.

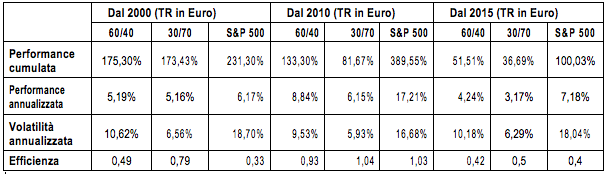

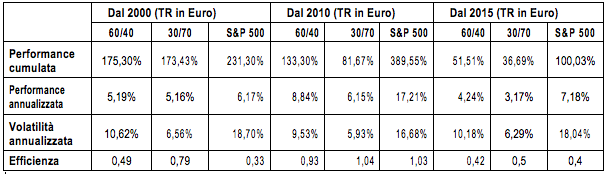

La risposta, secondo l’Investment Strategist di Invesco, è nei portafogli ben diversificati che hanno mostrato un buon comportamento nel medio lungo termine. In particolare, il portafoglio classico 60/40 (60% azioni globali MSCI World e 40% obbligazioni globali), diffuso soprattutto negli USA e nel mondo anglosassone, e quello 30/70 (30% azioni globali MSCI World e 70% obbligazioni globali), che riflette meglio le preferenze dei risparmiatori italiani. Ebbene, come si può notare osservando la tabella seguente, le loro performance total return in euro sono state buone. Anche rispetto a una delle migliori asset class al mondo, l’S&P 500: a 20, 10 e 5 anni la differenza di performance è ragionevole, considerando anche la ridotta volatilità a cui è esposto il portafoglio diversificato.

FAANG, MICROSOFT E ORO

“L’anno dei mercati è iniziato positivamente, in scia al 2019, sebbene le valutazioni fossero piuttosto tirate ed emergessero timori sulla crescita. Quando si è manifestata la pandemia, le vendite si sono abbattute sui mercati in modo concitato” ricorda l’esperto. Nella fase successiva al crollo rapido e profondo dei mercati, gli investitori si sono concentrati sugli stessi temi e titoli azionari che avevano trascinato gli indici negli ultimi anni, cioè l’azionario USA, con un’attenzione particolare alla tecnologia e in modo specifico ai sei titoli (i FAANG e Microsoft). A questo elenco di società si è aggiunto l’oro, sebbene il suo rialzo in scia all’S&P 500 fosse iniziato già a partire dal 2017. Più in generale, in un mondo in cui la liquidità ha continuato ad essere accumulata in modo sempre più abbondante, i mercati finanziari hanno confermato la tendenza a salire nel lungo periodo.

LA STRATEGIA DI INVESTIMENTO DA ADOTTARE PER I PROSSIMI 12 MESI

Nel 2019 e fino a novembre di quest’anno, ammette Tobagi, i portafogli “ben” diversificati hanno registrato performance inferiori rispetto a chi aveva un’esposizione concentrata sulle asset class o sui titoli che sono saliti di più. D’altra parte questo è sempre vero, solo che ultimamente lo è stato più del solito, perché la concentrazione del mercato è stata maggiore del solito. Ma ora, alla luce dell’esito delle elezioni presidenziali USA, degli annunci di vaccini contro il Covid-19, e della vigorosa rotazione a favore di asset class che hanno sofferto di recente, ci si chiede quale possa essere la strategia di portafoglio da adottare per i prossimi 12 mesi.

LA RISPOSTA E’ NEI PORTAFOGLI BEN DIVERSIFICATI

La risposta, secondo l’Investment Strategist di Invesco, è nei portafogli ben diversificati che hanno mostrato un buon comportamento nel medio lungo termine. In particolare, il portafoglio classico 60/40 (60% azioni globali MSCI World e 40% obbligazioni globali), diffuso soprattutto negli USA e nel mondo anglosassone, e quello 30/70 (30% azioni globali MSCI World e 70% obbligazioni globali), che riflette meglio le preferenze dei risparmiatori italiani. Ebbene, come si può notare osservando la tabella seguente, le loro performance total return in euro sono state buone. Anche rispetto a una delle migliori asset class al mondo, l’S&P 500: a 20, 10 e 5 anni la differenza di performance è ragionevole, considerando anche la ridotta volatilità a cui è esposto il portafoglio diversificato.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA