IPO

Spac e Pir: due opzioni d'investimento per muovere la liquidità nel 2021

Con tassi ultra bassi ancora per molto, la scelta di asset a rischio è una strada obbligata. Questi strumenti offrono alternative per investire sulle imprese di domani

4 Gennaio 2021 08:24

Liquidità e ancora liquidità. C’è quella immessa a piene mani sul mercato da Fed, Bce e altre banche centrali con gli acquisti miliardari di titoli previsti dai vari programmi di stimolo. E c’è quella, anche questa contata a migliaia di miliardi, parcheggiata sui depositi di famiglie e imprese a fronte delle incertezze che ancora circondano il futuro, ma anche per mancanza di alternative di impiego. Il debito governativo non è più da tempo, e non lo sarà per ancora molto tempo, una allocazione che produce reddito. Lo stesso vale per il debito corporate, almeno di qualità elevata, vale a dire Investment Grade. Per trovare rendimenti appena accettabili bisogna avventurarsi sul territorio degli High Yield, del debito dei mercati emergenti, soprattutto se denominati in valuta locale. Molte grandi case di investimento, proprio su FinanciaLounge.com, segnalano questi impieghi come interessanti e relativamente sicuri, ma bisogna affidarsi a mani esperte e utilizzare strumenti appropriati, come i fondi specializzati.

Sicuramente la liquidità sarà un grande tema del 2021, in uno scenario di tassi bassissimi per molto tempo che obbliga a prendere l’unica strada che offre opportunità di rendimento, vale a dire gli asset a rischio, a partire dalle azioni, che non a caso nell’anno della pandemia hanno messo a segno le performance migliori rispetto a tutte le altre classi di investimento. Le opzioni non mancano, soprattutto sullo sterminato mercato americano, ma le valutazioni cominciano ad essere ‘tirate’, con multipli ben sopra le medie storiche, soprattutto sui titoli più popolari protagonisti del rally seguito alla grande paura di marzo, vale a dire le mega cap tecnologiche. Di qui l’appetito, molto forte nella seconda metà del 2020, per i nuovi arrivati, vale a dire le Ipo, le Initial Public Offering con cui le start up, magari con alle spalle già una storia decennale, sbarcano dal mercato privato a quello pubblico, accessibile anche ai piccoli investitori. Il percorso dallo status di start up con business plan abbozzato sul tovagliolo di una pizzeria della Baia di San Francisco attorno a 4-5 signori che ci mettono una fiche da qualche centinaia di migliaia di dollari se non milioni, fino allo sbarco sul tabellone del NYSE, è lungo e può durare anni.

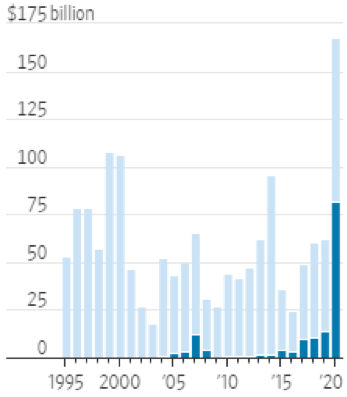

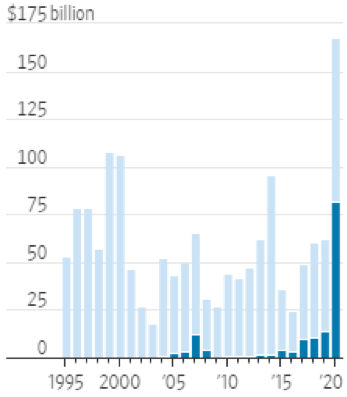

Tra la partenza e l’arrivo ci sono innumerevoli round di equity, che a ogni giro aggiungono qualche zero alla valutazione iniziale, investimenti ingenti per entrare sul mercato e acquisirne fette sempre più grandi, fino all’offerta finale al pubblico degli investitori, istituzionali e non. Ma c’è una ‘scorciatoia’ che consente di portare direttamente sul mercato regolamentato l’intero processo, a partire dal famoso business plan abbozzato sul tovagliolo della pizzeria della Baia. Si chiama Spac, che vuol dire Special Purpose Acquisition Company, in pratica si quota in Borsa una scatola con dentro solo soldi, un assegno in bianco. La mission è individuare una o più Start-up promettenti e portarle direttamente sul mercato con una fusione, tecnicamente una ‘reverse merger’, evitando il passaggio dell’Ipo, perché la Spac è già quotata. Le Spac esistono dagli anni 90 del secolo scorso, ma nell’ultimo scorcio del 2020 hanno fatto boom, rappresentando praticamente la metà delle Ipo sul mercato americano, come si vede nella tabella qui sotto.

[caption id="attachment_173251" align="alignnone" width="347"] Il boom delle Spac (in blu) sul mercato delle Ipo (in chiaro) a Wall Street nel 2020 (Fonte: Dealogic)[/caption]

Il boom delle Spac (in blu) sul mercato delle Ipo (in chiaro) a Wall Street nel 2020 (Fonte: Dealogic)[/caption]

Dopo aver viaggiato intorno a una manciata di mld di dollari l’anno nell’ultima quindicina d’anni, le quotazioni di SPAC a Wall Street sono schizzate in pochi mesi a 75 miliardi di dollari, quasi metà dell’intero mercato. Qualche giorno fa il ‘grande’ Financial Times ha dedicato al fenomeno una lunga inchiesta per scoprire che alla fine, con le Ipo delle Spac, il vero affare lo fanno i promotori, che poi sono anche quelli che lavorano per ‘scovare’ la società target in cui investire l’assegno in bianco, mentre a chi ha sottoscritto l’offerta resta una quota abbastanza marginale, ammesso che l’acquisizione si riveli azzeccata.

E’ sicuramente vero, ma è proprio quello che succede se lo stesso percorso viene fatto in modo tradizionale e non con una Spac: l’affare vero lo fanno i 4-5 signori (ci mancherebbe che non fosse così!) che nella famosa pizzeria hanno tirato fuori le prime centinaia di migliaia di dollari, poi, man mano che il business prende forma e si afferma, i nuovi entrati pagano un biglietto d’ingresso più caro e devono contentarsi di un ritorno più contenuto. Le Spac hanno però il merito di aprire un mercato finora molto ristretto alla grande platea degli investitori, anche piccolissimi. Un po’ come è stato per gli Etf una quindicina d’anni fa, che hanno dato accesso, praticamente a tutti, ad investimenti difficili e onerosi, un esempio per tutti , l’oro. Le Spac sembrano anche una risposta alle esigenze di allocazione di liquidità oltre l’orizzonte delle opzioni oggi esistenti sull’azionario. Un po’ come se fossero degli ETF che consentono di puntare sulle Apple e sulle Amazon di domani. E di mettere benzina nel motore della creazione d’impresa, che resta la via maestra per creare nuovi posti di lavoro. Fatto sempre ritorni importanti.

Quando si parla di canalizzare la liquidità dormiente verso l’economia reale non si possono non citare i Pir nostrani, i piani individuali di risparmio che dal primo gennaio avranno una serie di nuovi incentivi, pensati per offrire uno sbocco di lungo termine ai piccoli investitori. Nel 2021 i nuovi PIR Alternativi potrebbero registrare quella crescita fino ad oggi mancata, grazie al nuovo beneficio fiscale introdotto dalla Legge di Bilancio, con un credito d’imposta del 20%, pari alle perdite subite nel 2021 da diluire in un decennio per chi mantiene l’investimento per 5 anni. Una misura che riduce il profilo di rischio e rafforza uno strumento nato per favorire il circolo virtuoso dei risparmi verso l’economia reale. I Pir devono investire almeno il 70% in imprese residenti in Italia o in Europa diverse da quelle del Ftse Mib e Ftse Mid Cap o di indici equivalenti, o in prestiti erogati a queste imprese.

La liquidità sarà uno dei grandi temi del 2021 e l’investitore che guarda al lungo termine dovrà tenerne conto. Il problema principale è evitare che vada a gonfiare bolle, che per ora non si vedono all’orizzonte, e che invece prenda strade che offrano ritorni soddisfacenti, ma anche che portino come sbocco finale alla creazione di nuove imprese e nuova occupazione, che sono i pilastri della crescita di domani.

GRANDE TEMA DEL 2021

Sicuramente la liquidità sarà un grande tema del 2021, in uno scenario di tassi bassissimi per molto tempo che obbliga a prendere l’unica strada che offre opportunità di rendimento, vale a dire gli asset a rischio, a partire dalle azioni, che non a caso nell’anno della pandemia hanno messo a segno le performance migliori rispetto a tutte le altre classi di investimento. Le opzioni non mancano, soprattutto sullo sterminato mercato americano, ma le valutazioni cominciano ad essere ‘tirate’, con multipli ben sopra le medie storiche, soprattutto sui titoli più popolari protagonisti del rally seguito alla grande paura di marzo, vale a dire le mega cap tecnologiche. Di qui l’appetito, molto forte nella seconda metà del 2020, per i nuovi arrivati, vale a dire le Ipo, le Initial Public Offering con cui le start up, magari con alle spalle già una storia decennale, sbarcano dal mercato privato a quello pubblico, accessibile anche ai piccoli investitori. Il percorso dallo status di start up con business plan abbozzato sul tovagliolo di una pizzeria della Baia di San Francisco attorno a 4-5 signori che ci mettono una fiche da qualche centinaia di migliaia di dollari se non milioni, fino allo sbarco sul tabellone del NYSE, è lungo e può durare anni.

CON LE SPAC IL PRIVATE EQUITY DIVENTA ACCESSIBILE

Tra la partenza e l’arrivo ci sono innumerevoli round di equity, che a ogni giro aggiungono qualche zero alla valutazione iniziale, investimenti ingenti per entrare sul mercato e acquisirne fette sempre più grandi, fino all’offerta finale al pubblico degli investitori, istituzionali e non. Ma c’è una ‘scorciatoia’ che consente di portare direttamente sul mercato regolamentato l’intero processo, a partire dal famoso business plan abbozzato sul tovagliolo della pizzeria della Baia. Si chiama Spac, che vuol dire Special Purpose Acquisition Company, in pratica si quota in Borsa una scatola con dentro solo soldi, un assegno in bianco. La mission è individuare una o più Start-up promettenti e portarle direttamente sul mercato con una fusione, tecnicamente una ‘reverse merger’, evitando il passaggio dell’Ipo, perché la Spac è già quotata. Le Spac esistono dagli anni 90 del secolo scorso, ma nell’ultimo scorcio del 2020 hanno fatto boom, rappresentando praticamente la metà delle Ipo sul mercato americano, come si vede nella tabella qui sotto.

[caption id="attachment_173251" align="alignnone" width="347"]

Il boom delle Spac (in blu) sul mercato delle Ipo (in chiaro) a Wall Street nel 2020 (Fonte: Dealogic)[/caption]

Il boom delle Spac (in blu) sul mercato delle Ipo (in chiaro) a Wall Street nel 2020 (Fonte: Dealogic)[/caption]UN ASSEGNO IN BIANCO PER INVESTIRE

Dopo aver viaggiato intorno a una manciata di mld di dollari l’anno nell’ultima quindicina d’anni, le quotazioni di SPAC a Wall Street sono schizzate in pochi mesi a 75 miliardi di dollari, quasi metà dell’intero mercato. Qualche giorno fa il ‘grande’ Financial Times ha dedicato al fenomeno una lunga inchiesta per scoprire che alla fine, con le Ipo delle Spac, il vero affare lo fanno i promotori, che poi sono anche quelli che lavorano per ‘scovare’ la società target in cui investire l’assegno in bianco, mentre a chi ha sottoscritto l’offerta resta una quota abbastanza marginale, ammesso che l’acquisizione si riveli azzeccata.

LA STRADA TRACCIATA DAGLI ETF

E’ sicuramente vero, ma è proprio quello che succede se lo stesso percorso viene fatto in modo tradizionale e non con una Spac: l’affare vero lo fanno i 4-5 signori (ci mancherebbe che non fosse così!) che nella famosa pizzeria hanno tirato fuori le prime centinaia di migliaia di dollari, poi, man mano che il business prende forma e si afferma, i nuovi entrati pagano un biglietto d’ingresso più caro e devono contentarsi di un ritorno più contenuto. Le Spac hanno però il merito di aprire un mercato finora molto ristretto alla grande platea degli investitori, anche piccolissimi. Un po’ come è stato per gli Etf una quindicina d’anni fa, che hanno dato accesso, praticamente a tutti, ad investimenti difficili e onerosi, un esempio per tutti , l’oro. Le Spac sembrano anche una risposta alle esigenze di allocazione di liquidità oltre l’orizzonte delle opzioni oggi esistenti sull’azionario. Un po’ come se fossero degli ETF che consentono di puntare sulle Apple e sulle Amazon di domani. E di mettere benzina nel motore della creazione d’impresa, che resta la via maestra per creare nuovi posti di lavoro. Fatto sempre ritorni importanti.

L’ALTERNATIVA ITALIANA DEI NUOVI PIR

Quando si parla di canalizzare la liquidità dormiente verso l’economia reale non si possono non citare i Pir nostrani, i piani individuali di risparmio che dal primo gennaio avranno una serie di nuovi incentivi, pensati per offrire uno sbocco di lungo termine ai piccoli investitori. Nel 2021 i nuovi PIR Alternativi potrebbero registrare quella crescita fino ad oggi mancata, grazie al nuovo beneficio fiscale introdotto dalla Legge di Bilancio, con un credito d’imposta del 20%, pari alle perdite subite nel 2021 da diluire in un decennio per chi mantiene l’investimento per 5 anni. Una misura che riduce il profilo di rischio e rafforza uno strumento nato per favorire il circolo virtuoso dei risparmi verso l’economia reale. I Pir devono investire almeno il 70% in imprese residenti in Italia o in Europa diverse da quelle del Ftse Mib e Ftse Mid Cap o di indici equivalenti, o in prestiti erogati a queste imprese.

BOTTOM LINE

La liquidità sarà uno dei grandi temi del 2021 e l’investitore che guarda al lungo termine dovrà tenerne conto. Il problema principale è evitare che vada a gonfiare bolle, che per ora non si vedono all’orizzonte, e che invece prenda strade che offrano ritorni soddisfacenti, ma anche che portino come sbocco finale alla creazione di nuove imprese e nuova occupazione, che sono i pilastri della crescita di domani.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA