Bullettin

Non abboccare ai falsi allarmi sui Treasury e sui titoli tecnologici

Gli strappi dei rendimenti a lunga scadenza americani vanno messi in prospettiva, sulla curva USA l’unico “tasso reale” sopra lo zero è quello a 30 anni

8 Marzo 2021 08:29

“Il mistero da risolvere dei Treasury”, titolo di un grande giornale finanziario internazionale del 5 marzo. “Il mistero dei pronti termine USA”, titolo dello stesso quotidiano color salmone che si stampa a Londra, datato 19 settembre 2019, stessa firma. Allora erano stati i tassi overnight a schizzare "misteriosamente" a New York, ora sono i rendimenti del T-bond a 10 anni a comportarsi allo stesso modo, sempre "misteriosamente". Non c’è bisogno di chiamare Agata Christie perché non c’è nessun mistero. I rendimenti dei Treasury sulle scadenze a 10 anni e oltre sono saliti in un movimento normalissimo quando l’economia riparte e potrebbe nel tempo far tornare anche un po’ d’inflazione. Il problema è solo la velocità, che ha un po’ agitato il mercato, ma che è dovuta, come l’impennata dell’overnight di un anno e mezzo fa, al fatto che, da dopo la grande crisi, l’attore di mercato che di solito si occupa di ammorbidire gli strappi violenti, vale a dire le banche, ha meno possibilità di farlo.

Il mestiere delle banche, da sempre, è fare da ammortizzatore sul mercato dei capitali, quando tutti vendono T-bond loro comprano, e quando tutti comprano, vendono. Di solito guadagnandoci. Solo che dal 2008 sono costrette a mantenere cuscinetti di liquidità aggiuntivi per ragioni prudenziali, ulteriormente rafforzati causa Covid, che ne limitano la capacità di fare trading, per cui movimenti che in tempi normali impiegano settimane o mesi possono precipitare in poche sedute. Nel caso dell’overnight ci furono anche scadenze fiscali a prosciugare la liquidità delle banche, costringendo la Fed a intervenire con lo strumento del "pronti contro termine", vale a dire comprare titoli a pronti immettendo la liquidità necessaria per poi rivenderli con calma a termine una volta passata la buriana. Questa volta invece la Fed ha lasciato fare, non è corsa a comprare T-bond, facendo quello che avrebbero dovuto le banche, che però non potevano per non smarginare sui buffer di liquidità. Ed ha fatto bene.

Se lo avesse fatto avrebbe mandato il segnale che la situazione stava sfuggendo al controllo, ma non è così. Il tasso di interesse "reale", misurato dalle TIPS, le Treasury Inflation Protected Securities, è passato in territorio positivo il 20 febbraio scorso solo per una manciata di decimali e solo sulla scadenza a 30 anni, mentre su quella a 10 è tuttora negativo intorno a -06/07%. E i tassi nominali, all’1,55% sui 10 anni e ormai al 3% sui 30, sono perfettamente coerenti con un’economia proiettata a crescere più vicina al 7% che al 6% quest’anno, secondo le stime più recenti di Goldman Sachs. Rendimenti dei Treasury in rialzo segnalano che la Fed potrebbe chiudere in anticipo il rubinetto dello stimolo monetario e cominciare a alzare i tassi dei Fed Fund prima del previsto? Assolutamente no. La disoccupazione è ancora troppo lontana da livelli di sicurezza e lo resterà ancora per diversi trimestri, e l’ultima cosa di cui vogliono essere accusati Janet Yellen e Jay Powell è di aver ammazzato la ripresa nella culla.

L’altro amo a cui non bisogna abboccare è il pericolo di un crash imminente dei titoli tecnologici, come nello sgonfiamento della bolla di Internet iniziato 21 anni fa di questi tempi. Se ne parla tanto sui media, insieme ai Treasury, ma decisamente a sproposito. Intanto guardiamo il mercato. Venerdì Wall Street era partita male, il dato sull’occupazione migliore del previsto ha riacceso i timori di una chiusura anticipata del sostegno della Fed, ma a metà seduta ha prevalso il ragionamento, inducendo i ribassisti sul Nasdaq a ricoprirsi per non rischiare di restare intrappolati lunedì. I tecnologici hanno indubbiamente sofferto una correzione nel primo scorcio del 2021, fatta di molti fattori. Qualche new entry del Nasdaq aveva effettivamente esagerato, qualche profit è stato tolto dal tavolo per cavalcare il tema tattico dei titoli ciclici, e sul tutto si è innestata la speculazione al ribasso.

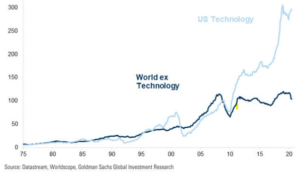

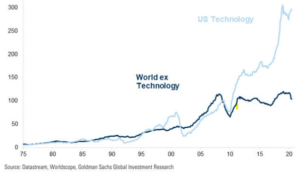

Quello che è successo ha aperto probabilmente un’ottima opportunità di entrare in un segmento che ha ancora davanti una prateria, e che è inappropriato continuare a chiamare tecnologico. In realtà sono i nuovi campioni globali di business tradizionali, come il commercio al dettaglio per Amazon e Alibaba, media, intrattenimento e comunicazioni per Apple Netflix e Facebook, mobilità per Tesla, AirBnb e Uber. Solo che la rivoluzione digitale consente di conquistare mercati in ogni angolo di un mondo che è diventato il cortile di casa grazie a piattaforme e app. Le valutazioni sono esagerate? A guardare qualche chart sembrano quasi a buon mercato. Quella qui sotto mostra la mostruosa accelerazione degli utili delle aziende tech USA dal 2010 in avanti rispetto al resto del mondo.

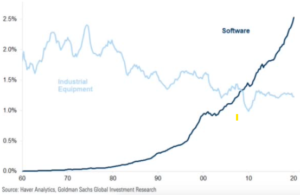

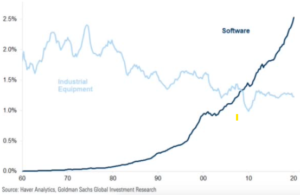

Se c’è un criterio valido per capire se il prezzo è giusto questo è sicuramente dato dagli utili, che nel caso tech USA verso resto del mondo non solo giustifica la corsa dei titoli, ma sembra dire che c’è ancora molto spazio. La new economy della digitalizzazione, dell’intelligenza artificiale e dell’automazione non sta sorpassando la old economy, la sta sostituendo. Il grafico qui sotto è impressionante, e mostra l’andamento degli investimenti privati USA in macchinari industriali, vale a dire old economy, e in software, che li sta di fatto sostituendo, espressi in % del PIL.

Non c’è nessuna bolla tech che si prepara a esplodere, l’universo azionario che va sotto l’etichetta tech rappresenta la nuova rivoluzione industriale che sta sostituendo il vecchio modo di produrre e consumare, in una parola il futuro. Le tensioni sui Treasury sono un fatto tecnico e temporaneo che accompagna una ripartenza non per tornare dove eravamo, ma per andare dove non siamo mai stati. L’investitore, con attenzione, può giocarsi la partita su due tavoli, quello tattico della ripresa e quello strategico della nuova frontiera.

CUSCINETTI DI LIQUIDITÀ DELLE BANCHE

Il mestiere delle banche, da sempre, è fare da ammortizzatore sul mercato dei capitali, quando tutti vendono T-bond loro comprano, e quando tutti comprano, vendono. Di solito guadagnandoci. Solo che dal 2008 sono costrette a mantenere cuscinetti di liquidità aggiuntivi per ragioni prudenziali, ulteriormente rafforzati causa Covid, che ne limitano la capacità di fare trading, per cui movimenti che in tempi normali impiegano settimane o mesi possono precipitare in poche sedute. Nel caso dell’overnight ci furono anche scadenze fiscali a prosciugare la liquidità delle banche, costringendo la Fed a intervenire con lo strumento del "pronti contro termine", vale a dire comprare titoli a pronti immettendo la liquidità necessaria per poi rivenderli con calma a termine una volta passata la buriana. Questa volta invece la Fed ha lasciato fare, non è corsa a comprare T-bond, facendo quello che avrebbero dovuto le banche, che però non potevano per non smarginare sui buffer di liquidità. Ed ha fatto bene.

LA FED HA EVITATO DI DARE SEGNALE SBAGLIATO

Se lo avesse fatto avrebbe mandato il segnale che la situazione stava sfuggendo al controllo, ma non è così. Il tasso di interesse "reale", misurato dalle TIPS, le Treasury Inflation Protected Securities, è passato in territorio positivo il 20 febbraio scorso solo per una manciata di decimali e solo sulla scadenza a 30 anni, mentre su quella a 10 è tuttora negativo intorno a -06/07%. E i tassi nominali, all’1,55% sui 10 anni e ormai al 3% sui 30, sono perfettamente coerenti con un’economia proiettata a crescere più vicina al 7% che al 6% quest’anno, secondo le stime più recenti di Goldman Sachs. Rendimenti dei Treasury in rialzo segnalano che la Fed potrebbe chiudere in anticipo il rubinetto dello stimolo monetario e cominciare a alzare i tassi dei Fed Fund prima del previsto? Assolutamente no. La disoccupazione è ancora troppo lontana da livelli di sicurezza e lo resterà ancora per diversi trimestri, e l’ultima cosa di cui vogliono essere accusati Janet Yellen e Jay Powell è di aver ammazzato la ripresa nella culla.

RICOPERTURE DEGLI SHORTISTI SUL NASDAQ

L’altro amo a cui non bisogna abboccare è il pericolo di un crash imminente dei titoli tecnologici, come nello sgonfiamento della bolla di Internet iniziato 21 anni fa di questi tempi. Se ne parla tanto sui media, insieme ai Treasury, ma decisamente a sproposito. Intanto guardiamo il mercato. Venerdì Wall Street era partita male, il dato sull’occupazione migliore del previsto ha riacceso i timori di una chiusura anticipata del sostegno della Fed, ma a metà seduta ha prevalso il ragionamento, inducendo i ribassisti sul Nasdaq a ricoprirsi per non rischiare di restare intrappolati lunedì. I tecnologici hanno indubbiamente sofferto una correzione nel primo scorcio del 2021, fatta di molti fattori. Qualche new entry del Nasdaq aveva effettivamente esagerato, qualche profit è stato tolto dal tavolo per cavalcare il tema tattico dei titoli ciclici, e sul tutto si è innestata la speculazione al ribasso.

OPPORTUNITÀ DI INGRESSO A SCONTO

Quello che è successo ha aperto probabilmente un’ottima opportunità di entrare in un segmento che ha ancora davanti una prateria, e che è inappropriato continuare a chiamare tecnologico. In realtà sono i nuovi campioni globali di business tradizionali, come il commercio al dettaglio per Amazon e Alibaba, media, intrattenimento e comunicazioni per Apple Netflix e Facebook, mobilità per Tesla, AirBnb e Uber. Solo che la rivoluzione digitale consente di conquistare mercati in ogni angolo di un mondo che è diventato il cortile di casa grazie a piattaforme e app. Le valutazioni sono esagerate? A guardare qualche chart sembrano quasi a buon mercato. Quella qui sotto mostra la mostruosa accelerazione degli utili delle aziende tech USA dal 2010 in avanti rispetto al resto del mondo.

GLI UTILI DICONO CHE IL PREZZO È GIUSTO

Se c’è un criterio valido per capire se il prezzo è giusto questo è sicuramente dato dagli utili, che nel caso tech USA verso resto del mondo non solo giustifica la corsa dei titoli, ma sembra dire che c’è ancora molto spazio. La new economy della digitalizzazione, dell’intelligenza artificiale e dell’automazione non sta sorpassando la old economy, la sta sostituendo. Il grafico qui sotto è impressionante, e mostra l’andamento degli investimenti privati USA in macchinari industriali, vale a dire old economy, e in software, che li sta di fatto sostituendo, espressi in % del PIL.

BOTTOM LINE

Non c’è nessuna bolla tech che si prepara a esplodere, l’universo azionario che va sotto l’etichetta tech rappresenta la nuova rivoluzione industriale che sta sostituendo il vecchio modo di produrre e consumare, in una parola il futuro. Le tensioni sui Treasury sono un fatto tecnico e temporaneo che accompagna una ripartenza non per tornare dove eravamo, ma per andare dove non siamo mai stati. L’investitore, con attenzione, può giocarsi la partita su due tavoli, quello tattico della ripresa e quello strategico della nuova frontiera.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA