debito emergente

Perché preferire il debito high yield dei mercati emergenti in dollari

Il Team Global Fixed Income di J.P. Morgan Asset Management è consapevole dei pericoli del debito emergente ma investirvi è un rischio che vale la pena correre perché i fondamentali restano solidi

31 Marzo 2021 19:00

Da inizio anno anche il debito emergente, in linea con l'andamento degli altri mercati obbligazionari, ha registrato performance negative. Una dinamica, tuttavia, dovuta soprattutto al rialzo dei tassi d’interesse nei mercati principali (in particolare in quello dei Treasury USA) e non perché siano cambiate le prospettive fondamentali di questa classe di attivi.

L’evidenza di questa considerazione sta nel fatto che le performance del debito emergente governativo in valuta locale (-3,26%) e quelle in valuta forte (-3,99%) hanno accusato maggiori arretramenti rispetto alle obbligazioni societarie dei mercati emergenti (-0,66%), perché queste ultime hanno una duration più breve (e quindi una minore esposizione alle variazioni dei tassi di interesse statunitensi). “Nel complesso, il principale rischio di ribasso per i mercati emergenti continua ad essere legato all'andamento dei tassi d'interesse negli Stati Uniti”, sottolinea nel Bond Bulletin settimanale il Team Global Fixed Income, Currency and Commodities Group di J.P. Morgan Asset Management.

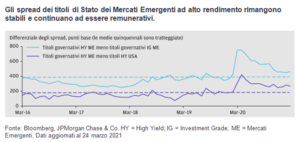

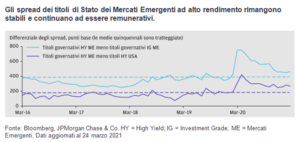

Secondo il Team le prospettive fondamentali del settore restano ben impostate al punto che il clima di fiducia sull’asset class risulta meno influenzato di quanto non sia accaduto in passato da vicende circoscritte a specifici Paesi (come l'inaspettato licenziamento del governatore della Banca Centrale della Turchia). In un contesto in cui gli spread creditizi dei mercati emergenti continuano ad esprimere margini interessanti, il Team conferma la preferenza ai titoli di Stato ad alto rendimento denominati in dollari statunitensi che, con spread a 615 punti base (+6,15%), appaiono interessanti sia rispetto ai titoli High Yield statunitensi che alle emissioni governative emergenti di qualità Investment Grade (dati aggiornati al 24 marzo 2021).

Dal punto di vista dei fondamentali, il Team di J.P. Morgan Asset Management ritiene che le prospettive di crescita generali dei Paesi in via di sviluppo restino positive grazie anche al proseguimento, seppure non accelerato, della campagna vaccinale anti Covid-19. “Gli ultimi dati economici della Cina, uno dei principali motori di crescita dell'universo emergente, disegnano un Paese in ottima forma: per esempio il volume di passeggeri nelle metropolitane, le vendite immobiliari e il tasso di occupazione delle strutture alberghiere certificano un ritorno ai livelli pre-Covid. Grazie al rafforzamento di questo processo di normalizzazione tutti i mercati emergenti dovrebbero essere favoriti da una più ampia crescita economica”, fa sapere il Team.

Infine, anche i fattori tecnici risultano ancora favorevoli, con le vicende turche sostanzialmente arginate dalle dinamiche degli indici. “Le emissioni della Turchia rappresentano solo il 3,5% degli indici governativi e societari denominate in dollari statunitensi: la maggior parte degli investitori ha pertanto un'esposizione limitata verso questo Paese. Più in generale, i minori afflussi di capitale verso il debito emergente sono compensati da un posizionamento più bilanciato dal momento che, sulla scia della recente sottoperformance, gli investitori internazionali hanno ridimensionato l'esposizione alle valute emergenti. Favorevoli, infine, anche gli indicatori tecnici di stress, come le condizioni finanziarie e la volatilità”, conclude il Team di J.P. Morgan Asset Management.

FOCUS SULL’ANDAMENTO DEI TASSI DI INTERESSE USA

L’evidenza di questa considerazione sta nel fatto che le performance del debito emergente governativo in valuta locale (-3,26%) e quelle in valuta forte (-3,99%) hanno accusato maggiori arretramenti rispetto alle obbligazioni societarie dei mercati emergenti (-0,66%), perché queste ultime hanno una duration più breve (e quindi una minore esposizione alle variazioni dei tassi di interesse statunitensi). “Nel complesso, il principale rischio di ribasso per i mercati emergenti continua ad essere legato all'andamento dei tassi d'interesse negli Stati Uniti”, sottolinea nel Bond Bulletin settimanale il Team Global Fixed Income, Currency and Commodities Group di J.P. Morgan Asset Management.

PIACCIONO I GOVERNATIVI HIGH YIELD IN DOLLARI

Secondo il Team le prospettive fondamentali del settore restano ben impostate al punto che il clima di fiducia sull’asset class risulta meno influenzato di quanto non sia accaduto in passato da vicende circoscritte a specifici Paesi (come l'inaspettato licenziamento del governatore della Banca Centrale della Turchia). In un contesto in cui gli spread creditizi dei mercati emergenti continuano ad esprimere margini interessanti, il Team conferma la preferenza ai titoli di Stato ad alto rendimento denominati in dollari statunitensi che, con spread a 615 punti base (+6,15%), appaiono interessanti sia rispetto ai titoli High Yield statunitensi che alle emissioni governative emergenti di qualità Investment Grade (dati aggiornati al 24 marzo 2021).

LA CINA SEMBRA ESSERE TORNATA IN OTTIMA FORMA

Dal punto di vista dei fondamentali, il Team di J.P. Morgan Asset Management ritiene che le prospettive di crescita generali dei Paesi in via di sviluppo restino positive grazie anche al proseguimento, seppure non accelerato, della campagna vaccinale anti Covid-19. “Gli ultimi dati economici della Cina, uno dei principali motori di crescita dell'universo emergente, disegnano un Paese in ottima forma: per esempio il volume di passeggeri nelle metropolitane, le vendite immobiliari e il tasso di occupazione delle strutture alberghiere certificano un ritorno ai livelli pre-Covid. Grazie al rafforzamento di questo processo di normalizzazione tutti i mercati emergenti dovrebbero essere favoriti da una più ampia crescita economica”, fa sapere il Team.

FAVOREVOLI PURE I FATTORI TECNICI DI MERCATO

Infine, anche i fattori tecnici risultano ancora favorevoli, con le vicende turche sostanzialmente arginate dalle dinamiche degli indici. “Le emissioni della Turchia rappresentano solo il 3,5% degli indici governativi e societari denominate in dollari statunitensi: la maggior parte degli investitori ha pertanto un'esposizione limitata verso questo Paese. Più in generale, i minori afflussi di capitale verso il debito emergente sono compensati da un posizionamento più bilanciato dal momento che, sulla scia della recente sottoperformance, gli investitori internazionali hanno ridimensionato l'esposizione alle valute emergenti. Favorevoli, infine, anche gli indicatori tecnici di stress, come le condizioni finanziarie e la volatilità”, conclude il Team di J.P. Morgan Asset Management.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA