azioni

Fidelity: ecco come trovare modi alternativi per diversificare

Per Fidelity International i mix tradizionali di azioni e obbligazioni continueranno a guidare il posizionamento del portafoglio, ma occorre trovare modi alternativi per diversificare se le correlazioni positive dovessero persistere

20 Luglio 2021 19:00

Per la maggior parte del 21° secolo gli investitori hanno potuto allestire portafogli diversificati e, all’occorrenza, coprire alcuni rischi azionari grazie alla tendenza di azioni e obbligazioni a muoversi in direzioni opposte.

“Tuttavia – fa presente George Efstathopoulos, co-gestore del fondo Fidelity Funds - Asia Pacific Multi Asset Growth & Income Fund - in alcuni settori questa correlazione sta iniziando ad invertirsi e a diventare positiva, sulla scia delle ricadute economiche e della ripresa dalla pandemia di Covid-19”.

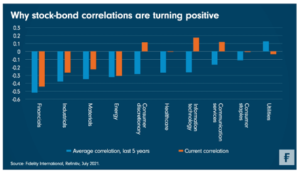

In pratica, nel momento in cui i prezzi delle azioni salgono, lo fanno anche le quotazioni dei bond mentre i rendimenti delle obbligazioni, che si muovono in direzione opposta ai prezzi, scendono. Un fenomeno particolarmente evidente negli ultimi cinque anni nei settori tecnologia, servizi di comunicazione e beni di consumo discrezionali.

Tassi d'interesse estremamente bassi in concomitanza di una politica monetaria accomodante e prolungata hanno fatto salire le valutazioni dei titoli delle aziende accreditate di forti prospettive di guadagno a lungo termine. Al crescere delle loro valutazioni di mercato guidate dai guadagni futuri, aumenta la sensibilità ai cambiamenti del tasso di sconto, e quindi ai rendimenti delle obbligazioni. L'aumento dei rendimenti obbligazionari (e quindi il calo dei prezzi dei bond) potrebbe pertanto provocare una correzione delle valutazioni delle azioni. “Non è un caso che i tre settori in cui le attività stanno diventando più correlate abbiano le valutazioni corrette per il ciclo più considerevoli” sottolinea Efstathopoulos.

Proprio per questo, tiene a precisare il manager di Fidelity International, è indispensabile tenere sotto osservazione la situazione per verificare se l'attuale spostamento verso una correlazione positiva si evolverà in una tendenza a lungo termine. “Movimenti nella stessa direzione di azioni e obbligazioni comporterebbero un deterioramento della capacità di diversificare il portafoglio finanziario e la perdita dei classici benefici di copertura goduti in passato” spiega Efstathopoulos.

La correlazione positiva - azioni e obbligazioni che tendono a muoversi nella stessa direzione – è storicamente elevata durante i periodi di maggiori preoccupazioni per l'inflazione, proprio come la fase attuale. Infatti, le banche centrali e i governi di tutto il mondo hanno lanciato programmi di stimolo monetario e fiscale senza precedenti che hanno riacceso la pressione inflazionistica. I prezzi al consumo di giugno negli Stati Uniti hanno raggiunto un livello record, che non si registrava da 13 anni.

“Il posizionamento del portafoglio continuerà ad essere guidato dai mix tradizionali di azioni e obbligazioni ma occorre ricercare modi alternativi per diversificare il portafoglio, qualora le correlazioni positive tra azioni e bond dovessero persistere. Nel frattempo, nell’ambito dei settori che continuano a presentare una correlazione negativa con le obbligazioni - prevalentemente finanziari e in misura minore l'energia – è possibile mantenere l’esposizione in quanto può ancora essere coperta a vari livelli attraverso le obbligazioni” conclude il manager di Fidelity International.

IN ALCUNI SETTORI LA CORRELAZIONE CON I BOND SI STA INVERTENDO

“Tuttavia – fa presente George Efstathopoulos, co-gestore del fondo Fidelity Funds - Asia Pacific Multi Asset Growth & Income Fund - in alcuni settori questa correlazione sta iniziando ad invertirsi e a diventare positiva, sulla scia delle ricadute economiche e della ripresa dalla pandemia di Covid-19”.

TECNOLOGIA, SERVIZI TELECOM E BENI DI CONSUMO DISCREZIONALI

In pratica, nel momento in cui i prezzi delle azioni salgono, lo fanno anche le quotazioni dei bond mentre i rendimenti delle obbligazioni, che si muovono in direzione opposta ai prezzi, scendono. Un fenomeno particolarmente evidente negli ultimi cinque anni nei settori tecnologia, servizi di comunicazione e beni di consumo discrezionali.

AUMENTA LA SENSIBILITÀ AI CAMBIAMENTI DEL TASSO DI SCONTO

Tassi d'interesse estremamente bassi in concomitanza di una politica monetaria accomodante e prolungata hanno fatto salire le valutazioni dei titoli delle aziende accreditate di forti prospettive di guadagno a lungo termine. Al crescere delle loro valutazioni di mercato guidate dai guadagni futuri, aumenta la sensibilità ai cambiamenti del tasso di sconto, e quindi ai rendimenti delle obbligazioni. L'aumento dei rendimenti obbligazionari (e quindi il calo dei prezzi dei bond) potrebbe pertanto provocare una correzione delle valutazioni delle azioni. “Non è un caso che i tre settori in cui le attività stanno diventando più correlate abbiano le valutazioni corrette per il ciclo più considerevoli” sottolinea Efstathopoulos.

PERDITA DEI CLASSICI BENEFICI DI COPERTURA

Proprio per questo, tiene a precisare il manager di Fidelity International, è indispensabile tenere sotto osservazione la situazione per verificare se l'attuale spostamento verso una correlazione positiva si evolverà in una tendenza a lungo termine. “Movimenti nella stessa direzione di azioni e obbligazioni comporterebbero un deterioramento della capacità di diversificare il portafoglio finanziario e la perdita dei classici benefici di copertura goduti in passato” spiega Efstathopoulos.

A GIUGNO PREZZI AL CONSUMO RECORD NEGLI STATI UNITI

La correlazione positiva - azioni e obbligazioni che tendono a muoversi nella stessa direzione – è storicamente elevata durante i periodi di maggiori preoccupazioni per l'inflazione, proprio come la fase attuale. Infatti, le banche centrali e i governi di tutto il mondo hanno lanciato programmi di stimolo monetario e fiscale senza precedenti che hanno riacceso la pressione inflazionistica. I prezzi al consumo di giugno negli Stati Uniti hanno raggiunto un livello record, che non si registrava da 13 anni.

OCCORRE RICERCARE MODI ALTERNATIVI PER DIVERSIFICARE

“Il posizionamento del portafoglio continuerà ad essere guidato dai mix tradizionali di azioni e obbligazioni ma occorre ricercare modi alternativi per diversificare il portafoglio, qualora le correlazioni positive tra azioni e bond dovessero persistere. Nel frattempo, nell’ambito dei settori che continuano a presentare una correlazione negativa con le obbligazioni - prevalentemente finanziari e in misura minore l'energia – è possibile mantenere l’esposizione in quanto può ancora essere coperta a vari livelli attraverso le obbligazioni” conclude il manager di Fidelity International.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA