inflazione

Azionario americano appeso ai T-Bond

Il reflation trade spiega solo in parte la correlazione tra azionario e rendimenti dei T-bond, che storicamente non anticipano l’inflazione, ma la inseguono. Invece raccontano molto sul posizionamento degli investitori

26 Luglio 2021 08:22

La settimana delle Borse globali non ha fatto mancare le sorprese, i titoli dei giornali hanno raccontato prima che la variante Delta stroncava le azioni, aumentava i dubbi sulla ripresa e spingeva a comprare titoli di Stato, e poi che il lunedì nero era cancellato dai record di Wall Street. Eppure in 5 giorni poco o nulla è cambiato a livello di fondamentali macro o societari, che continuano a indicare economie in salute e utili in progresso, mentre la pericolosa variante è sempre lì. La svolta è arrivata martedì, una mezz’ora prima che partissero gli scambi sul NYSE, quando il rendimento del Treasury a 10 anni, dopo una partenza da brivido sulla scia di Asia e Europa che lo ha portato pericolosamente vicino all’1%, accelerando la discesa delle sedute precedenti, ha rimbalzato verso Nord con decisione, recuperando quota 1,2% per poi finire la settimana all’1,3%. Una spiegazione offerta è il ritorno del ‘reflation trade’ vale a dire gli investitori che chiedono rendimenti più alti perché economia e inflazione corrono più del previsto.

È una delle letture più diffuse e condivise, che spiega anche la diversa reazione delle diverse classi di azioni nei 18 mesi passati dall’esplosione della pandemia. Con l’impatto violento della recessione sui titoli ciclici, si è andati alla ricerca di rendimento nei ‘growth’, i colossi tech immuni agli sbandamenti, anzi favoriti dalla stay home economy e dai bassi tassi di interesse. Poi, da novembre, anche sulla spinta dei mega stimoli di Joe Biden, si è andati sui ‘value’, come finanziari, materiali e industriali, che al contrario dei growth si avvantaggiano di rendimenti più alti, a partire dalle banche. Per queste ultime infatti il costo del denaro è come il prezzo del greggio per i petroliferi, più sale e più aumentano i margini. La teoria sembra solida, ma ha forse qualche crepa nella relazione tra causa e effetto.

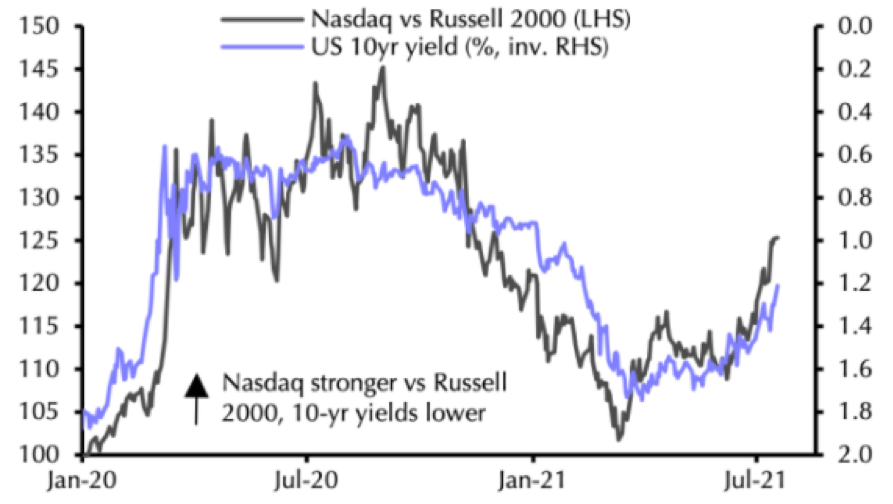

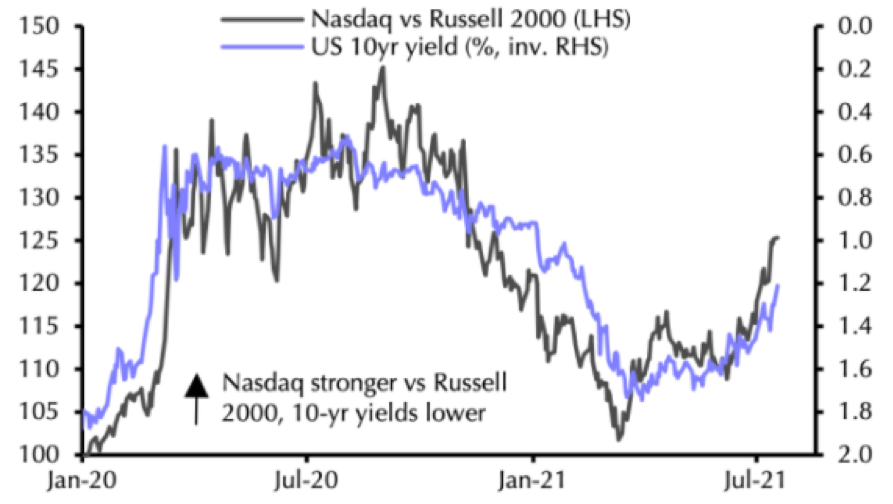

Se si guardano alcune chart, come quella qui sotto, la correlazione sembra evidente. Quando i rendimenti dei Treasury scendono il Nasdaq fa meglio del Russel 2000, pieno di titoli sensibili al ciclo, mentre quando salgono succede il contrario.

[caption id="attachment_187415" align="alignnone" width="600"] In nero il gap di rendimento dei due indici, scala a sinistra, a destra i tassi dei T-bond, scala invertita (Fonte: Refinitiv, Capital Economics)[/caption]

In nero il gap di rendimento dei due indici, scala a sinistra, a destra i tassi dei T-bond, scala invertita (Fonte: Refinitiv, Capital Economics)[/caption]

Sicuramente c’è del vero, ma il tutto presuppone che il T-bond a 10 anni sia in grado in qualche modo di anticipare l’andamento dell’inflazione, il che è invece tutto da provare e comunque non è confermato dalla storia, come mostra l’altro grafico qui sotto ripreso da uno studio di Joseph E. Gagnon e Madi Sarsenbayev del Peterson Institute for International Economics.

In generale, sembrerebbe che i rendimenti dei Treasury più che ‘prevedere’ l’inflazione futura ‘rincorrano’ quella effettiva quando si manifesta, chiedendo all’emittente, vale a dire il Tesoro USA, un premio più alto in compensazione. Questa volta è diverso? Possibile. Ma forse c’è una spiegazione molto più semplice.

Quello dei Treasury è un mercato, anche molto grande, dove comanda il gioco della domanda e dell’offerta. È vero che da dopo la Grande Crisi soprattutto la prima è un po’ drogata’, visto che c’è un compratore in grado di soddisfare offerta praticamente illimitata, vale a dire la Fed. Ma ci sono anche i flussi governati dai money manager, che magari quando i prezzi delle azioni si fanno tirati vanno a parcheggiarsi sui Treasury, che tra l’altro rendono ancora qualcosa, e quando le valutazioni tornano più interessanti si rispostano sull’equity. Il fatto che scelgano titoli value o growth, in entrambe le direzioni, dipende da molte variabili, tra cui c’è certamente quella dei rendimenti dei Treasury, ma anche molte altre.

I movimenti dei titoli di Stato americani, soprattutto quelli a breve, dicono poco sul livello futuro dell’inflazione, ma dicono molto sul posizionamento, specialmente tattico, degli investitori. E per un mercato come quello attuale, rimasto senza direzione dal momento che sembrano esaurite le due grandi spinte del post-pandemia, capire meglio il posizionamento tattico può essere molto utile per la navigazione a vista, che è quella che ci aspetta nelle prossime settimane. Molte grandi case con cui Financialounge.com è costantemente in contatto si aspettano settimane di volatilità, con il sentiment del mercato che potrebbe subire forti sbalzi d’umore in scia a fattori estemporanei, che potrebbero rivelarsi interessanti occasioni per consolidare posizioni di lungo periodo a valutazioni vantaggiose.

I T-bond sono sicuramente tra gli indicatori più importanti dei mercati finanziari globali, ma vanno anche letti attentamente e soprattutto correttamente, non per perdersi alla ricerca di improbabili segnali di recessione o chissà cos’altro in arrivo e neanche per sapere in anticipo dove sarà l’inflazione tra 6 mesi o 10 anni. Il mercato va letto con gli occhi del mercato, che sono quelli del gioco tra domanda e offerta, ricordandosi inoltre sempre che a un rendimento corrisponde necessariamente anche un prezzo, soprattutto se parliamo del T-bond.

LA STAFFETTA TRA GROWTH E VALUE

È una delle letture più diffuse e condivise, che spiega anche la diversa reazione delle diverse classi di azioni nei 18 mesi passati dall’esplosione della pandemia. Con l’impatto violento della recessione sui titoli ciclici, si è andati alla ricerca di rendimento nei ‘growth’, i colossi tech immuni agli sbandamenti, anzi favoriti dalla stay home economy e dai bassi tassi di interesse. Poi, da novembre, anche sulla spinta dei mega stimoli di Joe Biden, si è andati sui ‘value’, come finanziari, materiali e industriali, che al contrario dei growth si avvantaggiano di rendimenti più alti, a partire dalle banche. Per queste ultime infatti il costo del denaro è come il prezzo del greggio per i petroliferi, più sale e più aumentano i margini. La teoria sembra solida, ma ha forse qualche crepa nella relazione tra causa e effetto.

UNA CORRELAZIONE CHE SEMBRA EVIDENTE

Se si guardano alcune chart, come quella qui sotto, la correlazione sembra evidente. Quando i rendimenti dei Treasury scendono il Nasdaq fa meglio del Russel 2000, pieno di titoli sensibili al ciclo, mentre quando salgono succede il contrario.

[caption id="attachment_187415" align="alignnone" width="600"]

In nero il gap di rendimento dei due indici, scala a sinistra, a destra i tassi dei T-bond, scala invertita (Fonte: Refinitiv, Capital Economics)[/caption]

In nero il gap di rendimento dei due indici, scala a sinistra, a destra i tassi dei T-bond, scala invertita (Fonte: Refinitiv, Capital Economics)[/caption]Sicuramente c’è del vero, ma il tutto presuppone che il T-bond a 10 anni sia in grado in qualche modo di anticipare l’andamento dell’inflazione, il che è invece tutto da provare e comunque non è confermato dalla storia, come mostra l’altro grafico qui sotto ripreso da uno studio di Joseph E. Gagnon e Madi Sarsenbayev del Peterson Institute for International Economics.

In generale, sembrerebbe che i rendimenti dei Treasury più che ‘prevedere’ l’inflazione futura ‘rincorrano’ quella effettiva quando si manifesta, chiedendo all’emittente, vale a dire il Tesoro USA, un premio più alto in compensazione. Questa volta è diverso? Possibile. Ma forse c’è una spiegazione molto più semplice.

COMANDA IL GIOCO DI DOMANDA E OFFERTA

Quello dei Treasury è un mercato, anche molto grande, dove comanda il gioco della domanda e dell’offerta. È vero che da dopo la Grande Crisi soprattutto la prima è un po’ drogata’, visto che c’è un compratore in grado di soddisfare offerta praticamente illimitata, vale a dire la Fed. Ma ci sono anche i flussi governati dai money manager, che magari quando i prezzi delle azioni si fanno tirati vanno a parcheggiarsi sui Treasury, che tra l’altro rendono ancora qualcosa, e quando le valutazioni tornano più interessanti si rispostano sull’equity. Il fatto che scelgano titoli value o growth, in entrambe le direzioni, dipende da molte variabili, tra cui c’è certamente quella dei rendimenti dei Treasury, ma anche molte altre.

POSIZIONAMENTO TATTICO DEGLI INVESTITORI

I movimenti dei titoli di Stato americani, soprattutto quelli a breve, dicono poco sul livello futuro dell’inflazione, ma dicono molto sul posizionamento, specialmente tattico, degli investitori. E per un mercato come quello attuale, rimasto senza direzione dal momento che sembrano esaurite le due grandi spinte del post-pandemia, capire meglio il posizionamento tattico può essere molto utile per la navigazione a vista, che è quella che ci aspetta nelle prossime settimane. Molte grandi case con cui Financialounge.com è costantemente in contatto si aspettano settimane di volatilità, con il sentiment del mercato che potrebbe subire forti sbalzi d’umore in scia a fattori estemporanei, che potrebbero rivelarsi interessanti occasioni per consolidare posizioni di lungo periodo a valutazioni vantaggiose.

BOTTOM LINE

I T-bond sono sicuramente tra gli indicatori più importanti dei mercati finanziari globali, ma vanno anche letti attentamente e soprattutto correttamente, non per perdersi alla ricerca di improbabili segnali di recessione o chissà cos’altro in arrivo e neanche per sapere in anticipo dove sarà l’inflazione tra 6 mesi o 10 anni. Il mercato va letto con gli occhi del mercato, che sono quelli del gioco tra domanda e offerta, ricordandosi inoltre sempre che a un rendimento corrisponde necessariamente anche un prezzo, soprattutto se parliamo del T-bond.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA