ESG

Global Factor Investing Study di Invesco: crescono gli investimenti fattoriali

L'approccio fattoriale ha giovato della maggiore attenzione ai criteri ESG e della ricerca di diversificazione e rendimenti aggiuntivi nei portafogli

27 Settembre 2021 18:00

Sempre più investitori scelgono un approccio fattoriale nell'ambito dell'intero portafoglio e in altre classi di attivi, oltre alle azioni, con l'obiettivo di controllare più efficacemente le fonti di rischio e di avere rendimenti superiori. L'attenzione crescente ai temi di sostenibilità e all'inclusione dei criteri ESG hanno contribuito alla crescita degli investimenti fattoriali, secondo il sesto Global Factor Investing Study annuale di Invesco, uno studio basato su un campione di 241 investitori fattoriali, responsabili della gestione di attivi per oltre 31 mila miliardi di dollari.

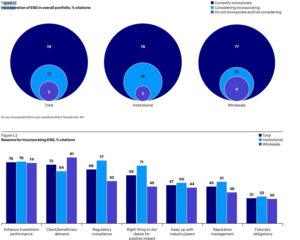

La ricerca di Invesco sottolinea che gli investitori sono sempre più propensi a integrare i criteri ESG nell’ambito di una metodologia fattoriale dei loro portafogli, pari al 78 per cento degli intervistati, in quanto possono migliorare la performance d’investimento a lungo termine. L’investimento fattoriale viene considerato più compatibile con i criteri ESG rispetto a un approccio ponderato per il mercato, anche se non quanto l’approccio attivo fondamentale, grazie alla capacità di replicare una metodologia quantitativa in diverse porzioni di un portafoglio. Una minoranza del campione ritiene che gli ESG siano fattori d’investimento che replicano le caratteristiche dei value e quality. L’opinione più comune (41 per cento) è, però, che gli aspetti ESG siano completamente indipendenti dai fattori d’investimento.

Molti investitori ritengono che il discorso ESG abbia determinato un bias fattoriale nei loro portafogli, traducendosi ad esempio in ponderazioni più alte del previsto alla qualità rispetto al valore tra le azioni. Circa due quinti degli intervistati ha svolto un’analisi per capire se i criteri ESG abbiano creato un bias fattoriale nei loro portafogli, con esito positivo in quasi due terzi dei casi. Gli investitori che non hanno svolto questa analisi potrebbero non essere consapevoli di quanto gli aspetti ESG incidano sulle loro esposizioni fattoriali e in ultima istanza sul profilo di rendimento del portafoglio.

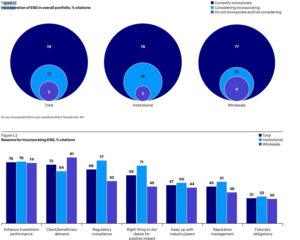

“I fattori possono aiutare a scomporre l’impatto degli aspetti ESG su un portafoglio – ha commentato Georg Elsaesser, senior portfolio manager Quantitative Strategies di Invesco -. Dobbiamo considerare sia i rischi connessi alla loro integrazione sia quelli derivanti dalla loro mancata inclusione. In entrambi i casi, i fattori risultano utili”. Da un’analisi più approfondita è emersa una domanda non soddisfatta di ETF che combinino criteri ESG e fattori. Circa metà degli investitori (il 46 per cento) afferma che sarebbe più disposta a investire in un ETF fattoriale se incorporasse criteri ESG. L'offerta è ancora limitata: il 49 per cento dei proprietari di attivi afferma, infatti, di trovarsi talvolta in difficoltà nell’individuare ETF fattoriali adatti alle proprie esigenze.

[caption id="attachment_191119" align="alignnone" width="993"] Global Factor Investing Study di Invesco, 2021[/caption]

Global Factor Investing Study di Invesco, 2021[/caption]

Per quasi metà degli investitori (45 per cento), il contesto di rendimenti bassi avrebbe reso più interessante l’inclusione dei fattori nei portafogli obbligazionari in ottica di aumento dei rendimenti e della diversificazione. Sale il numero di chi ha incluso i fattori nel reddito fisso, 55 per cento rispetto al 40 per cento dello scorso anno. Per la maggioranza degli intervistati (52 per cento), l’investimento fattoriale nel reddito fisso include il ricorso sia a fattori d’investimento (come value/quality) sia a fattori macro (duration/inflazione), mentre il 23 per cento utilizza unicamente fattori d’investimento e un quarto considera i fattori solo in un’ottica macro. I più gettonati sono duration, liquidità, inflazione e rischio di credito. La duration è stata ampiamente riconosciuta come maggiore propulsore dei rendimenti obbligazionari nel complesso, mentre la liquidità ha assunto una rilevanza maggiore durante la pandemia. Il contesto economico attuale ha reso più interessante l’investimento fattoriale, oltre a permettere di liberare potenziale di rendimento e diversificazione aggiuntiva.

Secondo quanto emerso dal Global Factor Investor Study di Invesco, le allocazioni fattoriali continuano ad aumentare: il 43 per cento degli intervistati ha incrementato le allocazioni nell’ultimo anno, mentre il 35 per cento prevede di farlo l’anno prossimo, considerando come input positivi la capacità di controllare meglio le fonti di rischio e la possibilità di rendimenti superiori.

Lo stile value si è distinto per le sovraperformance ragguardevoli nella seconda parte del 2020, che si sono protratte nel primo trimestre del 2021. Un’altra solida tendenza riguarda l’aumento delle allocazioni al fattore value: c'è stato un incremento, nei 12 mesi precedenti, per il 42 per cento degli investitori ed è invece in corso per il 48 per cento, in vista della ripresa post-pandemia.

L’investimento fattoriale è diventato più sofisticato negli ultimi sei anni, come sottolineato dallo studio di Invesco, soprattutto per il ricorso a strategie multifattoriali, in un contesto caratterizzato dalla ricerca di esposizione a una gamma di fattori più ampia da parte degli investitori. La rapida diffusione di un approccio multifattoriale ha, inoltre, reso più dinamico l’investimento fattoriale. Solo il 22 per cento degli investitori mira a mantenere le esposizioni fattoriali completamente fisse, mentre il 48 per cento applica un approccio che ammette una certa variazione delle proprie esposizioni sul lungo periodo e un terzo le cambia regolarmente. L’approccio dinamico è destinato ad accelerare: il 29% degli investitori ha adottato maggiore dinamicità negli ultimi due anni, mentre il 41 per cento prevede di adeguarsi nel prossimo biennio.

“La fase post-pandemia ha messo alla prova alcune delle ipotesi intorno ai vantaggi dell’investimento fattoriale – ha aggiunto Georg Elsaesser di invesco -. Tuttavia, gran parte degli investitori riferisce che l’adozione di un approccio fattoriale si è rivelata benefica, come dimostrato dall’evidente e notevole diffusione delle strategie fattoriali. La crescente allocazione riflette una maggiore adozione, infatti gli investitori prendono in considerazione i fattori nell’ambito dell’intero portafoglio e in altre classi di attivi oltre alle azioni”.

GLOBAL FACTOR INVESTING STUDY

La ricerca di Invesco sottolinea che gli investitori sono sempre più propensi a integrare i criteri ESG nell’ambito di una metodologia fattoriale dei loro portafogli, pari al 78 per cento degli intervistati, in quanto possono migliorare la performance d’investimento a lungo termine. L’investimento fattoriale viene considerato più compatibile con i criteri ESG rispetto a un approccio ponderato per il mercato, anche se non quanto l’approccio attivo fondamentale, grazie alla capacità di replicare una metodologia quantitativa in diverse porzioni di un portafoglio. Una minoranza del campione ritiene che gli ESG siano fattori d’investimento che replicano le caratteristiche dei value e quality. L’opinione più comune (41 per cento) è, però, che gli aspetti ESG siano completamente indipendenti dai fattori d’investimento.

BIAS FATTORIALE

Molti investitori ritengono che il discorso ESG abbia determinato un bias fattoriale nei loro portafogli, traducendosi ad esempio in ponderazioni più alte del previsto alla qualità rispetto al valore tra le azioni. Circa due quinti degli intervistati ha svolto un’analisi per capire se i criteri ESG abbiano creato un bias fattoriale nei loro portafogli, con esito positivo in quasi due terzi dei casi. Gli investitori che non hanno svolto questa analisi potrebbero non essere consapevoli di quanto gli aspetti ESG incidano sulle loro esposizioni fattoriali e in ultima istanza sul profilo di rendimento del portafoglio.

EFT FATTORIALI

“I fattori possono aiutare a scomporre l’impatto degli aspetti ESG su un portafoglio – ha commentato Georg Elsaesser, senior portfolio manager Quantitative Strategies di Invesco -. Dobbiamo considerare sia i rischi connessi alla loro integrazione sia quelli derivanti dalla loro mancata inclusione. In entrambi i casi, i fattori risultano utili”. Da un’analisi più approfondita è emersa una domanda non soddisfatta di ETF che combinino criteri ESG e fattori. Circa metà degli investitori (il 46 per cento) afferma che sarebbe più disposta a investire in un ETF fattoriale se incorporasse criteri ESG. L'offerta è ancora limitata: il 49 per cento dei proprietari di attivi afferma, infatti, di trovarsi talvolta in difficoltà nell’individuare ETF fattoriali adatti alle proprie esigenze.

[caption id="attachment_191119" align="alignnone" width="993"]

Global Factor Investing Study di Invesco, 2021[/caption]

Global Factor Investing Study di Invesco, 2021[/caption]FATTORI NEL REDDITO FISSO

Per quasi metà degli investitori (45 per cento), il contesto di rendimenti bassi avrebbe reso più interessante l’inclusione dei fattori nei portafogli obbligazionari in ottica di aumento dei rendimenti e della diversificazione. Sale il numero di chi ha incluso i fattori nel reddito fisso, 55 per cento rispetto al 40 per cento dello scorso anno. Per la maggioranza degli intervistati (52 per cento), l’investimento fattoriale nel reddito fisso include il ricorso sia a fattori d’investimento (come value/quality) sia a fattori macro (duration/inflazione), mentre il 23 per cento utilizza unicamente fattori d’investimento e un quarto considera i fattori solo in un’ottica macro. I più gettonati sono duration, liquidità, inflazione e rischio di credito. La duration è stata ampiamente riconosciuta come maggiore propulsore dei rendimenti obbligazionari nel complesso, mentre la liquidità ha assunto una rilevanza maggiore durante la pandemia. Il contesto economico attuale ha reso più interessante l’investimento fattoriale, oltre a permettere di liberare potenziale di rendimento e diversificazione aggiuntiva.

AUMENTANO ALLOCAZIONI FATTORIALI

Secondo quanto emerso dal Global Factor Investor Study di Invesco, le allocazioni fattoriali continuano ad aumentare: il 43 per cento degli intervistati ha incrementato le allocazioni nell’ultimo anno, mentre il 35 per cento prevede di farlo l’anno prossimo, considerando come input positivi la capacità di controllare meglio le fonti di rischio e la possibilità di rendimenti superiori.

STILE VALUE

Lo stile value si è distinto per le sovraperformance ragguardevoli nella seconda parte del 2020, che si sono protratte nel primo trimestre del 2021. Un’altra solida tendenza riguarda l’aumento delle allocazioni al fattore value: c'è stato un incremento, nei 12 mesi precedenti, per il 42 per cento degli investitori ed è invece in corso per il 48 per cento, in vista della ripresa post-pandemia.

STRATEGIE MULTIFATTORIALI

L’investimento fattoriale è diventato più sofisticato negli ultimi sei anni, come sottolineato dallo studio di Invesco, soprattutto per il ricorso a strategie multifattoriali, in un contesto caratterizzato dalla ricerca di esposizione a una gamma di fattori più ampia da parte degli investitori. La rapida diffusione di un approccio multifattoriale ha, inoltre, reso più dinamico l’investimento fattoriale. Solo il 22 per cento degli investitori mira a mantenere le esposizioni fattoriali completamente fisse, mentre il 48 per cento applica un approccio che ammette una certa variazione delle proprie esposizioni sul lungo periodo e un terzo le cambia regolarmente. L’approccio dinamico è destinato ad accelerare: il 29% degli investitori ha adottato maggiore dinamicità negli ultimi due anni, mentre il 41 per cento prevede di adeguarsi nel prossimo biennio.

APPROCCIO FATTORIALE E FASE POST-PANDEMICA

“La fase post-pandemia ha messo alla prova alcune delle ipotesi intorno ai vantaggi dell’investimento fattoriale – ha aggiunto Georg Elsaesser di invesco -. Tuttavia, gran parte degli investitori riferisce che l’adozione di un approccio fattoriale si è rivelata benefica, come dimostrato dall’evidente e notevole diffusione delle strategie fattoriali. La crescente allocazione riflette una maggiore adozione, infatti gli investitori prendono in considerazione i fattori nell’ambito dell’intero portafoglio e in altre classi di attivi oltre alle azioni”.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA