Aggiornamento mercati

Goldman Sachs Asset Management: “Come potenziare i rendimenti azionari nel 2022”

Per Goldman Sachs Asset Management la gamma di opportunità per generare alpha dovrebbe prendere in considerazione un mix di innovazione tecnologica e di società che presentano caratteristiche distintive

di Leo Campagna 19 Novembre 2021 18:30

Sono presenti potenziali elementi di moderazione dei rendimenti futuri dei mercati finanziari a cui si contrappongono altri fattori potenziali che amplificano l’importanza dell’alpha, le cui fonti sono basate sui fondamentali. Il tutto in un contesto che vede i mercati internazionali ben posizionati per beneficiare della ripresa globale e in grado di offrire una gamma di opportunità più uniforme. Sono queste, in estrema sintesi, le conclusioni dell’ultimo aggiornamento di mercato a cura di Goldman Sachs Asset Management (GSAM).

“Prevediamo una forza relativa dei mercati azionari globali in un contesto in cui le brillanti performance aziendali e i solidi flussi di cassa societari compensano le valutazioni elevate. In parallelo vediamo un aumento dei tassi globali sulle scadenze più lunghe della curva a fronte degli impulsi ciclici favorevoli”, fanno sapere gli esperti di GSAM. Secondo i quali le valutazioni elevate e le caratteristiche controcicliche nella fase avanzata dell'ondata di contagi da variante Delta tenderanno ad indebolire il dollaro statunitense. Per quanto riguarda invece le materie prime, per Goldman Sachs Asset Management la tenuta sarà buona in un contesto in cui la significativa riduzione degli investimenti e il calo delle scorte si contrappongono a una domanda in ripresa.

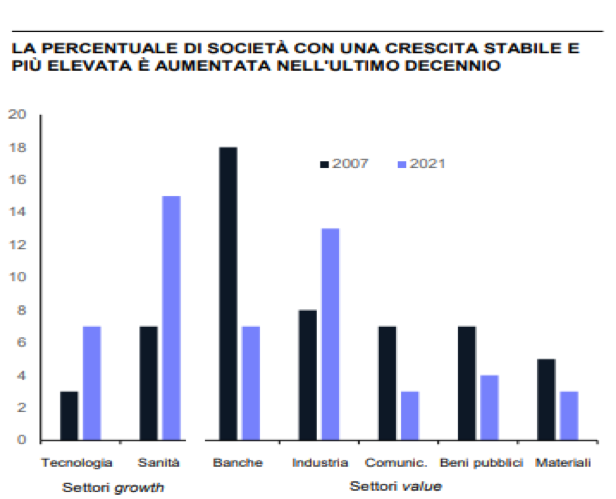

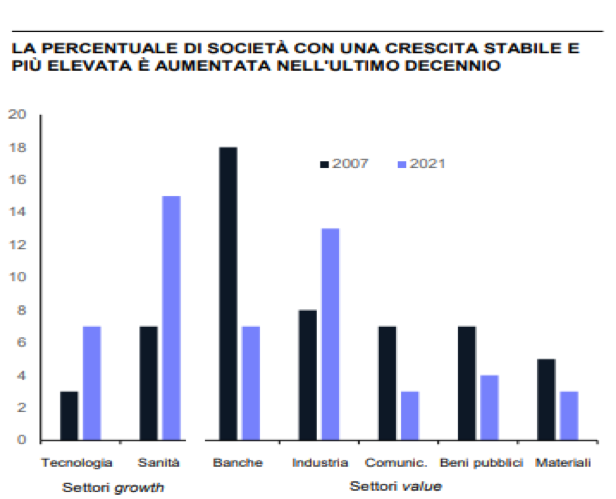

“In prospettiva, i rendimenti azionari saranno probabilmente inferiori a quelli dell'ultimo ciclo tuttavia dovrebbero rimanere interessanti rispetto all'obbligazionario. In assenza dei tradizionali catalizzatori macro, gli investitori dovrebbero aspettarsi mercati azionari meno legati a rigide contrapposizioni (per esempio growth vs value, tecnologici vs bancari, Stati Uniti vs Europa) e maggiormente guidati dai fondamentali”, spiegano i professionisti di Goldman Sachs Asset Management. Secondo i quali, i mercati internazionali risultano ben posizionati per beneficiare della ripresa globale grazie a un minore rischio di concentrazione. Inoltre, il panorama europeo sta cambiando e la selettività trainerà i rendimenti.

Tra i potenziali fattori di moderazione dei rendimenti spiccano i tassi di interesse estremamente bassi e in aumento, il livello elevato delle valutazioni, e i margini di profitto ai massimi storici negli Stati Uniti. Ma incidono pure sia il ritmo di crescita economica più moderato e la deglobalizzazione. “La ripresa globale subirà un rallentamento sulla scia della riduzione del sostegno fornito dalle politiche monetarie e fiscali mentre le carenze dal lato dell’offerta freneranno ulteriormente la produzione. Esiste il rischio che la crisi immobiliare in Cina possa causare un crollo di mercato ma riteniamo che possa rappresentare un evento ad alto impatto ma poco probabile. In ogni caso, i settori dei servizi maggiormente esposti agli effetti della pandemia presentano margini di recupero”, puntualizzano i manager di GSAM che prevedono una crescita su livelli superiori alla media anche nel 2022.

Sul banco invece dei potenziali fattori che amplificano l'importanza dell'alpha, Goldman Sachs Asset Management indica l’aumento delle imposte societarie, una maggiore regolamentazione e la riduzione dei differenziali macro. Sempre in questo elenco sono presenti anche sia l’accelerazione delle innovazioni dirompenti che l’inflazione e le pressioni sui costi dei fattori produttivi.

“La nostra convinzione di mantenere un posizionamento attivo nella creazione di alpha è supportata da una serie di fattori interconnessi. Sul fronte macro, il rialzo dei tassi di interesse può rappresentare un fattore di rischio per il beta azionario, mentre le valutazioni elevate aumentano la fragilità del mercato”, riferiscono i professionisti di GSAM. E’ peraltro cruciale analizzare gli impatti delle pressioni sui costi e i profondi cambiamenti legati alle dirompenti innovazioni tecnologiche.

“La gamma di opportunità per generare alpha dovrebbe prendere in considerazione un mix di innovazione tecnologica e di società che presentano caratteristiche distintive. Compagnie che guidano la trasformazione dei settori non tecnologici, imprese che stanno cambiando il loro modello di business e società che beneficiano degli investimenti green”, concludono gli esperti di Goldman Sachs Asset Management.

BRILLANTI PERFORMANCE AZIENDALI

“Prevediamo una forza relativa dei mercati azionari globali in un contesto in cui le brillanti performance aziendali e i solidi flussi di cassa societari compensano le valutazioni elevate. In parallelo vediamo un aumento dei tassi globali sulle scadenze più lunghe della curva a fronte degli impulsi ciclici favorevoli”, fanno sapere gli esperti di GSAM. Secondo i quali le valutazioni elevate e le caratteristiche controcicliche nella fase avanzata dell'ondata di contagi da variante Delta tenderanno ad indebolire il dollaro statunitense. Per quanto riguarda invece le materie prime, per Goldman Sachs Asset Management la tenuta sarà buona in un contesto in cui la significativa riduzione degli investimenti e il calo delle scorte si contrappongono a una domanda in ripresa.

MERCATI AZIONARI MAGGIORMENTE GUIDATI DAI FONDAMENTALI

“In prospettiva, i rendimenti azionari saranno probabilmente inferiori a quelli dell'ultimo ciclo tuttavia dovrebbero rimanere interessanti rispetto all'obbligazionario. In assenza dei tradizionali catalizzatori macro, gli investitori dovrebbero aspettarsi mercati azionari meno legati a rigide contrapposizioni (per esempio growth vs value, tecnologici vs bancari, Stati Uniti vs Europa) e maggiormente guidati dai fondamentali”, spiegano i professionisti di Goldman Sachs Asset Management. Secondo i quali, i mercati internazionali risultano ben posizionati per beneficiare della ripresa globale grazie a un minore rischio di concentrazione. Inoltre, il panorama europeo sta cambiando e la selettività trainerà i rendimenti.

UNA CRESCITA SUPERIORE ALLA MEDIA ANCHE NEL 2022

Tra i potenziali fattori di moderazione dei rendimenti spiccano i tassi di interesse estremamente bassi e in aumento, il livello elevato delle valutazioni, e i margini di profitto ai massimi storici negli Stati Uniti. Ma incidono pure sia il ritmo di crescita economica più moderato e la deglobalizzazione. “La ripresa globale subirà un rallentamento sulla scia della riduzione del sostegno fornito dalle politiche monetarie e fiscali mentre le carenze dal lato dell’offerta freneranno ulteriormente la produzione. Esiste il rischio che la crisi immobiliare in Cina possa causare un crollo di mercato ma riteniamo che possa rappresentare un evento ad alto impatto ma poco probabile. In ogni caso, i settori dei servizi maggiormente esposti agli effetti della pandemia presentano margini di recupero”, puntualizzano i manager di GSAM che prevedono una crescita su livelli superiori alla media anche nel 2022.

L’IMPORTANZA DELL’ALPHA

Sul banco invece dei potenziali fattori che amplificano l'importanza dell'alpha, Goldman Sachs Asset Management indica l’aumento delle imposte societarie, una maggiore regolamentazione e la riduzione dei differenziali macro. Sempre in questo elenco sono presenti anche sia l’accelerazione delle innovazioni dirompenti che l’inflazione e le pressioni sui costi dei fattori produttivi.

UNA SERIE DI FATTORI INTERCONNESSI

“La nostra convinzione di mantenere un posizionamento attivo nella creazione di alpha è supportata da una serie di fattori interconnessi. Sul fronte macro, il rialzo dei tassi di interesse può rappresentare un fattore di rischio per il beta azionario, mentre le valutazioni elevate aumentano la fragilità del mercato”, riferiscono i professionisti di GSAM. E’ peraltro cruciale analizzare gli impatti delle pressioni sui costi e i profondi cambiamenti legati alle dirompenti innovazioni tecnologiche.

UN MIX DI INNOVAZIONE TECNOLOGICA E CARATTERISTICHE DISTINTIVE

“La gamma di opportunità per generare alpha dovrebbe prendere in considerazione un mix di innovazione tecnologica e di società che presentano caratteristiche distintive. Compagnie che guidano la trasformazione dei settori non tecnologici, imprese che stanno cambiando il loro modello di business e società che beneficiano degli investimenti green”, concludono gli esperti di Goldman Sachs Asset Management.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA