Mercato obbligazionario

LGIM: focus sulle obbligazioni societarie europee

Per LGIM il mercato europeo del credito appare molto più attrattivo di quanto non sia stato per la maggior parte di quest’anno

di Leo Campagna 21 Dicembre 2021 07:50

Dopo circa sei mesi, dalla seconda settimana di novembre lo spread con i titoli di stato tedeschi ha registrato uno scostamento significativo di 20 punti base (+0,20%), spostando la media attorno al 40esimo percentile del periodo compreso tra il 2006 e oggi. “Si tratta di una buona opportunità di guadagno, soprattutto se si considera lo scenario di bassi rendimenti che stiamo vivendo e l’andamento di sterlina e dollaro”, tiene a precisare Marc Rovers, Head of Euro Credit di LGIM.

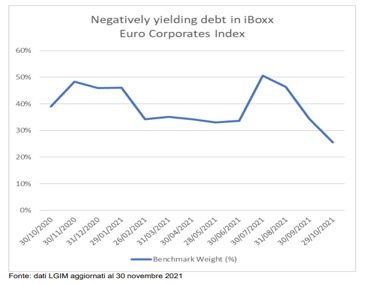

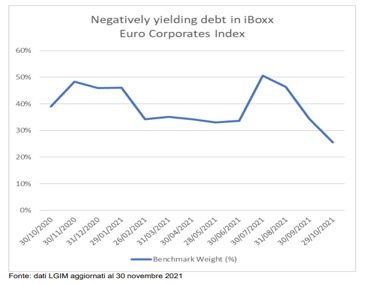

Secondo il manager, il mercato europeo del credito appare molto più attrattivo di quanto non sia stato per la maggior parte di quest’anno alla luce della sempre ingente quantità di obbligazioni scambiate a rendimenti negativi. “Tutto questo potrebbe far pensare a un quadro molto migliore rispetto al passato, ma è necessario tenere in considerazione anche altri elementi”, avverte Rovers.

In particolare i prezzi al consumo che sono elevati sia in Europa (di poco oltre il 4%) e , soprattutto, negli USA (oltre il 6%): valori superiori al target del 2% fissato dalla Bce. “Il fatto che questa inflazione sia non solo elevata, ma anche persistente, sta monopolizzando il dibattito macroeconomico”, riferisce Rovers Un fenomeno che contrasta fortemente con i tassi estremamente bassi e, talvolta, anche negativi, portando molti esperti a interrogarsi su quanto sia opportuno che gli istituti di credito centrali continuino con i loro programma di acquisto di titoli obbligazionari. “Oltretutto, la combinazione di politica monetaria espansiva e imponenti stimoli fiscali, fa crescere il livello del deficit delle nazioni e, a cascata, il loro debito pubblico”, aggiunge il manager di LGIM.

Rovers indica poi nell’M&A (fusioni e acquisizioni) un altro fattore che desta preoccupazioni. “I possessori di obbligazioni godono di scarse o addirittura zero tutele e il loro compenso per un eventuale LBO è ancora basso”. Una parziale copertura a questo rischio è rappresentata dalle obbligazioni societarie Investment Grade che hanno evidenziato, nel confronto con altri asset rischiosi durante la Grande Crisi Finanziaria del 2008, valori meno elevati sia in termini di perdita percentuale massima che di tempo (in mesi) necessario per recuperare questa perdita e tornare a valori positivi.

“Questo profilo più difensivo del mercato del credito europeo è ulteriormente rafforzato dalla duration relativamente ridotta che limita il rendimento negativo in caso di aumento dei tassi” sottolinea Rovers, secondo il quale l’attuale scenario di bassi rendimenti, una non chiara traiettoria dell’inflazione, della crescita e dell’andamento dei tassi, fa in modo che non si riescano a identificare asset economici. “Proprio per questo preferiamo affidarci a dati che delineino i possibili scenari e la probabilità con cui si potrebbero verificare” spiega il manager di LGIM.

Secondo Rovers è infatti possibile generare rendimenti solo con un approccio flessibile, imparziale e disciplinato nel processo di investimento. “Inoltre, stiamo rivalutando il ruolo e l’importanza della liquidità. Permette infatti di implementare rapidamente delle modifiche nei portafogli, qualora cambiasse il nostro punto di vista. In una fase in cui il fulcro della strategia di molti investitori è rimbalzato tra 'la caccia al rendimento' e la 'raccolta dei premi di illiquidità' la liquidità potrebbe essere diventata un asset sottovalutato”, conclude l’Head of Euro Credit di LGIM.

IL MERCATO EUROPEO DEL CREDITO

Secondo il manager, il mercato europeo del credito appare molto più attrattivo di quanto non sia stato per la maggior parte di quest’anno alla luce della sempre ingente quantità di obbligazioni scambiate a rendimenti negativi. “Tutto questo potrebbe far pensare a un quadro molto migliore rispetto al passato, ma è necessario tenere in considerazione anche altri elementi”, avverte Rovers.

INFLAZIONE NON SOLO ELEVATA MA ANCHE PERSISTENTE

In particolare i prezzi al consumo che sono elevati sia in Europa (di poco oltre il 4%) e , soprattutto, negli USA (oltre il 6%): valori superiori al target del 2% fissato dalla Bce. “Il fatto che questa inflazione sia non solo elevata, ma anche persistente, sta monopolizzando il dibattito macroeconomico”, riferisce Rovers Un fenomeno che contrasta fortemente con i tassi estremamente bassi e, talvolta, anche negativi, portando molti esperti a interrogarsi su quanto sia opportuno che gli istituti di credito centrali continuino con i loro programma di acquisto di titoli obbligazionari. “Oltretutto, la combinazione di politica monetaria espansiva e imponenti stimoli fiscali, fa crescere il livello del deficit delle nazioni e, a cascata, il loro debito pubblico”, aggiunge il manager di LGIM.

M&A, UN ALTRO FATTORE CHE DESTA PREOCCUPAZIONE

Rovers indica poi nell’M&A (fusioni e acquisizioni) un altro fattore che desta preoccupazioni. “I possessori di obbligazioni godono di scarse o addirittura zero tutele e il loro compenso per un eventuale LBO è ancora basso”. Una parziale copertura a questo rischio è rappresentata dalle obbligazioni societarie Investment Grade che hanno evidenziato, nel confronto con altri asset rischiosi durante la Grande Crisi Finanziaria del 2008, valori meno elevati sia in termini di perdita percentuale massima che di tempo (in mesi) necessario per recuperare questa perdita e tornare a valori positivi.

POSSIBILI SCENARI

“Questo profilo più difensivo del mercato del credito europeo è ulteriormente rafforzato dalla duration relativamente ridotta che limita il rendimento negativo in caso di aumento dei tassi” sottolinea Rovers, secondo il quale l’attuale scenario di bassi rendimenti, una non chiara traiettoria dell’inflazione, della crescita e dell’andamento dei tassi, fa in modo che non si riescano a identificare asset economici. “Proprio per questo preferiamo affidarci a dati che delineino i possibili scenari e la probabilità con cui si potrebbero verificare” spiega il manager di LGIM.

UN APPROCCIO FLESSIBILE, IMPARZIALE E DISCIPLINATO

Secondo Rovers è infatti possibile generare rendimenti solo con un approccio flessibile, imparziale e disciplinato nel processo di investimento. “Inoltre, stiamo rivalutando il ruolo e l’importanza della liquidità. Permette infatti di implementare rapidamente delle modifiche nei portafogli, qualora cambiasse il nostro punto di vista. In una fase in cui il fulcro della strategia di molti investitori è rimbalzato tra 'la caccia al rendimento' e la 'raccolta dei premi di illiquidità' la liquidità potrebbe essere diventata un asset sottovalutato”, conclude l’Head of Euro Credit di LGIM.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA