Il punto sui mercati

Goldman Sachs Asset Management: “Azioni ancora favorite nell'asset allocation globale”

Le opportunità di generare alpha (extra rendimento) saranno dettate dalla capacità di selezionare le aziende vincenti nel processo di innovazione

di Leo Campagna 27 Gennaio 2022 07:50

Un anno di profondi cambiamenti dei principali fattori chiave che compongono il contesto macroeconomico e di mercato: dalla politica monetaria all’inflazione, dai rendimenti all’alpha (extra rendimento). Ecco come viene delineato il 2022 nel primo Market know-How dell’anno a cura degli esperti di Goldman Sach Asset Management.

Il punto di partenza è che il 2022 sarà un anno di transizione, con il passaggio da un’economia globale rianimata dalle politiche di sostegno a un quadro di crescita più in linea con il trend di lungo periodo. “Ci aspettiamo un anno caratterizzato da una variabilità di fattori, tra i quali: tensioni inflazionistiche, sviluppi sul fronte Covid-19, mercato del lavoro, dinamiche dell’offerta, contesto regolamentare, politica monetaria e cicli elettorali. Sebbene singolarmente siano tutti fattori gestibili, nell’insieme possono costituire un ostacolo alla crescita”, spiegano i manager di Goldman Sach Asset Management.

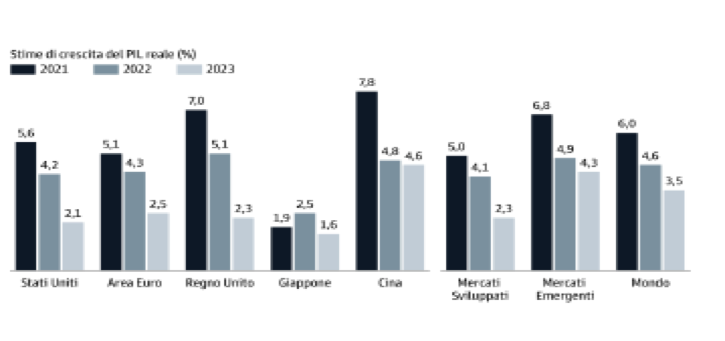

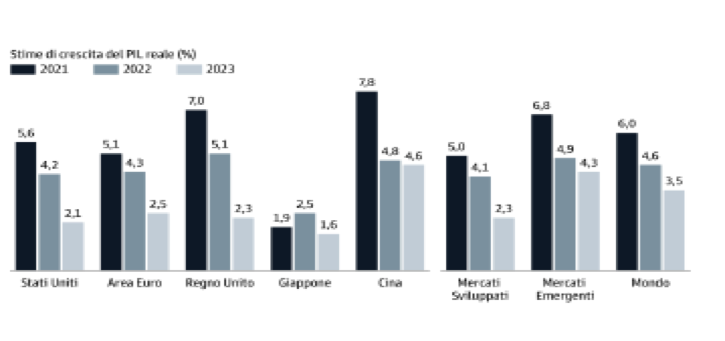

Le loro previsioni, relativamente alla crescita globale, sono per una normalizzazione verso il trend di lungo periodo mentre le impennate dell’inflazione dovrebbero rientreranno tra la fine del 2022 e l’inizio del 2023. “I prezzi al consumo dovrebbero risultare comunque sufficienti a giustificare l’avvio della normalizzazione monetaria e la riduzione del sostegno fiscale”, puntualizzano da GS Asset Management.

Dal punto di vista degli investitori, il percorso dei mercati finanziari dovrebbe essere indirizzato dalla dinamica dei tassi, delle valutazioni , degli utili e dei fattori geopolitici. “In tutti i casi, riteniamo che si possano trarre almeno tre lezioni importanti dalla pandemia. In primis che i rischi sono difficilmente prevedibili. In secondo luogo, in un mondo sempre più interconnesso gli eventi che in passato consideravamo locali possono velocemente estendersi a livello globale: infine, che la disciplina strategica batte l’incertezza tattica”, riferiscono da GS Asset Management.

Per quanto riguarda i rendimenti, d’ora in poi dovrebbero rispecchiare maggiormente l’andamento dei fondamentali: la traiettoria azionaria sarà più moderata, in linea con la crescita degli utili e con una maggiore vulnerabilità verso la volatilità episodica. “Riteniamo che i tassi di interesse e la politica delle banche centrali, fattori fortemente influenzati dalle dinamiche dell’inflazione, rappresentino i maggiori rischi per le azioni globali”, puntualizzano inoltre i manager di Goldman Sach Asset Management.

L’allocazione, che è sempre più globale, vede una preferenza per le azioni rispetto al credito con quest’ultimo favorito marginalmente rispetto ai governativi per il migliore flusso cedolare (carry). “Ci aspettiamo inoltre che i tassi di interesse aumentino a un ritmo sufficientemente lento da continuare a sostenere le azioni. Continuiamo infine ad esprimere la nostra opinione positiva sul settore della materie prime, dove i metalli industriali dovrebbero risultare tra i principali beneficiari della decarbonizzazione e degli impegni globali sul fronte delle infrastrutture”, argomentano i professionisti di Goldman Sach Asset Management.

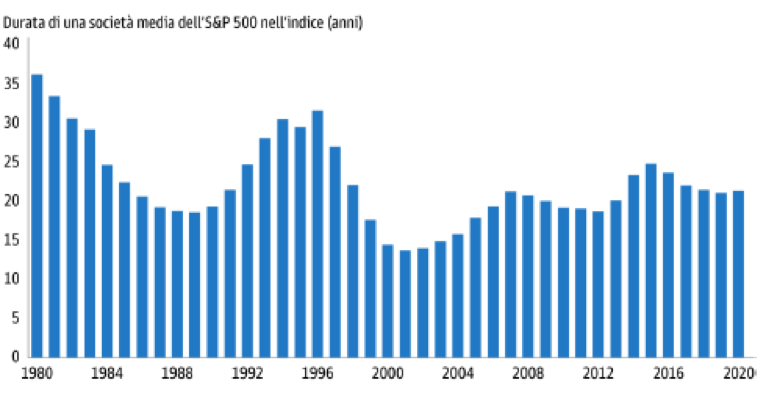

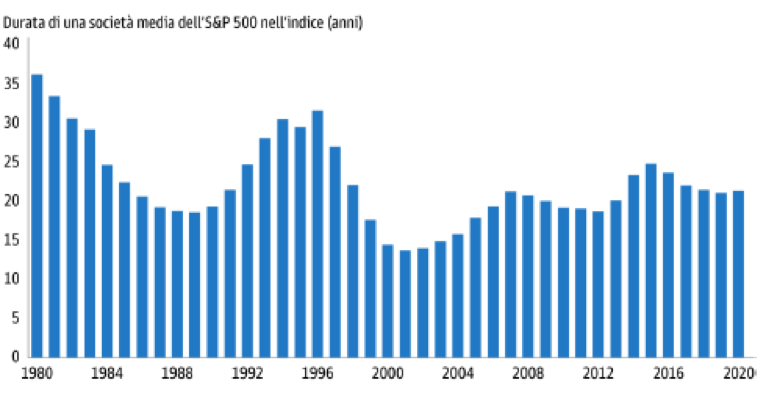

Da notare, inoltre, che dovrebbero restringersi i differenziali tra i rendimenti fattoriali come value vs growth, USA vs non-USA, large cap vs small cap e altri. In questo scenario, gli esperti di Goldman Sachs Asset Management ritengono che la generazione di alpha diventerà più globale e concentrata ma richiederà solide capacità di selezione dei titoli. “Dalla digitalizzazione alla decarbonizzazione, la disruption aziendale sta riducendo l’elenco dei marchi vincenti sul mercato. L’innovazione dirompente ha infatti accelerato la riduzione della durata media di una società nell’S&P 500: dai 35 anni negli anni ’80 ai circa 20 anni di oggi”, concludono gli esperti di Goldman Sach Asset Management.

UN ANNO DI TRANSIZIONE

Il punto di partenza è che il 2022 sarà un anno di transizione, con il passaggio da un’economia globale rianimata dalle politiche di sostegno a un quadro di crescita più in linea con il trend di lungo periodo. “Ci aspettiamo un anno caratterizzato da una variabilità di fattori, tra i quali: tensioni inflazionistiche, sviluppi sul fronte Covid-19, mercato del lavoro, dinamiche dell’offerta, contesto regolamentare, politica monetaria e cicli elettorali. Sebbene singolarmente siano tutti fattori gestibili, nell’insieme possono costituire un ostacolo alla crescita”, spiegano i manager di Goldman Sach Asset Management.

RIDUZIONE DEL SOSTEGNO FISCALE

Le loro previsioni, relativamente alla crescita globale, sono per una normalizzazione verso il trend di lungo periodo mentre le impennate dell’inflazione dovrebbero rientreranno tra la fine del 2022 e l’inizio del 2023. “I prezzi al consumo dovrebbero risultare comunque sufficienti a giustificare l’avvio della normalizzazione monetaria e la riduzione del sostegno fiscale”, puntualizzano da GS Asset Management.

LE TRE IMPORTANTI LEZIONI DALLA PANDEMIA

Dal punto di vista degli investitori, il percorso dei mercati finanziari dovrebbe essere indirizzato dalla dinamica dei tassi, delle valutazioni , degli utili e dei fattori geopolitici. “In tutti i casi, riteniamo che si possano trarre almeno tre lezioni importanti dalla pandemia. In primis che i rischi sono difficilmente prevedibili. In secondo luogo, in un mondo sempre più interconnesso gli eventi che in passato consideravamo locali possono velocemente estendersi a livello globale: infine, che la disciplina strategica batte l’incertezza tattica”, riferiscono da GS Asset Management.

I MAGGIORI RISCHI PER LE AZIONI GLOBALI

Per quanto riguarda i rendimenti, d’ora in poi dovrebbero rispecchiare maggiormente l’andamento dei fondamentali: la traiettoria azionaria sarà più moderata, in linea con la crescita degli utili e con una maggiore vulnerabilità verso la volatilità episodica. “Riteniamo che i tassi di interesse e la politica delle banche centrali, fattori fortemente influenzati dalle dinamiche dell’inflazione, rappresentino i maggiori rischi per le azioni globali”, puntualizzano inoltre i manager di Goldman Sach Asset Management.

UNA PREFERENZA PER LE AZIONI RISPETTO AL CREDITO

L’allocazione, che è sempre più globale, vede una preferenza per le azioni rispetto al credito con quest’ultimo favorito marginalmente rispetto ai governativi per il migliore flusso cedolare (carry). “Ci aspettiamo inoltre che i tassi di interesse aumentino a un ritmo sufficientemente lento da continuare a sostenere le azioni. Continuiamo infine ad esprimere la nostra opinione positiva sul settore della materie prime, dove i metalli industriali dovrebbero risultare tra i principali beneficiari della decarbonizzazione e degli impegni globali sul fronte delle infrastrutture”, argomentano i professionisti di Goldman Sach Asset Management.

RENDIMENTI E GENERAZIONE DI ALPHA

Da notare, inoltre, che dovrebbero restringersi i differenziali tra i rendimenti fattoriali come value vs growth, USA vs non-USA, large cap vs small cap e altri. In questo scenario, gli esperti di Goldman Sachs Asset Management ritengono che la generazione di alpha diventerà più globale e concentrata ma richiederà solide capacità di selezione dei titoli. “Dalla digitalizzazione alla decarbonizzazione, la disruption aziendale sta riducendo l’elenco dei marchi vincenti sul mercato. L’innovazione dirompente ha infatti accelerato la riduzione della durata media di una società nell’S&P 500: dai 35 anni negli anni ’80 ai circa 20 anni di oggi”, concludono gli esperti di Goldman Sach Asset Management.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA