Asset allocation

Schroders: le nuove opportunità di investimento nel Private Assets 4.0

Gli esperti della storica casa londinese hanno spiegato in un webinar che la nuova frontiera consente una maggior democratizzazione dell’accesso all’investimento ‘private’ e una massimizzazione dei ritorni

di Stefano Caratelli 3 Febbraio 2022 19:00

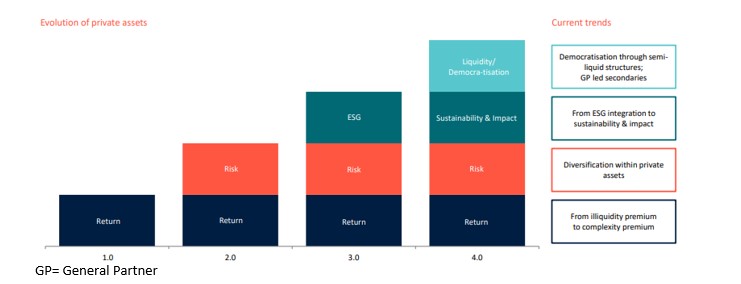

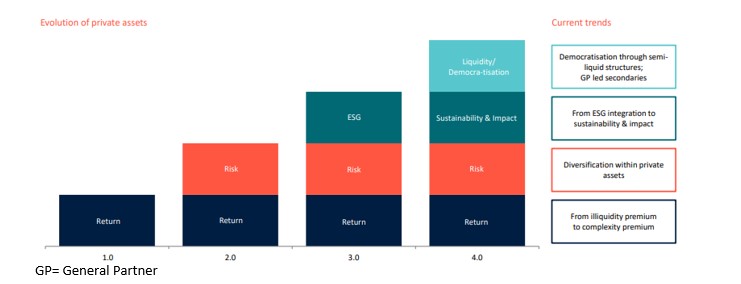

Focus crescente sulla democratizzazione, vale a dire allargamento dell’accesso agli investimenti ‘private’, diversificazione, impatto e il nuovo concetto di ‘premio di complessità’. Sono le caratteristiche di quello che Schroders definisce ‘Private Assets 4.0’, le cui potenzialità sono state illustrate dagli esperti della storica casa londinese in un webinar dedicato ai media che seguono il mercato dei capitali. ‘Private Assets 4.0’ rappresenta una nuova fase di quest’industria in evoluzione per andare incontro ai trend di una raccolta di fondi dagli investitori sopra la media e di aspettative aumentate di performance.

Nils Rode, Chief Investment Officer di Schroders Capital, ha sottolineato che nel nuovo paradigma l’approccio alla generazione di ritorno dal private asset è sempre più focalizzata su quello che Schroders definisce ‘premio di complessità’, mentre la gestione del rischio si concentra su una diversificazione di portafoglio sempre più accentuata tra le diverse componenti dell’universo degli asset privati. Nuove opzioni di intercettare liquidità conducono inoltre a una sempre più ampia ‘democratizzazione’ dell’accesso all’investimento in asset privati, oltre la tradizionale base di clienti/investitori costituita prevalentemente da istituzionali.

Rode ha segnalato una domanda molto forte per asset tecnologici, nella sanità, in infrastrutture, con il rischio di eccessi di valutazioni, come può accadere per i cosiddetti Unicorni, per cui si richiede da parte degli investitori molta disciplina e selezione, con un focus su diversificazione e premio di equity. Il premio di rischio e il premio di liquidità sono sotto pressione, con molti investitori che accettano minori ritorni, per cui occorre fare riferimento al premio di complessità, che può essere catturato con skill superiori che consentano di capire dove sono i margini elevati.

Sophie Van Oosterom, Global Head Real Estate, sempre di Schroders Capital, vede le opportunità più interessanti nei sotto-settori di questo comparto, dove è possibile generare un reddito sostenibile di lungo termine e misurare accuratamente le valutazioni grazie all’esperienza operativa vantata dalla casa d’investimento. Schroders infatti gestisce ogni singolo asset del real estate come un business a sé, grazie alla capacità di aumentare il reddito con l’offerta di servizi aggiuntivi, di ottimizzare le condizioni contrattuali e minimizzare l’impatto ambientale e dei rifiuti. Oosterom ha anche segnalato la forte crescita del credito privato nel settore in USA, pari al 40% del mercato, contro solo il 9% in Europa.

Tim Creed, Head of Private Equity Investments di Schroders Capital ha messo in evidenza tre fattori chiave: performance, ESG e accesso degli investitori al private equity, vale a dire democratizzazione, sottolineando l’importanza del concetto di proprietà attiva. Creed indica in healthcare e tech i settori dominanti, ma anche l’ESG, diventato core per il private equity, un’industria che si sta evolvendo sul percorso della maggior accessibilità con la crescita di veicoli più liquidi con finestre di ingresso e uscita trimestrali o addirittura mensili e con fondi semi-liquidi come gli investment trust. Sono soluzioni che funzionano molto bene sia per l’investitore retail che per istituzionali come fondi pensione, ha spiegato Creed.

Chantale Pelletier, Global Head of Infrastructure di Schroders Capital, ha sottolineato che le opportunità più interessanti sono nella transizione energetica, la digitalizzazione e le infrastrutture essenziali, segnalando anche la maggior attrattività di operazioni di taglia media rispetto ai mega-deal, sia in termini di valutazione che di allocazione del capitale. L’investimento in infrastrutture va collocato nei megatrend della rivoluzione sostenibile, guardando in particolare ai sotto-settori, come lo stoccaggio di energia. Secondo Pelletier molte opportunità sono racchiuse nel mid-market, meno affollato e competitivo, dove il capitale privato può giocare ruolo chiave.

Maria Teresa Zappia, Chief Impact and Blended Finance Officer, Deputy CEO, BlueOrchard ha segnalato che anche il filone della sostenibilità apre opportunità di democratizzazione e diversificazione, con la possibilità di integrare sostenibilità e impatto. Zappia ha rilevato che negli ultimi 6 mesi sono state create soluzioni di investimento in clima e impatto sociale, lavorando anche con investitori istituzionali, in un approccio proattivo e non reattivo. A fronte di una domanda crescente di investitori globali per sofisticate soluzioni di investimento focalizzate sul clima, Schroders sempre più adotta un approccio proattivo, lavorando alla creazione insieme ai clienti di mandati e strategie su misura con ambiziosi obiettivi di impatto.

NUOVO PARADIGMA PER GENERARE RITORNO

Nils Rode, Chief Investment Officer di Schroders Capital, ha sottolineato che nel nuovo paradigma l’approccio alla generazione di ritorno dal private asset è sempre più focalizzata su quello che Schroders definisce ‘premio di complessità’, mentre la gestione del rischio si concentra su una diversificazione di portafoglio sempre più accentuata tra le diverse componenti dell’universo degli asset privati. Nuove opzioni di intercettare liquidità conducono inoltre a una sempre più ampia ‘democratizzazione’ dell’accesso all’investimento in asset privati, oltre la tradizionale base di clienti/investitori costituita prevalentemente da istituzionali.

SERVONO DISCIPLINA E SELEZIONE

Rode ha segnalato una domanda molto forte per asset tecnologici, nella sanità, in infrastrutture, con il rischio di eccessi di valutazioni, come può accadere per i cosiddetti Unicorni, per cui si richiede da parte degli investitori molta disciplina e selezione, con un focus su diversificazione e premio di equity. Il premio di rischio e il premio di liquidità sono sotto pressione, con molti investitori che accettano minori ritorni, per cui occorre fare riferimento al premio di complessità, che può essere catturato con skill superiori che consentano di capire dove sono i margini elevati.

PRIVATE ASSETS 4.0: UN’INDUSTRIA IN EVOLUZIONE

REAL ESTATES, OGNI ASSET È UN BUSINESS A SÉ

Sophie Van Oosterom, Global Head Real Estate, sempre di Schroders Capital, vede le opportunità più interessanti nei sotto-settori di questo comparto, dove è possibile generare un reddito sostenibile di lungo termine e misurare accuratamente le valutazioni grazie all’esperienza operativa vantata dalla casa d’investimento. Schroders infatti gestisce ogni singolo asset del real estate come un business a sé, grazie alla capacità di aumentare il reddito con l’offerta di servizi aggiuntivi, di ottimizzare le condizioni contrattuali e minimizzare l’impatto ambientale e dei rifiuti. Oosterom ha anche segnalato la forte crescita del credito privato nel settore in USA, pari al 40% del mercato, contro solo il 9% in Europa.

PERFORMANCE, ESG E DEMOCRATIZZAZIONE

Tim Creed, Head of Private Equity Investments di Schroders Capital ha messo in evidenza tre fattori chiave: performance, ESG e accesso degli investitori al private equity, vale a dire democratizzazione, sottolineando l’importanza del concetto di proprietà attiva. Creed indica in healthcare e tech i settori dominanti, ma anche l’ESG, diventato core per il private equity, un’industria che si sta evolvendo sul percorso della maggior accessibilità con la crescita di veicoli più liquidi con finestre di ingresso e uscita trimestrali o addirittura mensili e con fondi semi-liquidi come gli investment trust. Sono soluzioni che funzionano molto bene sia per l’investitore retail che per istituzionali come fondi pensione, ha spiegato Creed.

INFRASTRUTTURE, OPPORTUNITÀ NEL MID-MARKET

Chantale Pelletier, Global Head of Infrastructure di Schroders Capital, ha sottolineato che le opportunità più interessanti sono nella transizione energetica, la digitalizzazione e le infrastrutture essenziali, segnalando anche la maggior attrattività di operazioni di taglia media rispetto ai mega-deal, sia in termini di valutazione che di allocazione del capitale. L’investimento in infrastrutture va collocato nei megatrend della rivoluzione sostenibile, guardando in particolare ai sotto-settori, come lo stoccaggio di energia. Secondo Pelletier molte opportunità sono racchiuse nel mid-market, meno affollato e competitivo, dove il capitale privato può giocare ruolo chiave.

SOFISTICATE SOLUZIONI DI INVESTIMENTO

Maria Teresa Zappia, Chief Impact and Blended Finance Officer, Deputy CEO, BlueOrchard ha segnalato che anche il filone della sostenibilità apre opportunità di democratizzazione e diversificazione, con la possibilità di integrare sostenibilità e impatto. Zappia ha rilevato che negli ultimi 6 mesi sono state create soluzioni di investimento in clima e impatto sociale, lavorando anche con investitori istituzionali, in un approccio proattivo e non reattivo. A fronte di una domanda crescente di investitori globali per sofisticate soluzioni di investimento focalizzate sul clima, Schroders sempre più adotta un approccio proattivo, lavorando alla creazione insieme ai clienti di mandati e strategie su misura con ambiziosi obiettivi di impatto.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA