Asset per diversificare

Agribusiness come nuova frontiera degli investimenti

Family office, fondi pensione e fondi di private equity hanno scoperto questo asset per diversificare i portafogli. Cbre: in Italia operazioni legate alla terra per 4,8 miliardi

di Paola Jadeluca 8 Marzo 2022 08:35

Non è stato reso noto il nome, ma è un family office internazionale ad aver acquisito nei giorni scorsi Castiglion del Bosco, una delle più grandi e storiche tenute di Montalcino, patria del Brunello, di proprietà di Massimo Ferragamo e di sua moglie Chiara dal 2003. Un'operazione finanziaria da oltre 300 milioni che segue di qualche settimana un altro deal: l’acquisizione del 100% di Cantina di Montalcino da parte di Prosit, realtà in portafoglio a Made in Italy Fund, fondo di private equity promosso e gestito da Quadrivio & Pambianco. Due casi eclatanti di un trend finanziario, tanto più attuale nello scenario globale: l’agricoltura è la nuova frontiera degli investimenti.

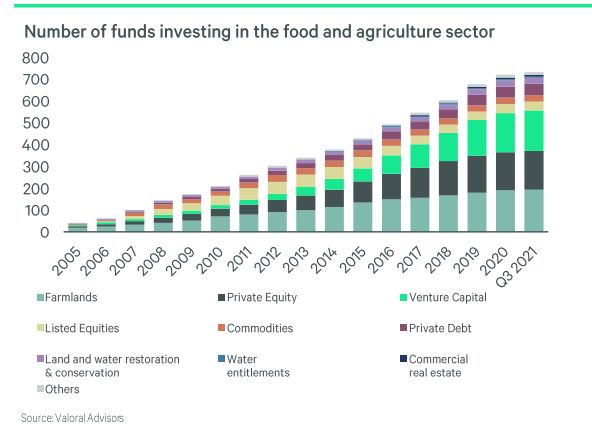

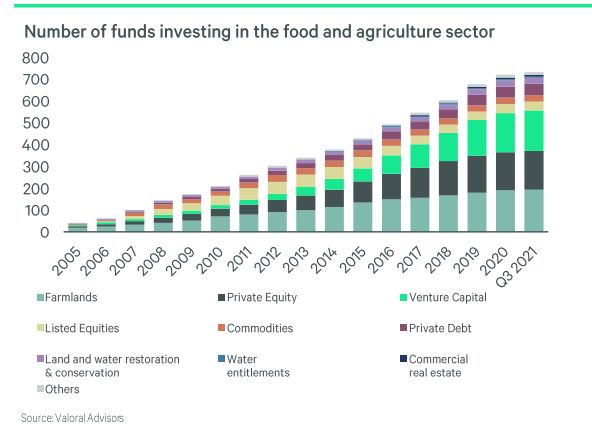

Family office, fondi pensione, fondi di private equity e altri investitori professionali, caratterizzati da logiche di di lungo periodo e forti esigenze di diversificazione, hanno puntato i riflettori su questo asset fortemente legato alla Terra. “Negli ultimi dieci anni, dopo la crisi finanziaria, si è acceso l’interesse verso asset reali e molti investitori si erano indirizzati sul Food & Wine, considerato l’elevata qualità e l’alta reputazione del Made in Italy anche in questo settore, che rappresenta una delle principali voci dell’export del nostro Paese trainata da brand di fama mondiale. Ora l’interesse si è spostato anche a monte della filiera”, racconta Stefano Baldi, Associate Director Agribusiness Investment Properties Italy di Cbre, la più grande società al mondo di servizi commerciali e investimenti per il real estate. Stefano Baldi è co-autore di un report appena pubblicato “Agribusiness in Italy 2022” dal quale risulta che nel 2020 in Italia si sono registrate transizioni in patrimoni legati alla terra per un valore di 4,8 miliardi di euro.

L’agribusiness è nel mirino anche dell’Aifo, associazione italiana family officer, che ha dedicato uno dei tradizionali appuntamenti di analisi sul mercato proprio a questo asset. “Non è un invito ad investire, è solo una opportunità per analizzare aree di diversificazione”, raccona Patrizia Misciattelli delle Ripe, presidente Aifo, “I family office hanno il grande privilegio di orizzonti temporali molto lunghi, dunque possono e devono dedicare porzioni di asset allocation agli alternativi”, spiega Misciattelli delle Ripe.

Saltano le Ipo, gli indici azionari scendono e salgono, la pandemia prima la guerra oggi offrono scenari di grande incertezza. Si è aperta dunque la caccia a beni rifugio, e uno di questi è anche l’agribusiness: “Si tratta di un settore solido, anticiclico, che consente di diversificare il portafoglio degli asset e con i suoi fondamentali e si sta rivelando un attrattivo risk-return investimento”, racconta Baldi.

Il report Cbre evidenzia i quattro fondamentali chiave di questo asset. Uno: è raro trovare un settore come questo capace di combinare forti ritorni con un buon cash flow di lungo termine, con una bassa correlazione ai cicli economici e una copertura dall’inflazione. Due: si stima un incremento della richiesta di produzione alimentare del 60%-70% per far fronte alla richiesta della popolazione entro il 2050 raggiungerà quota 9 miliardi di persone. Tre: è un settore con un ampio raggio di sostenibilità, dove la richiesta di cibo sano e biologico si è impennata. Quattro: i sussidi, altro fattore da non sottovalutare. I Pac, Politica Agricola Comune viaggiano intorno ai 55 miliardi di euro all’anno: circa 5 miliardi all’anno per l’Italia che possono arrivare a circa 7 se si considerano i co-finanziamenti nazionali dei fondi destinati allo sviluppo rurale.

Immensi pascoli di lana merino per il brand del lusso in Australia, distese e distese di coltivazioni di cotone per l’alto di gamma in Usa. l modelli di business americano e australiano sono diversi da quelli italiani. In Usa, Australia e Sud America i ritorni arrivano al 15% . Il nostro Paese ha una proprietà agricola frammentata. Ma ha grandi potenzialità. Olio extra vergine d’oliva, vino, frutta fresca, ortaggi, formaggi, carne: il Made in Italy a tavola è un patrimonio enorme. “Il panorama italiano offre molti trophy asset e nicchie di grande valore – spiega Stefano Baldi – che stanno performando bene sui mercati anche internazionali. Molte regioni, soprattutto al Sud, non hanno ancora espresso tutto il loro valore e la combinazione di sinergie, buoni prezzi, clima mediterraneo e suolo fertile fanno del nostro un territorio perfetto per un investimento greenfield”.

Trophy asset da una parte, come Castiglion del Bosco, per investitori più sofisticati. Dall’altra agricoltura superintensiva per fondi in cerca di stabilità e diversificazione. Il termine superintensivo e l’ampio grado di meccanizzazione sono adatti a uliveti, mandorleti, noccioleti, noceti. Kiwi, avocado, melograno, mango sono invece colture molto interessanti per i potenziali rendimenti e per la crescente domanda di mercato ma oggi ancora relativamente poco meccanizzate rispetto alle altre colture. Economie di scala, fusioni e aggregazioni non rendono il business meno sostenibile. Anzi. Capitali freschi consentono investimenti su tecnologie d’avanguardia – droni, satelliti, intelligenza artificiale - che rendono più “green” l’intera filiera. In Italia si stimano ritorni al 4-5% al netto dell’inflazione, e un capital gain: “La terra difficilmente si svaluta – spiega Baldi - anzi, chi effettua investimenti in infrastrutture e miglioramenti fondiari può ottenere un incremento del valore a fine periodo”.

A 30 chilometri dalla capitale e a 60 dal porto di Civitavecchia, confina con le piste dell’aeroporto di Fiumicino la Maccarese Spa, seconda azienda agricola italiana per estensione dopo le Bonifiche Ferraresi. È di proprietà di Edizione Holding della famiglia Benetton, socio anche di Adr, la società di gestione dello scalo della Capitale. La parola d’ordine è diventata diversificazione. L’azienda dipende oggi dal latte che vale il 60% del fatturato, quota che scenderà al 45% mentre saliranno i prodotti della campagna. Già 120 ettari di un nuovo mandorleto superintensivo sono stati avviati e arriveranno tra un anno a 160 ettari, e sarà il mandorleto più grande d’Italia. Poi, proprio da poco, è partito l’allestimento di un nuovo oliveto, dove saranno inseriti anche pannelli solari secondo i nuovi dettami dell’agrovoltaico.

Maccarese è uno dei top investitori dell’Agribusiness. Un altro è Genagricola, del gruppo Generali, 170 anni di storia, tra le più estese realtà agricole italiane, con 25 aziende agroalimentari. Gruppi che hanno precorso i tempi, creduto sempre in questo business e che ora danno battaglia con piani di integrazione verticale, robotizzazione e alta sostenibilità ambientale.

La finanza con i piedi per terra viaggia a bassa volatilità e con la protezione del capitale basato su un asset fisico reale. “Un asset che consente la decorrelazione dai mercati finanziari e permette attenzione all’economia reale - spiega Patrizia Misciattelli delle Ripe – e per patrimoni che hanno una vista molto lunga, multigenerazionale, questo asset consente attese di rendimenti in grado di proteggere nel lungo periodo i patrimoni ma consente anche di supportare considerazioni di impatto sociale”.

Aggregazioni e acquisizioni tra imprenditori sono una strada seguita da diverse realtà di punta, così come molte cooperative più all’avanguardia. Poi c’è la strada dei grandi investitori, capitali pazienti che seguono i ritmi e tempi della terra. Tra i primi fondi alternativi a muoversi su questo fronte IdeaAgro, di DeA Capital Alternative Funds, controllata al 100% da DeA Capital(quotata in Borsa), la piattaforma indipendente dell’Alternative Asset Management, con attività di investimento nel Real Estate, Private Equity e NPL. DeA Capital Alternative Funds ha 15 miliardi di asset in gestione, 65 fondi gestiti e 400 investitori. IdeaAgro ha in portafoglio, per citarne alcune, Inghino, società specializzata in lavorazione e commercializzazione di Castagne e Frutta Surgelata; il gruppo Tarulli, uva da tavola e la Società agricola Agro Noce.

INVESTITORI PROFESSIONALI

Family office, fondi pensione, fondi di private equity e altri investitori professionali, caratterizzati da logiche di di lungo periodo e forti esigenze di diversificazione, hanno puntato i riflettori su questo asset fortemente legato alla Terra. “Negli ultimi dieci anni, dopo la crisi finanziaria, si è acceso l’interesse verso asset reali e molti investitori si erano indirizzati sul Food & Wine, considerato l’elevata qualità e l’alta reputazione del Made in Italy anche in questo settore, che rappresenta una delle principali voci dell’export del nostro Paese trainata da brand di fama mondiale. Ora l’interesse si è spostato anche a monte della filiera”, racconta Stefano Baldi, Associate Director Agribusiness Investment Properties Italy di Cbre, la più grande società al mondo di servizi commerciali e investimenti per il real estate. Stefano Baldi è co-autore di un report appena pubblicato “Agribusiness in Italy 2022” dal quale risulta che nel 2020 in Italia si sono registrate transizioni in patrimoni legati alla terra per un valore di 4,8 miliardi di euro.

FAMILY OFFICE

L’agribusiness è nel mirino anche dell’Aifo, associazione italiana family officer, che ha dedicato uno dei tradizionali appuntamenti di analisi sul mercato proprio a questo asset. “Non è un invito ad investire, è solo una opportunità per analizzare aree di diversificazione”, raccona Patrizia Misciattelli delle Ripe, presidente Aifo, “I family office hanno il grande privilegio di orizzonti temporali molto lunghi, dunque possono e devono dedicare porzioni di asset allocation agli alternativi”, spiega Misciattelli delle Ripe.

FAMILY OFFICESETTORE SOLIDO, ANTICICLICO E A BASSA VOLATILITÀ

Saltano le Ipo, gli indici azionari scendono e salgono, la pandemia prima la guerra oggi offrono scenari di grande incertezza. Si è aperta dunque la caccia a beni rifugio, e uno di questi è anche l’agribusiness: “Si tratta di un settore solido, anticiclico, che consente di diversificare il portafoglio degli asset e con i suoi fondamentali e si sta rivelando un attrattivo risk-return investimento”, racconta Baldi.

I QUATTRO FONDAMENTALI CHIAVE

Il report Cbre evidenzia i quattro fondamentali chiave di questo asset. Uno: è raro trovare un settore come questo capace di combinare forti ritorni con un buon cash flow di lungo termine, con una bassa correlazione ai cicli economici e una copertura dall’inflazione. Due: si stima un incremento della richiesta di produzione alimentare del 60%-70% per far fronte alla richiesta della popolazione entro il 2050 raggiungerà quota 9 miliardi di persone. Tre: è un settore con un ampio raggio di sostenibilità, dove la richiesta di cibo sano e biologico si è impennata. Quattro: i sussidi, altro fattore da non sottovalutare. I Pac, Politica Agricola Comune viaggiano intorno ai 55 miliardi di euro all’anno: circa 5 miliardi all’anno per l’Italia che possono arrivare a circa 7 se si considerano i co-finanziamenti nazionali dei fondi destinati allo sviluppo rurale.

DALL’AUSTRALIA AL SUD EUROPA

Immensi pascoli di lana merino per il brand del lusso in Australia, distese e distese di coltivazioni di cotone per l’alto di gamma in Usa. l modelli di business americano e australiano sono diversi da quelli italiani. In Usa, Australia e Sud America i ritorni arrivano al 15% . Il nostro Paese ha una proprietà agricola frammentata. Ma ha grandi potenzialità. Olio extra vergine d’oliva, vino, frutta fresca, ortaggi, formaggi, carne: il Made in Italy a tavola è un patrimonio enorme. “Il panorama italiano offre molti trophy asset e nicchie di grande valore – spiega Stefano Baldi – che stanno performando bene sui mercati anche internazionali. Molte regioni, soprattutto al Sud, non hanno ancora espresso tutto il loro valore e la combinazione di sinergie, buoni prezzi, clima mediterraneo e suolo fertile fanno del nostro un territorio perfetto per un investimento greenfield”.

DIVERSE VIE DI INVESTIMENTO

Trophy asset da una parte, come Castiglion del Bosco, per investitori più sofisticati. Dall’altra agricoltura superintensiva per fondi in cerca di stabilità e diversificazione. Il termine superintensivo e l’ampio grado di meccanizzazione sono adatti a uliveti, mandorleti, noccioleti, noceti. Kiwi, avocado, melograno, mango sono invece colture molto interessanti per i potenziali rendimenti e per la crescente domanda di mercato ma oggi ancora relativamente poco meccanizzate rispetto alle altre colture. Economie di scala, fusioni e aggregazioni non rendono il business meno sostenibile. Anzi. Capitali freschi consentono investimenti su tecnologie d’avanguardia – droni, satelliti, intelligenza artificiale - che rendono più “green” l’intera filiera. In Italia si stimano ritorni al 4-5% al netto dell’inflazione, e un capital gain: “La terra difficilmente si svaluta – spiega Baldi - anzi, chi effettua investimenti in infrastrutture e miglioramenti fondiari può ottenere un incremento del valore a fine periodo”.

INVESTITORI STORICI

A 30 chilometri dalla capitale e a 60 dal porto di Civitavecchia, confina con le piste dell’aeroporto di Fiumicino la Maccarese Spa, seconda azienda agricola italiana per estensione dopo le Bonifiche Ferraresi. È di proprietà di Edizione Holding della famiglia Benetton, socio anche di Adr, la società di gestione dello scalo della Capitale. La parola d’ordine è diventata diversificazione. L’azienda dipende oggi dal latte che vale il 60% del fatturato, quota che scenderà al 45% mentre saliranno i prodotti della campagna. Già 120 ettari di un nuovo mandorleto superintensivo sono stati avviati e arriveranno tra un anno a 160 ettari, e sarà il mandorleto più grande d’Italia. Poi, proprio da poco, è partito l’allestimento di un nuovo oliveto, dove saranno inseriti anche pannelli solari secondo i nuovi dettami dell’agrovoltaico.

TOP INVESTITORE

Maccarese è uno dei top investitori dell’Agribusiness. Un altro è Genagricola, del gruppo Generali, 170 anni di storia, tra le più estese realtà agricole italiane, con 25 aziende agroalimentari. Gruppi che hanno precorso i tempi, creduto sempre in questo business e che ora danno battaglia con piani di integrazione verticale, robotizzazione e alta sostenibilità ambientale.

LA FINANZA CON I PIEDI PER TERRA PER DIVERSE GENERAZIONI

La finanza con i piedi per terra viaggia a bassa volatilità e con la protezione del capitale basato su un asset fisico reale. “Un asset che consente la decorrelazione dai mercati finanziari e permette attenzione all’economia reale - spiega Patrizia Misciattelli delle Ripe – e per patrimoni che hanno una vista molto lunga, multigenerazionale, questo asset consente attese di rendimenti in grado di proteggere nel lungo periodo i patrimoni ma consente anche di supportare considerazioni di impatto sociale”.

I FONDI “PAZIENTI”

Aggregazioni e acquisizioni tra imprenditori sono una strada seguita da diverse realtà di punta, così come molte cooperative più all’avanguardia. Poi c’è la strada dei grandi investitori, capitali pazienti che seguono i ritmi e tempi della terra. Tra i primi fondi alternativi a muoversi su questo fronte IdeaAgro, di DeA Capital Alternative Funds, controllata al 100% da DeA Capital(quotata in Borsa), la piattaforma indipendente dell’Alternative Asset Management, con attività di investimento nel Real Estate, Private Equity e NPL. DeA Capital Alternative Funds ha 15 miliardi di asset in gestione, 65 fondi gestiti e 400 investitori. IdeaAgro ha in portafoglio, per citarne alcune, Inghino, società specializzata in lavorazione e commercializzazione di Castagne e Frutta Surgelata; il gruppo Tarulli, uva da tavola e la Società agricola Agro Noce.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA