Soluzioni nel reddito fisso

T. Rowe Price Dynamic Global Bond, una diversa soluzione nel reddito fisso

In un contesto sempre più sfidante, questa strategia di T.Rowe Price si propone di generare performance positive, anche quando i tassi di interesse salgono, agendo sui diversi segmenti obbligazionari

di Leo Campagna 9 Marzo 2022 10:41

Il contesto di fondo del 2022 per gli investitori obbligazionari è sempre più sfidante. L’inflazione si sta dimostrando tutt’altro che transitoria e spinge le banche centrali, in particolare, e la Federal Reserve statunitense, a virare su una politica monetaria più restrittiva che drena liquidità dai mercati. Le incertezze sono ulteriormente aumentate con l’invasione russa dell’Ucraina, che pone seri interrogativi sulle prospettive di crescita europee e mondiali.

“Nonostante il rialzo dei rendimenti, in generale le valutazioni nel reddito fisso appaiono poco attraenti e mettono in discussione i ritorni ricavabili dai portafogli obbligazionari classici. In quest’ottica riteniamo che la soluzione passi per una strategia gestita in modo attivo capace di generare performance positive agendo sui diversi segmenti di rischio, compreso quando i tassi di interesse salgono” tiene a precisare Amanda Stitt, Global Fixed Income Portfolio Specialist T. Rowe Price.

Caratteristiche riscontrabili nella strategia adottata dal comparto T. Rowe Price Dynamic Global Bond. Si tratta di un fondo gestito in modo attivo che persegue un rendimento regolare attraverso i flussi di reddito e le plusvalenze. Si propone di generare performance ripetibili grazie alla diversificazione geografica e di mercato, ma con un rigoroso controllo del rischio per governare la volatilità e mantenerla simile a quella di un investimento obbligazionario classico.

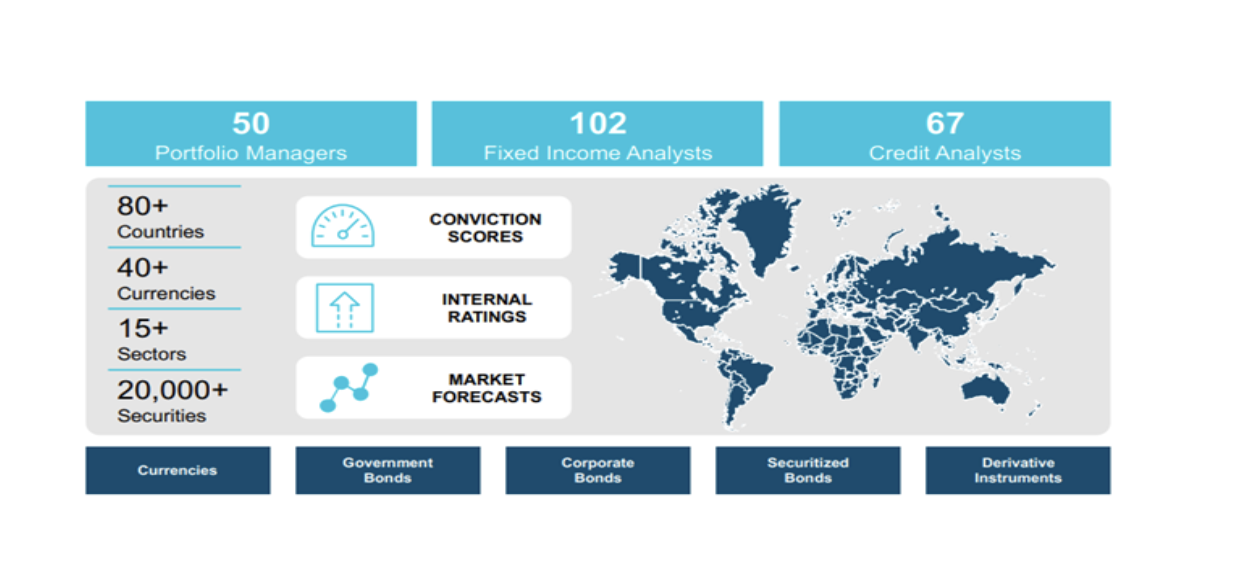

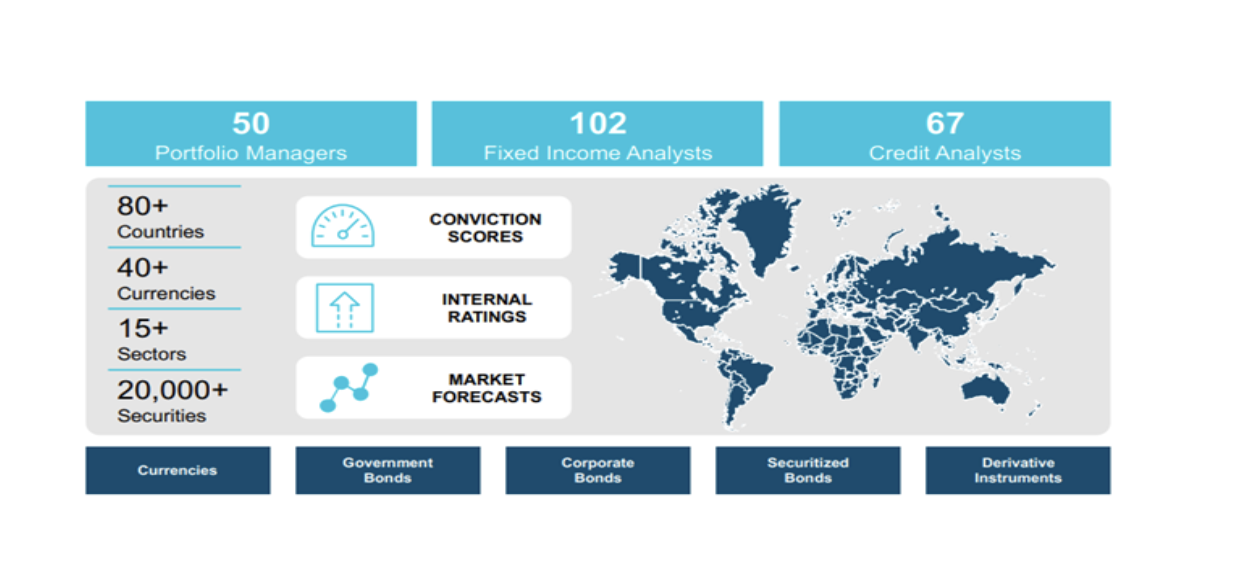

Il team di gestione si concentra sul rischio di ribasso derivante da un potenziale aumento dei tassi di interesse, adottando una gestione tattica tramite la selezione dei Paesi e il profilo di duration, ovvero la scadenza media dei titoli in portafoglio che determina la sensibilità dell’investimento alla variazione dei tassi. Il team si avvale di un rigoroso processo di investimento che caratterizza l’ampia piattaforma obbligazionaria di T. Rowe Price, composta, al 31 dicembre 2021, da 50 portfolio manager, 102 analisti obbligazionari e 67 specialisti del credito che esaminano oltre 20 mila emissioni a reddito fisso di oltre 80 Paesi, più di 40 diverse valute e 15 differenti settori. Tutto questo permette di costruire un portafoglio capace di evidenziare una limitata correlazione con i mercati rischiosi durante i periodi di avversione al rischio preservando il valore dell’investimento nei momenti di correzione dei listini.

Una piattaforma estesa nel reddito fisso

(dati al 31/12/2021)

Per raggiungere e preservare nel tempo questo traguardo, il portafoglio implementa un approccio incentrato sull'equilibrio articolato in tre componenti. La prima delle quali si propone di fornire rendimenti stabili tramite esposizioni ad alta convinzione con un forte potenziale per plusvalenze o con caratteristiche di alto flusso di reddito. Un’altra porzione del portafoglio è quella che incorpora un piccolo ma costante potenziale di guadagno e basso profilo di rischio meno influenzato da uno scenario di avversione al rischio. Infine, troviamo le esposizioni con caratteristiche difensive che, in un ambiente ‘rialzista’ per il mercato obbligazionario tradizionale, difficilmente produce ritorni ma che apporta benefici in uno scenario di avversione al rischio.

La gestione attiva della duration gioca un ruolo fondamentale per capitalizzare le opportunità durante le fasi di ribasso dei tassi di interesse e per limitare gli impatti nei periodi di politiche monetarie restrittive. Allo stesso modo è importante l'allocazione della valuta che spazia dall’area del dollaro USA a blocco europeo, dalle divise asiatiche alle monete dei mercati emergenti.

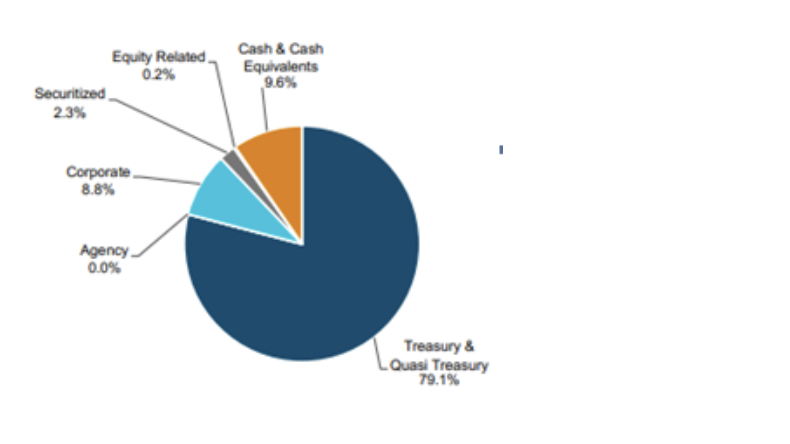

Una caratteristica peculiare della strategia T. Rowe Price Dynamic Global Bond è la ricerca dell’alpha (extra rendimento) nel credito e non del beta. In altre parole, tramite una accurata ricerca interna, il team di gestione mira a generare reddito puntando su posizioni o long (rialziste) o short (ribassiste) su titoli governativi, garantiti da mutui, corporate investment grade, high yield, debito emergente.

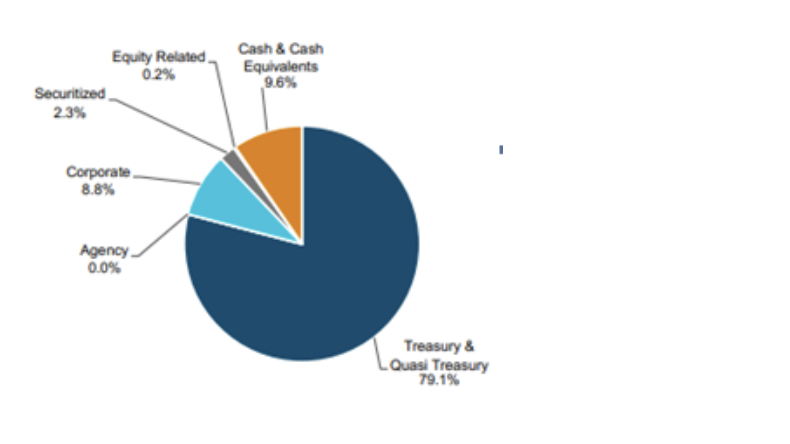

Esempio di ripartizione del portafoglio del T. Rowe Price Dynamic Global Bond

(dati al 31/12/2021)

UNA DIVERSA SOLUZIONE NEL REDDITO FISSO

“Nonostante il rialzo dei rendimenti, in generale le valutazioni nel reddito fisso appaiono poco attraenti e mettono in discussione i ritorni ricavabili dai portafogli obbligazionari classici. In quest’ottica riteniamo che la soluzione passi per una strategia gestita in modo attivo capace di generare performance positive agendo sui diversi segmenti di rischio, compreso quando i tassi di interesse salgono” tiene a precisare Amanda Stitt, Global Fixed Income Portfolio Specialist T. Rowe Price.

LA STRATEGIA DEL COMPARTO T. ROWE PRICE DYNAMIC GLOBAL BOND

Caratteristiche riscontrabili nella strategia adottata dal comparto T. Rowe Price Dynamic Global Bond. Si tratta di un fondo gestito in modo attivo che persegue un rendimento regolare attraverso i flussi di reddito e le plusvalenze. Si propone di generare performance ripetibili grazie alla diversificazione geografica e di mercato, ma con un rigoroso controllo del rischio per governare la volatilità e mantenerla simile a quella di un investimento obbligazionario classico.

UN RIGOROSO PROCESSO DI INVESTIMENTO

Il team di gestione si concentra sul rischio di ribasso derivante da un potenziale aumento dei tassi di interesse, adottando una gestione tattica tramite la selezione dei Paesi e il profilo di duration, ovvero la scadenza media dei titoli in portafoglio che determina la sensibilità dell’investimento alla variazione dei tassi. Il team si avvale di un rigoroso processo di investimento che caratterizza l’ampia piattaforma obbligazionaria di T. Rowe Price, composta, al 31 dicembre 2021, da 50 portfolio manager, 102 analisti obbligazionari e 67 specialisti del credito che esaminano oltre 20 mila emissioni a reddito fisso di oltre 80 Paesi, più di 40 diverse valute e 15 differenti settori. Tutto questo permette di costruire un portafoglio capace di evidenziare una limitata correlazione con i mercati rischiosi durante i periodi di avversione al rischio preservando il valore dell’investimento nei momenti di correzione dei listini.

Una piattaforma estesa nel reddito fisso

(dati al 31/12/2021)

TRE COMPONENTI DI PORTAFOGLIO

Per raggiungere e preservare nel tempo questo traguardo, il portafoglio implementa un approccio incentrato sull'equilibrio articolato in tre componenti. La prima delle quali si propone di fornire rendimenti stabili tramite esposizioni ad alta convinzione con un forte potenziale per plusvalenze o con caratteristiche di alto flusso di reddito. Un’altra porzione del portafoglio è quella che incorpora un piccolo ma costante potenziale di guadagno e basso profilo di rischio meno influenzato da uno scenario di avversione al rischio. Infine, troviamo le esposizioni con caratteristiche difensive che, in un ambiente ‘rialzista’ per il mercato obbligazionario tradizionale, difficilmente produce ritorni ma che apporta benefici in uno scenario di avversione al rischio.

LA GESTIONE ATTIVA DELLA DURATION

La gestione attiva della duration gioca un ruolo fondamentale per capitalizzare le opportunità durante le fasi di ribasso dei tassi di interesse e per limitare gli impatti nei periodi di politiche monetarie restrittive. Allo stesso modo è importante l'allocazione della valuta che spazia dall’area del dollaro USA a blocco europeo, dalle divise asiatiche alle monete dei mercati emergenti.

LA RICERCA DI ALPHA NEL CREDITO

Una caratteristica peculiare della strategia T. Rowe Price Dynamic Global Bond è la ricerca dell’alpha (extra rendimento) nel credito e non del beta. In altre parole, tramite una accurata ricerca interna, il team di gestione mira a generare reddito puntando su posizioni o long (rialziste) o short (ribassiste) su titoli governativi, garantiti da mutui, corporate investment grade, high yield, debito emergente.

Esempio di ripartizione del portafoglio del T. Rowe Price Dynamic Global Bond

(dati al 31/12/2021)

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA