Imprese e mercati

Record di emissioni per i Minibond

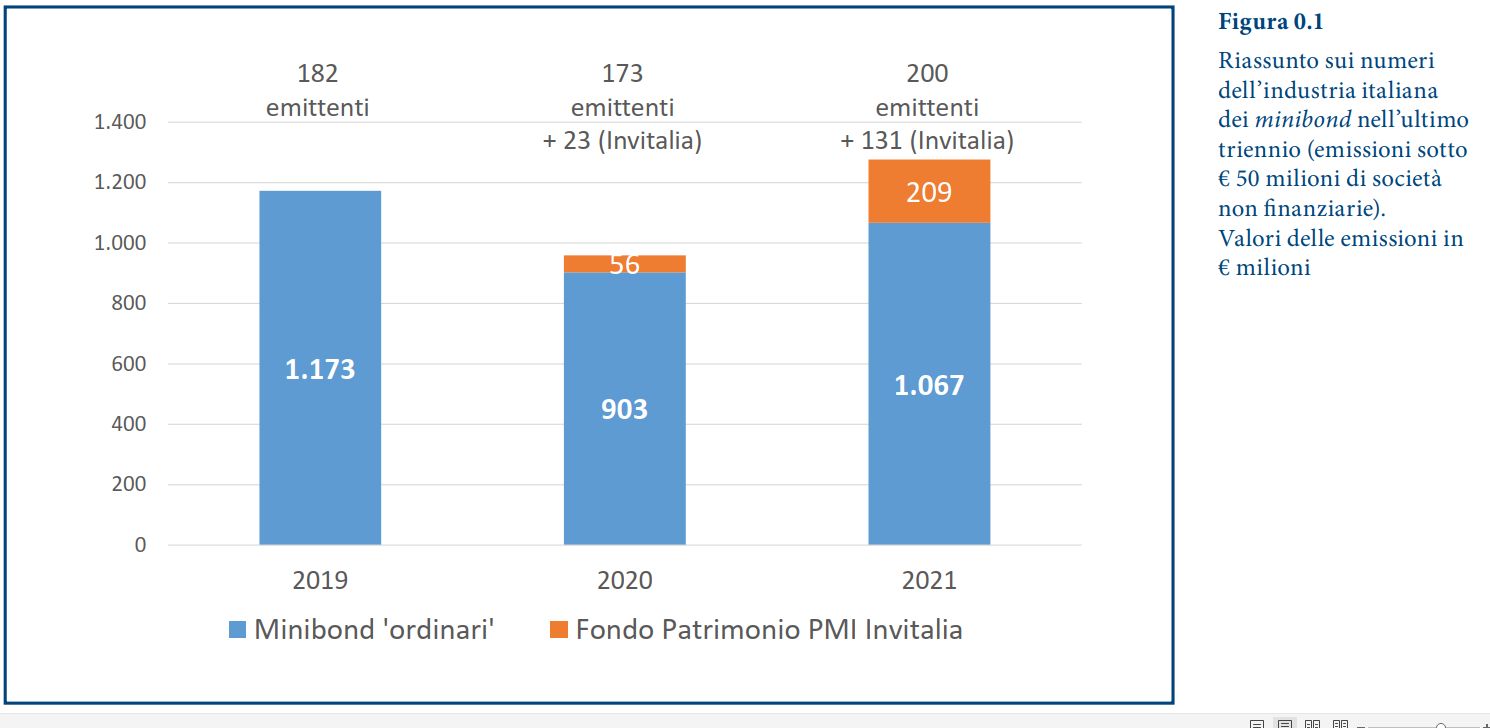

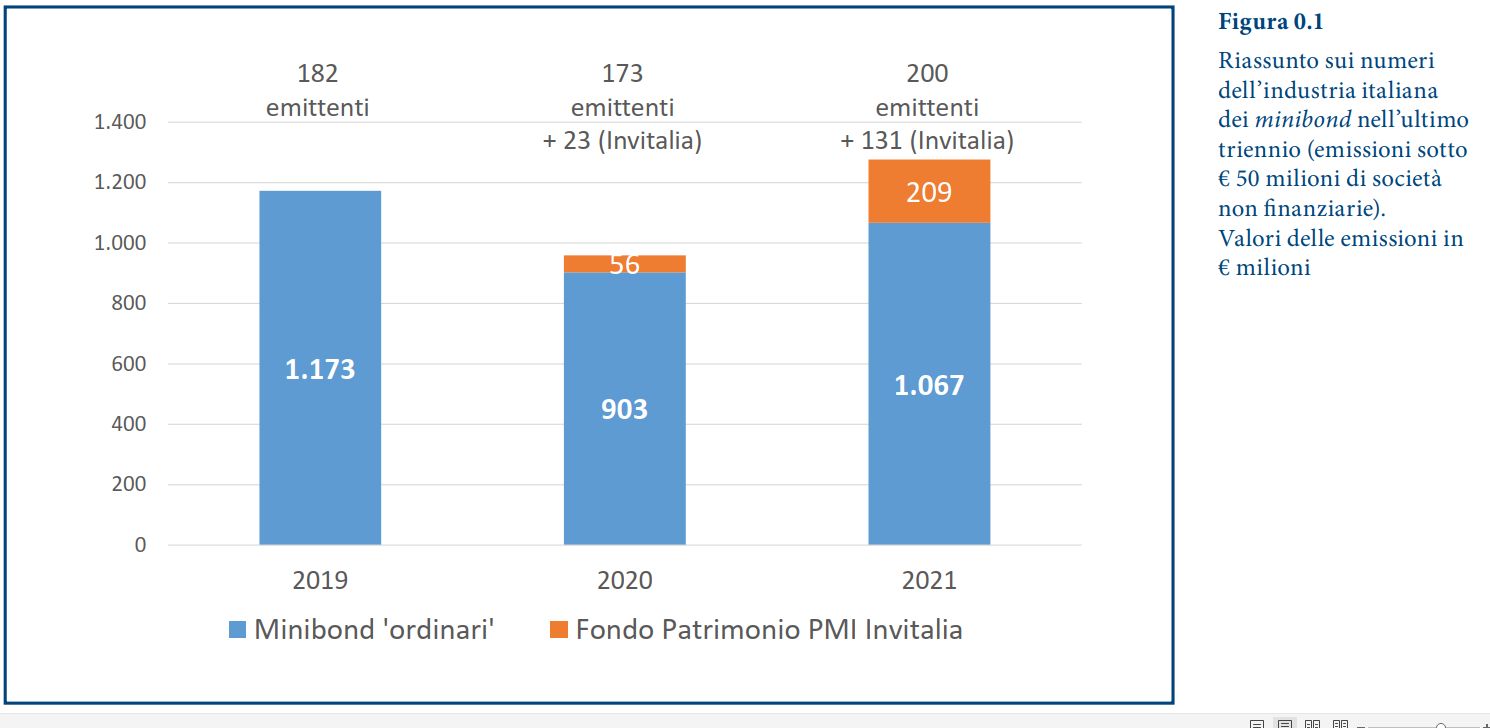

Nel 2021 sono state registrate 200 emissioni per un controvalore di un miliardo, anche una squadra di serie A ha fatto ricorso ai Minibond per cercare finanziamenti sul mercato

di Paola Jadeluca 30 Marzo 2022 08:30

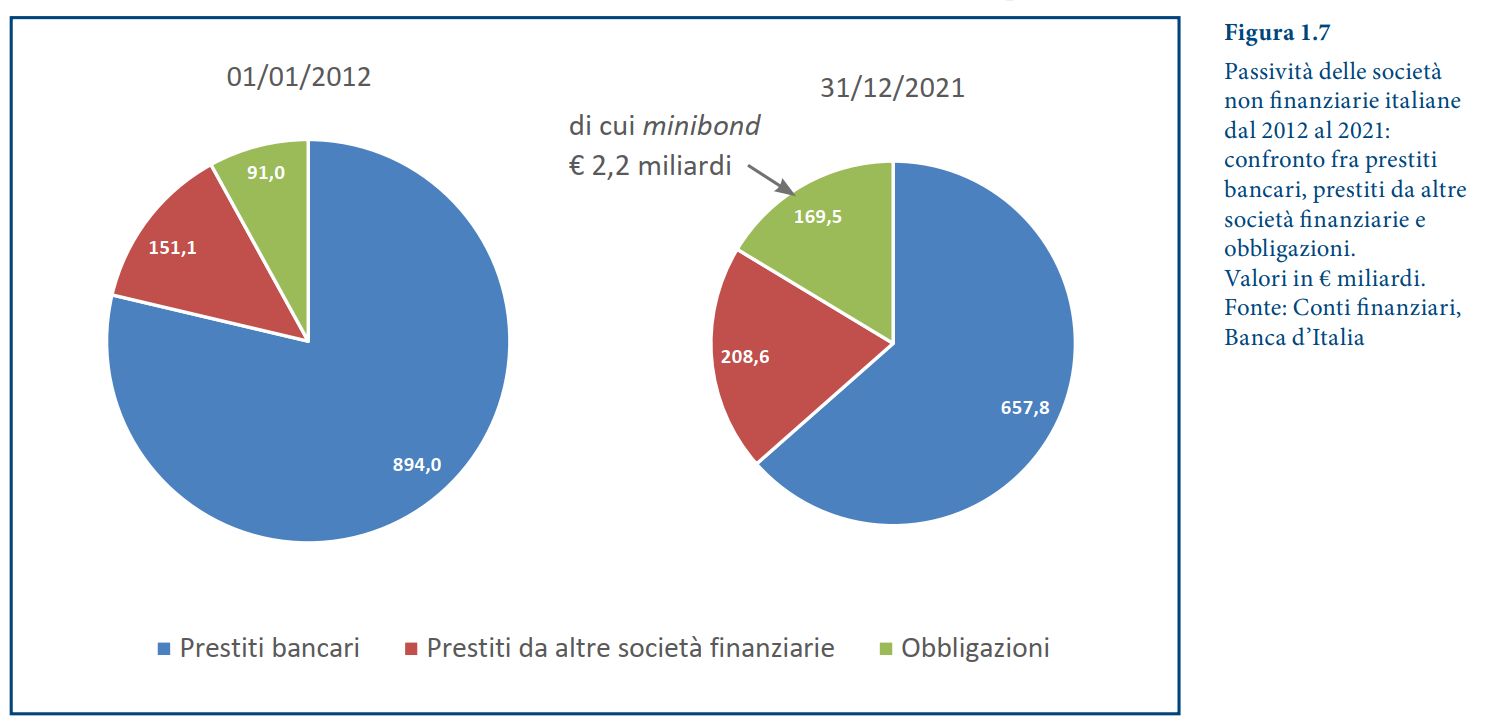

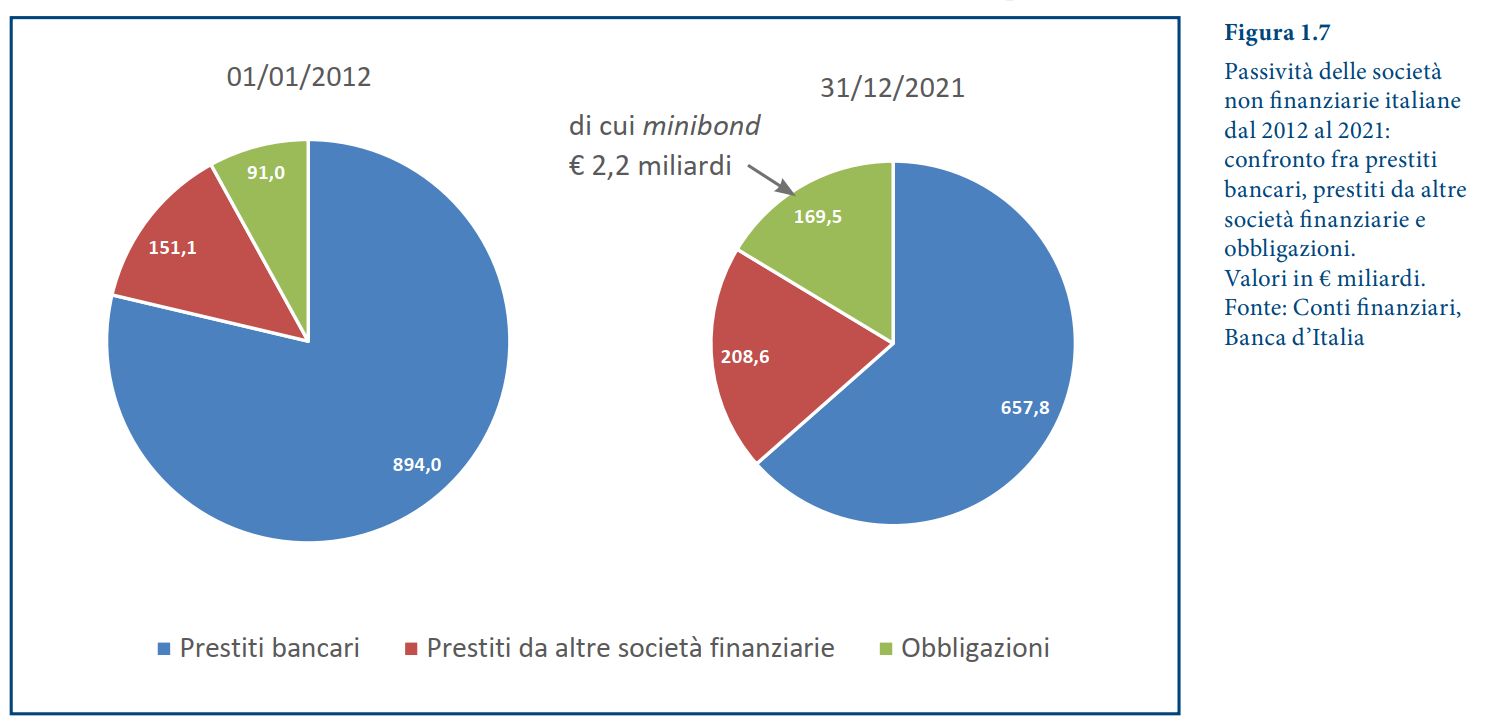

C’è anche una squadra di calcio di serie A, l’Udinese, tra le società che lo scorso anno hanno fatto leva sui Minibond per finanziarsi. Il 2021 è stato un anno record per questi strumenti pensati soprattutto per le piccole e medie imprese a caccia di liquidità, che possono emettere obbligazioni o titoli di debito per attingere risorse dal mercato. Un canale alternativo al tradizionale credito bancario, nato dopo la crisi del 2008 e che oggi, con l’impatto del Covid e ora con l’impennata di materie prime ed energia sta facendo registrare un grande dinamismo.

Nel 2021 sono state registrate 219 emissioni da 200 emittenti, per un controvalore di oltre 1 miliardo di euro, secondo quanto rilevato dall’Osservatorio Minibond della School of Management del Politecnico di Milano, diretto da Giancarlo Giudici, che ogni anno scatta la fotografia di questo mercato.

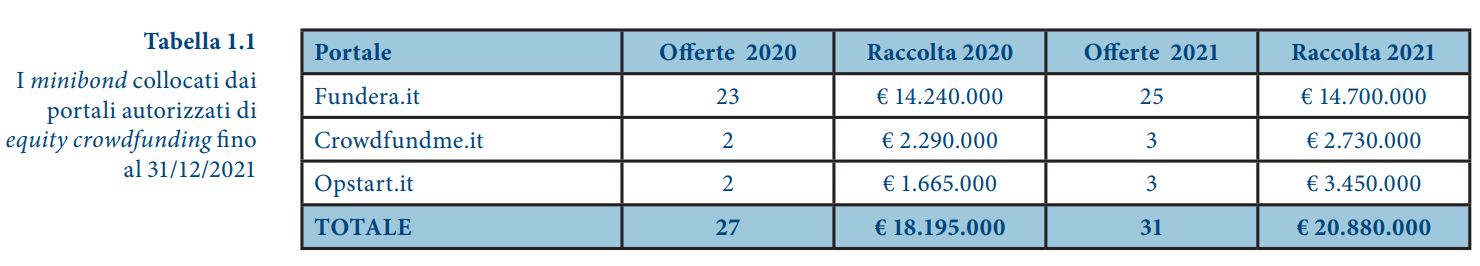

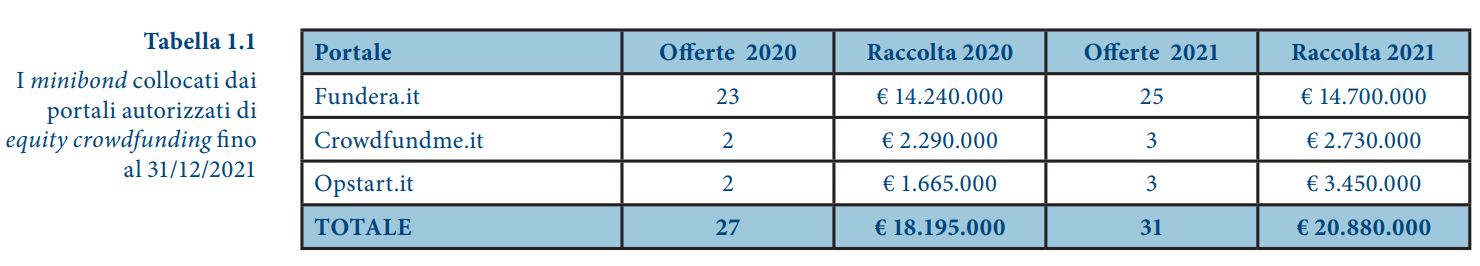

Facili da emettere e relativamente poco costosi, i Minibond hanno beneficiato anche della nuova disciplina dei Pir alternativi e del nuovo Regolamento della Consob, che implementa la possibilità per i portali autorizzati di crowdfunding di collocare Minibond a determinati investitori, in qualche caso anche retail. Novità anche da Piazza Affari, che nel 2019 ha dato vita all'ExtraMot Pro3 di Borsa Italiana, pensato per la quotazione sul mercato obbligazionario di titoli inferiori ai 50 milioni di euro, il tetto appunto dei Minibond.

Tra le case history spicca Commerciale Tubi Acciaio SpA, un gruppo nato a Grugliasco (TO) nel 1959, che oggi ha diverse sedi in Italia e nel mondo, fornitore di tubi in acciaio inossidabile, acciaio legato e acciaio al carbonio, con un volume d’affari di circa 180 milioni di euro. Nel 2021 la società ha raccolto 500.000 euro con un Minibond Short Term Revolving quotato su ExtraMot Pro3, scadenza 1 anno e cedola 4%. C’è poi la milanese Nordfluid Spa, distribuisce componenti oleodinamici e Fluid Conveyance, fra i più importanti marchi a livello mondiale, con più di 135 dipendenti e valore della produzione a oltre 44 milioni di euro. Nel 2021 Nordfluid ha emesso un Minibond, sottoscritto da Mediocredito Trentino-Alto Adige, importo 2 milioni di euro, scadenza 5 anni e cedola al 2,25%, supportato dalla garanzia del Fondo Europeo per

gli Investimenti.

Uno degli emittenti posto in evidenza dal Polimi è Biogas Green Srl, del gruppo Anaergia, costituito per realizzare un impianto di biogas dalla trasformazioni degli scarti di macelleria a Oristano, Sardegna. Una parte consistente del progetto è stata finanziata con l’emissione di due Minibond, quotati su ExtraMot Pro3 nel segmento Infrastructure Green, per un importo di 11,35 milioni di euro, suddivisi ciascuno in due tranche senior e junior (con tassi rispettivamente variabili e fissi. E’ uno degli emblemi della nuova famiglia dei Minibond green, in espansione sulla scia del boom della finanza sostenibile. Praticamente inesistenti fino al 2018, nel 2021 ne sono stati collocati ben 14, per un controvalore di 77,85 milioni di euro.

I principali investitori di Minibond sono le banche e in percentuale crescente i fondi di private debt, che stanno diventando il nuovo catalizzatore. Una delle criticità di questo mercato è la taglia spesso piccola delle emissioni che non le rende attraenti per gli investitori stranieri e i fondi, che prediligono ticket di un certo peso. Per sopperire a questo problema sono nate le emissioni di sistema che coinvolgono più emittenti, spesso intere filiere produttive o addirittura le Regioni: si tratta dei cosiddetti Basket Bond.

La prima esperienza di finanziamento di un pool di aziende con i Minibond è avvenuta nel 2014 con l’operazione Viveracqua Hydrobond, ideata da Banca Finint che ha agito in qualità di arranger, e ha coinvolto alcune emittenti del settore idrico integrato in Veneto. In totale le aziende coinvolte sono state 13, attraverso diverse tranche di finanziamento. Per tornare a tempi più recenti, il programma ELITE Intesa Sanpaolo Basket Bond è stato lanciato a fine 2019 e a oggi ha raccolto 135 milioni di euro per 18 PMI italiane, di cui due nel 2021, per un controvalore di 15 milioni. A marzo dello scorso anno, Cassa Depositi e Prestiti e Unicredit hanno lanciato un Basket Bond di filiera da 200 milioni di euro, per supportare lo sviluppo e la crescita delle Pmi e mid-cap italiane attive nelle filiere strategiche nazionali che hanno un rilevante impatto sullo sviluppo della competitività italiana. Con il primo closing dell’operazione sono state finanziate, per 21 milioni di euro, tre società del settore vitivinicolo.

DUECENTO EMITTENTI

Nel 2021 sono state registrate 219 emissioni da 200 emittenti, per un controvalore di oltre 1 miliardo di euro, secondo quanto rilevato dall’Osservatorio Minibond della School of Management del Politecnico di Milano, diretto da Giancarlo Giudici, che ogni anno scatta la fotografia di questo mercato.

INDUSTRIA IN FERMENTO

Facili da emettere e relativamente poco costosi, i Minibond hanno beneficiato anche della nuova disciplina dei Pir alternativi e del nuovo Regolamento della Consob, che implementa la possibilità per i portali autorizzati di crowdfunding di collocare Minibond a determinati investitori, in qualche caso anche retail. Novità anche da Piazza Affari, che nel 2019 ha dato vita all'ExtraMot Pro3 di Borsa Italiana, pensato per la quotazione sul mercato obbligazionario di titoli inferiori ai 50 milioni di euro, il tetto appunto dei Minibond.

CASE HISTORY

Tra le case history spicca Commerciale Tubi Acciaio SpA, un gruppo nato a Grugliasco (TO) nel 1959, che oggi ha diverse sedi in Italia e nel mondo, fornitore di tubi in acciaio inossidabile, acciaio legato e acciaio al carbonio, con un volume d’affari di circa 180 milioni di euro. Nel 2021 la società ha raccolto 500.000 euro con un Minibond Short Term Revolving quotato su ExtraMot Pro3, scadenza 1 anno e cedola 4%. C’è poi la milanese Nordfluid Spa, distribuisce componenti oleodinamici e Fluid Conveyance, fra i più importanti marchi a livello mondiale, con più di 135 dipendenti e valore della produzione a oltre 44 milioni di euro. Nel 2021 Nordfluid ha emesso un Minibond, sottoscritto da Mediocredito Trentino-Alto Adige, importo 2 milioni di euro, scadenza 5 anni e cedola al 2,25%, supportato dalla garanzia del Fondo Europeo per

gli Investimenti.

I MINIBOND GREEN

Uno degli emittenti posto in evidenza dal Polimi è Biogas Green Srl, del gruppo Anaergia, costituito per realizzare un impianto di biogas dalla trasformazioni degli scarti di macelleria a Oristano, Sardegna. Una parte consistente del progetto è stata finanziata con l’emissione di due Minibond, quotati su ExtraMot Pro3 nel segmento Infrastructure Green, per un importo di 11,35 milioni di euro, suddivisi ciascuno in due tranche senior e junior (con tassi rispettivamente variabili e fissi. E’ uno degli emblemi della nuova famiglia dei Minibond green, in espansione sulla scia del boom della finanza sostenibile. Praticamente inesistenti fino al 2018, nel 2021 ne sono stati collocati ben 14, per un controvalore di 77,85 milioni di euro.

GLI INVESTITORI

I principali investitori di Minibond sono le banche e in percentuale crescente i fondi di private debt, che stanno diventando il nuovo catalizzatore. Una delle criticità di questo mercato è la taglia spesso piccola delle emissioni che non le rende attraenti per gli investitori stranieri e i fondi, che prediligono ticket di un certo peso. Per sopperire a questo problema sono nate le emissioni di sistema che coinvolgono più emittenti, spesso intere filiere produttive o addirittura le Regioni: si tratta dei cosiddetti Basket Bond.

I BASKET BOND

La prima esperienza di finanziamento di un pool di aziende con i Minibond è avvenuta nel 2014 con l’operazione Viveracqua Hydrobond, ideata da Banca Finint che ha agito in qualità di arranger, e ha coinvolto alcune emittenti del settore idrico integrato in Veneto. In totale le aziende coinvolte sono state 13, attraverso diverse tranche di finanziamento. Per tornare a tempi più recenti, il programma ELITE Intesa Sanpaolo Basket Bond è stato lanciato a fine 2019 e a oggi ha raccolto 135 milioni di euro per 18 PMI italiane, di cui due nel 2021, per un controvalore di 15 milioni. A marzo dello scorso anno, Cassa Depositi e Prestiti e Unicredit hanno lanciato un Basket Bond di filiera da 200 milioni di euro, per supportare lo sviluppo e la crescita delle Pmi e mid-cap italiane attive nelle filiere strategiche nazionali che hanno un rilevante impatto sullo sviluppo della competitività italiana. Con il primo closing dell’operazione sono state finanziate, per 21 milioni di euro, tre società del settore vitivinicolo.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA