L'analisi

Credito, Generali Investments preferisce l’Investment Grade all’High Yield

Elisa Belgacem, Senior Credit Strategist di Generali Investments, sottolinea gli spread tornati ad allargarsi e la riduzione degli acquisti da parte della BCE, e mantiene un sovrappeso molto difensivo sui bond europei

di Stefano Caratelli 4 Maggio 2022 14:47

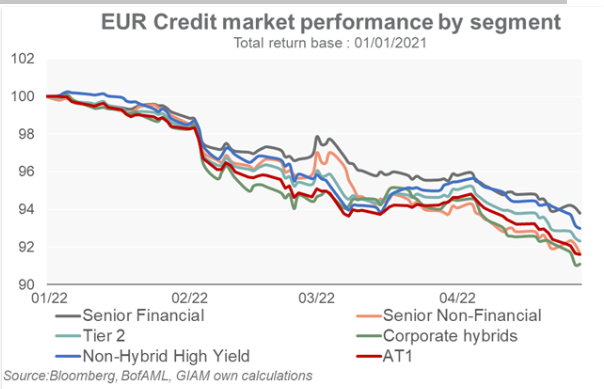

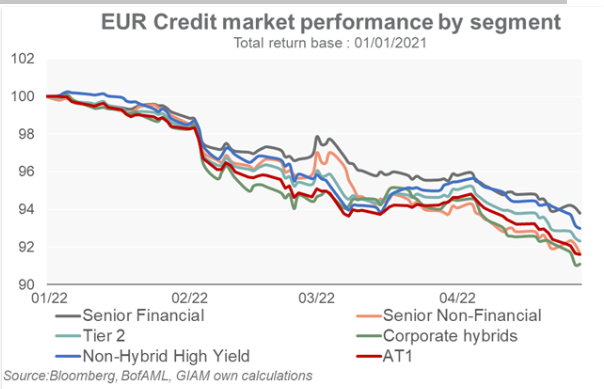

Le obbligazioni corporate europee sono state tra i migliori performer dell'anno rispetto ad altre asset class liquide. Ma gli spread dei rendimenti, dopo la stretta di marzo, si sono allargati di nuovo di recente, incorporando inferiori prospettive di crescita e elevata incertezza. Al livello attuale, gli spread sono coerenti con lo scenario economico di Generali Investments, che prevede una crescita contenuta ma non una recessione.

Elisa Belgacem, Senior Credit Strategist di Generali Investments, prevede che i fondamentali aziendali si deterioreranno leggermente nei prossimi trimestri, con tassi di default europei che dovrebbero aumentare dall'1,5% di inizio 2022 al 3% per fine anno. Anche i rating peggioreranno, secondo l’esperta di Generali Investments, soprattutto nei settori molto ciclici e nella parte più bassa dello spettro dei rating.

I flussi di acquisti netti non dovrebbero essere di grande aiuto, dal momento che la BCE smetterà di acquistare obbligazioni tra poche settimane. I deflussi si sono in gran parte fermati da marzo, ma non si vede ancora la liquidità tornare al credito, nonostante i rendimenti assoluti interessanti. Belgacem cita ad esempio i bond Euro con rating BBB, che rendono ora il 2,3%, pochi punti base di distanza dal picco del Covid.

Secondo l’esperta di Generali Investments questo non dovrebbe durare, dato che la revisione economica al ribasso penalizzerà in particolare il segmento High Yield. Cosa ancora più preoccupante, l’arresto quasi completo del mercato High Yield per più di due mesi si tradurrà in ampi premi per le nuove emissioni oppure in un forte ri-prezzamento del premio di liquidità, entrambi sotto pressione sul mercato secondario.

Pertanto, Generali Investments continua a mantenere un sovrappeso del credito, ma in modo molto difensivo, con una preferenza per i bond Investment Grade rispetto agli High Yield.

FONDAMENTALI IN DETERIORAMENTO

Elisa Belgacem, Senior Credit Strategist di Generali Investments, prevede che i fondamentali aziendali si deterioreranno leggermente nei prossimi trimestri, con tassi di default europei che dovrebbero aumentare dall'1,5% di inizio 2022 al 3% per fine anno. Anche i rating peggioreranno, secondo l’esperta di Generali Investments, soprattutto nei settori molto ciclici e nella parte più bassa dello spettro dei rating.

NON SI VEDE RITORNO DI LIQUIDITA

I flussi di acquisti netti non dovrebbero essere di grande aiuto, dal momento che la BCE smetterà di acquistare obbligazioni tra poche settimane. I deflussi si sono in gran parte fermati da marzo, ma non si vede ancora la liquidità tornare al credito, nonostante i rendimenti assoluti interessanti. Belgacem cita ad esempio i bond Euro con rating BBB, che rendono ora il 2,3%, pochi punti base di distanza dal picco del Covid.

PENALIZZATO IL SEGMENTO HIGH YIELD

Secondo l’esperta di Generali Investments questo non dovrebbe durare, dato che la revisione economica al ribasso penalizzerà in particolare il segmento High Yield. Cosa ancora più preoccupante, l’arresto quasi completo del mercato High Yield per più di due mesi si tradurrà in ampi premi per le nuove emissioni oppure in un forte ri-prezzamento del premio di liquidità, entrambi sotto pressione sul mercato secondario.

SOVRAPPESO MOLTO DIFENSIVO

Pertanto, Generali Investments continua a mantenere un sovrappeso del credito, ma in modo molto difensivo, con una preferenza per i bond Investment Grade rispetto agli High Yield.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA