Value o growth?

Schroders: come investire in caso di rallentamento economico o recessione

Tina Fong, strategist di Schroders, ha analizzato le serie storiche e le ha confrontate con quanto accaduto nell'ultimo sell-off: ecco i risultati

di Antonio Cardarelli 14 Giugno 2022 19:30

Il contesto economico e il cambiamento nelle politiche monetarie delle banche centrali rendono la recessione un timore sempre più concreto. Ma qual è lo stile azionario da preferire in caso si rallentamento economico o di recessione? Tina Fong, Strategist di Schroders, ha guardato le analisi storiche per rispondere, andando poi ad analizzare i risultati.

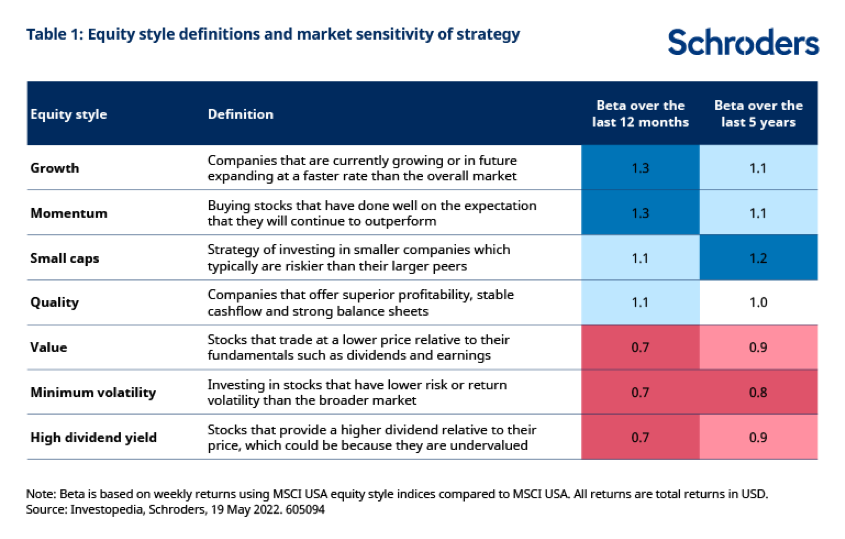

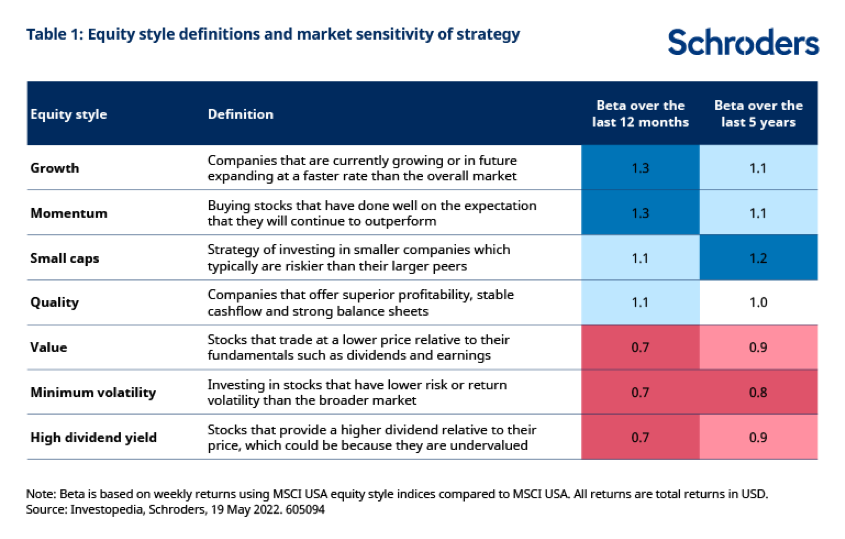

Storicamente, quando l'attività economica rallenta e l'inflazione aumenta, gli stili azionari più difensivi tendono a performare meglio. Tuttavia, sottolinea Fong, a differenza dei precedenti rallentamenti, questa la performance dei titoli value è stata insolitamente solida. Come si vede dal grafico qui sotto, il beta (indicato per illustrare la sensibilità della strategia d’investimento all’andamento del mercato nel suo complesso) mostra come gli stili azionari più difensivi tendano a sovraperformare quando il mercato entra in sell-off.

"Storicamente, gli stili azionari più difensivi hanno sovraperformato i loro omologhi più ciclici. In media, gli stili vincenti sono stati le strategie ‘high dividend yield’ e quelle a volatilità minima", commenta l'esperta. Le small cap, al contrario, si sono rivelate tra gli asset più deboli. I titoli value invece hanno tendenzialmente registrato una performance leggermente migliore rispetto alle loro controparti growth. In occasione del recente sell-off, però, l’extra-rendimento generato dai titoli value rispetto a quelli growth è stato il terzo più alto dalla metà degli anni ’70, quindi la differenza è stata netta.

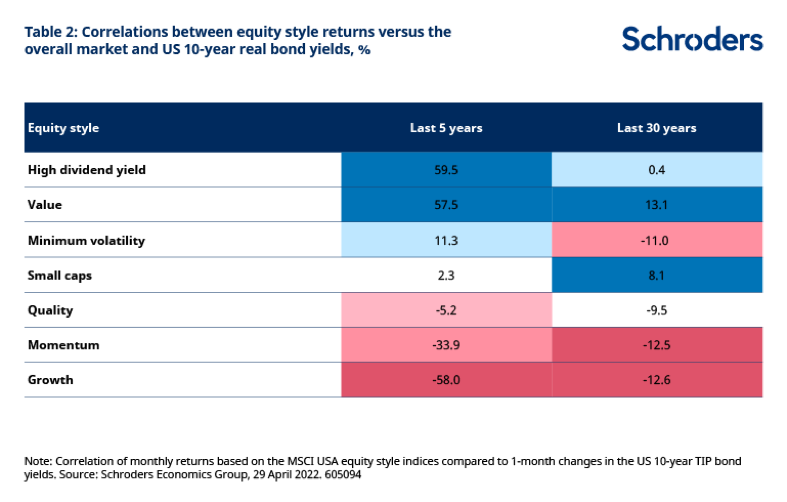

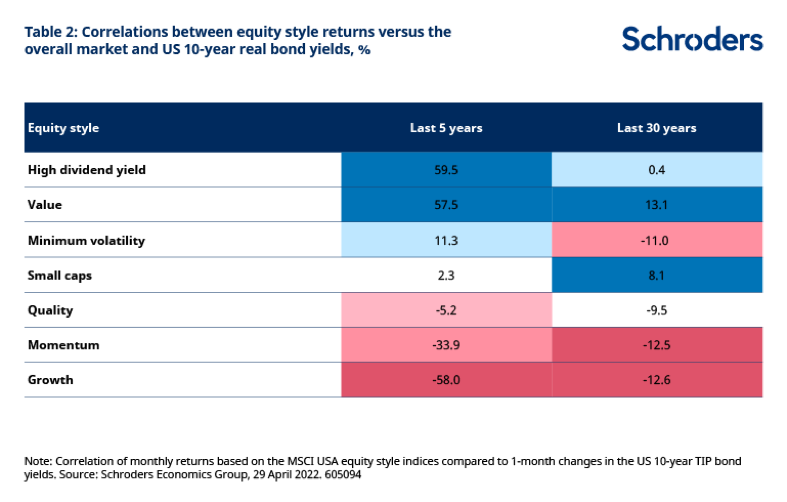

Un risultato che Tina Fong attribuisce a due fattori. Il primo è riconducibile ai rendimenti stellari dei titoli energetici (classificati nel segmento value). In secondo luogo, a differenza del passato, questa volta i rendimenti dei Treasury sono saliti, colpendo i settori growth del mercato, come quello tecnologico, che sono più sensibili all’aumento dei costi di finanziamento. Come mostra il grafico qui sotto, lo stile growth è stato il più negativamente correlato ai rendimenti obbligazionari reali statunitensi (misurati utilizzando i Treasury decennali protetti dall'inflazione, i cosiddetti TIP) negli ultimi cinque anni, mentre il value è stato tra i più positivamente correlati.

L'esperta di Schorders ricorda però che la composizione di questi due stili azionari non è costante nel tempo e ciò influenza le correlazioni. Cosa implica, dunque, la recessione per gli stili azionari? Secondo Fong, si nota un’inversione di tendenza della leadership a favore degli stili azionari più ciclici. "Nel complesso, la storia dimostra che gli investitori dovrebbero cercare riparo negli stili azionari più difensivi. Sebbene sia probabile che ciò si ripeta, questa volta la differenza è che i titoli value potrebbero continuare a sovraperformare i titoli growth se i rendimenti obbligazionari continueranno a salire. Se a un certo punto il mondo dovesse entrare in recessione e i rendimenti obbligazionari dovessero iniziare a scendere, la nostra analisi suggerisce che i titoli growth e gli stili più ciclici potrebbero ricominciare a generare buoni risultati", conclude Fong.

LA STORIA DICE AZIONARI DIFENSIVI

Storicamente, quando l'attività economica rallenta e l'inflazione aumenta, gli stili azionari più difensivi tendono a performare meglio. Tuttavia, sottolinea Fong, a differenza dei precedenti rallentamenti, questa la performance dei titoli value è stata insolitamente solida. Come si vede dal grafico qui sotto, il beta (indicato per illustrare la sensibilità della strategia d’investimento all’andamento del mercato nel suo complesso) mostra come gli stili azionari più difensivi tendano a sovraperformare quando il mercato entra in sell-off.

SMALL CAP SOLITAMENTE PIÙ DEBOLI

"Storicamente, gli stili azionari più difensivi hanno sovraperformato i loro omologhi più ciclici. In media, gli stili vincenti sono stati le strategie ‘high dividend yield’ e quelle a volatilità minima", commenta l'esperta. Le small cap, al contrario, si sono rivelate tra gli asset più deboli. I titoli value invece hanno tendenzialmente registrato una performance leggermente migliore rispetto alle loro controparti growth. In occasione del recente sell-off, però, l’extra-rendimento generato dai titoli value rispetto a quelli growth è stato il terzo più alto dalla metà degli anni ’70, quindi la differenza è stata netta.

L'APPORTO DEI TITOLI ENERGETICI

Un risultato che Tina Fong attribuisce a due fattori. Il primo è riconducibile ai rendimenti stellari dei titoli energetici (classificati nel segmento value). In secondo luogo, a differenza del passato, questa volta i rendimenti dei Treasury sono saliti, colpendo i settori growth del mercato, come quello tecnologico, che sono più sensibili all’aumento dei costi di finanziamento. Come mostra il grafico qui sotto, lo stile growth è stato il più negativamente correlato ai rendimenti obbligazionari reali statunitensi (misurati utilizzando i Treasury decennali protetti dall'inflazione, i cosiddetti TIP) negli ultimi cinque anni, mentre il value è stato tra i più positivamente correlati.

COSA SIGNIFICA RECESSIONE PER GLI STILI AZIONARI

L'esperta di Schorders ricorda però che la composizione di questi due stili azionari non è costante nel tempo e ciò influenza le correlazioni. Cosa implica, dunque, la recessione per gli stili azionari? Secondo Fong, si nota un’inversione di tendenza della leadership a favore degli stili azionari più ciclici. "Nel complesso, la storia dimostra che gli investitori dovrebbero cercare riparo negli stili azionari più difensivi. Sebbene sia probabile che ciò si ripeta, questa volta la differenza è che i titoli value potrebbero continuare a sovraperformare i titoli growth se i rendimenti obbligazionari continueranno a salire. Se a un certo punto il mondo dovesse entrare in recessione e i rendimenti obbligazionari dovessero iniziare a scendere, la nostra analisi suggerisce che i titoli growth e gli stili più ciclici potrebbero ricominciare a generare buoni risultati", conclude Fong.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA