L'analisi

Pictet AM: il futuro dei mercati emergenti è verde

Kate Griffiths, Client Portfolio Manager di Pictet Asset Management rivela come le obbligazioni ESG rappresentino una risorsa importante per i mercati emergenti

di Anna Patti 23 Agosto 2022 17:00

L’aumento dei tassi d’interesse globali e la volatilità dei mercati hanno gravato pesantemente sia sulla domanda che sull’offerta di obbligazioni, soprattutto nei mercati emergenti. Tuttavia c’è un segmento che ha sorpreso per la sua resilienza: le obbligazioni ESG hanno continuato ad accrescere la loro popolarità tra emittenti e investitori.

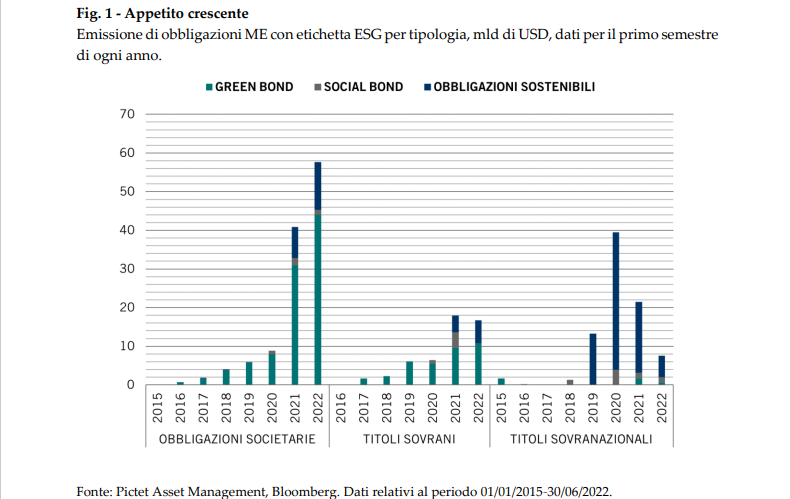

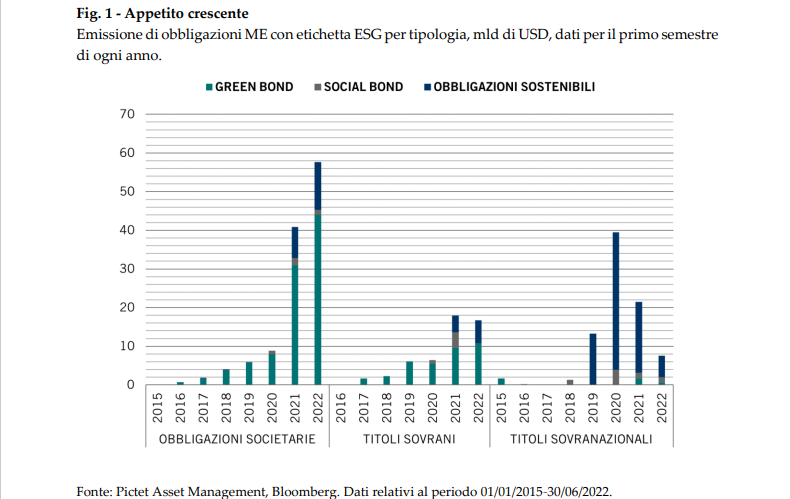

Kate Griffiths, Client Portfolio Manager di Pictet Asset Management, rivela come le obbligazioni ESG dovrebbero andare a sostegno dei mercati emergenti nel prossimo futuro. Nella prima metà del 2022, gli emittenti dei mercati emergenti hanno emesso un totale di 81,9 miliardi di dollari di obbligazioni con etichetta ESG, un aumento del 2% rispetto allo stesso periodo del 2021. La resilienza delle emissioni ESG a livello di mercati emergenti è in forte contrasto con ciò che accade nel più ampio universo del reddito fisso. In generale le emissioni sono diminuite del 48% (sebbene l'offerta in valuta locale asiatica abbia invertito la tendenza, crescendo di quasi un quarto). Inoltre, secondo Refinitiv, nel primo semestre dell'anno, l'emissione globale complessiva di debito è diminuita del 14% rispetto al 2021, attestandosi a 4.800 miliardi di dollari.

L’emissione di prodotti ESG dei Paesi emergenti è particolarmente apprezzata dagli investitori. A volte gli investitori possono beneficiare anche di un “greenium” (ovvero della possibilità che gli investitori potrebbero essere disposti a pagare un premio aggiuntivo per tali obbligazioni), con conseguente riduzione dei rendimenti e, quindi, minori costi di finanziamento per gli emittenti. Le obbligazioni ESG sono fortemente apprezzate tra gli emittenti con rating investment grade, queste hanno rappresentato oltre la metà delle emissioni complessive nei primi sei mesi dell’anno. Questi titoli, sottolinea l’analista di Pictet Asset Management, possono offrire agli investitori rendimenti paragonabili a quelli del debito high yield dei mercati sviluppati, ma con un rischio di credito significativamente migliore: “una proposta particolarmente interessante in un momento di accentuata volatilità dei mercati e di rialzo dei tassi”.

La crescita delle obbligazioni ESG favorisce le riforme verso la sostenibilità. Tuttavia, ribadisce Kate Griffiths non tutte le obbligazioni ESG sono uguali e sottolinea che in qualità di investitori loro si impegnano attivamente con gli emittenti dei mercati emergenti per incoraggiarli ad adottare gli Enhanced Labeled Bond Principles di EMIA e ad applicarli alle emissioni future. Inoltre la creazione di un quadro di riferimento per l’emissione di obbligazioni ESG fornisce agli investitori una visione delle priorità politiche dei governi e degli obiettivi di riforma. Migliorando pertanto la responsabilità, la trasparenza, la reportistica si contribuisce a creare un circolo virtuoso.

Analizzando i dati sulle emissioni si evince che nei primi sei mesi dell’anno le società dei mercati emergenti hanno emesso circa il 40% in più di obbligazioni con etichetta ESG rispetto allo stesso periodo del 2021, per un totale di circa 56 miliardi di dollari. A livello settoriale, tali obbligazioni sono particolarmente diffuse tra le società finanziarie ed energetiche (rispettivamente il 54% e il 7% del totale da inizio anno), ma la tendenza si è allargata anche ad altri settori, come quello industriale, dei servizi di pubblica utilità e le società di beni di consumo ciclici. Le obbligazioni ESG rappresentano oggi circa il 7,5% dell'indice JP Morgan Corporate Emerging Markets Bond (CEMBI).

Kate Griffiths, Client Portfolio Manager di Pictet Asset Management, fa notare che “i greenium sono diminuiti, sebbene ci siano ampie differenze in base al settore e all'emittente: si tratta probabilmente di una conseguenza dell'ampliamento di questo universo”. Inoltre aggiunge Griffiths: “i greenium sono generalmente più bassi laddove vi è una maggiore offerta di obbligazioni ESG, come nel caso di alcune utility coreane o di società finanziarie cinesi, dove abbiamo assistito a un aumento delle emissioni. Allo stesso tempo, nelle zone in cui la scelta è limitata, come nel caso dei titoli obbligazionari "green sukuk" indonesiani, i greenium possono essere elevati e progressivi”.

Riguardo ai titoli di Stato, il Cile è uno dei leader del debito ESG avendo emesso obbligazioni verdi, sociali e sostenibili. “Consideriamo il Cile un esempio di emittente ben focalizzato sulla sostenibilità” dice Kate Griffiths e aggiunge: “ci aspettiamo che continui su questa strada, dato il suo obiettivo strategico di ridurre le emissioni di carbonio, nonché le pressioni sociali sorte a seguito degli effetti della pandemia”. Degno di nota è che alcune delle sue emissioni siano state in valuta locale, a differenza della maggior parte del resto dell'universo, che è denominato in dollari o euro.

Secondo la ricerca condotta da Pictet Asset Management, il volume delle emissioni su base annua è diminuito leggermente tra i titoli sovrani, mentre è sceso bruscamente tra i sovranazionali. Probabilmente questo è dovuto alla pandemia. Lo scorso anno sia i Paesi che le istituzioni sovranazionali hanno emesso obbligazioni per contribuire a finanziare le misure di contrasto al Covid. Ciò si rispecchia anche nel tipo di obbligazioni con etichetta ESG che vengono messe sul mercato: le emissioni di obbligazioni legate all'ambito sociale (social-linked) sono scese bruscamente rispetto al 2021, mentre le emissioni di green bond e bond sostenibili sono cresciute rispettivamente di quasi il 12% e il 40%, strumenti sempre più popolari, soprattutto tra le aziende. Non va dimenticato, poi, che gli eventi metereologici estremi, tra cui le forti e recenti ondate di calore e gli incendio boschivi hanno contribuito a mantenere in primo piano, in tutto il mondo, l’attenzione al cambiamento climatico e alla salvaguardia dell’ambiente.

La ricerca condotta da Pictet Asset Management e dall'Institute of International Finance suggerisce che l'emissione annuale di obbligazioni con etichetta ESG nei mercati emergenti potrebbero raggiungere i 360 miliardi di dollari entro il 2023. Questo, a sua volta, aiuterà le economie emergenti a generare in misura maggiore il capitale necessario per raggiungere gli Obiettivi di Sviluppo Sostenibile delle Nazioni Unite entro il 2030. In conclusione sottolinea Kate Griffiths: “i nostri fondi obbligazionari dei mercati emergenti, sia in titoli sovrani che aziendali, le considerazioni ESG sono parte integrante dell'analisi fondamentale e del processo decisionale, valutiamo ogni emissione in base ai suoi meriti, facendo crescere in modo organico la nostra esposizione a questo tipo di strumenti di debito”. Tutto questo dovrebbe aiutare i mercati emergenti a svilupparsi e diventare più sostenibili.

ESG A FAVORE DEI MERCATI EMERGENTI

Kate Griffiths, Client Portfolio Manager di Pictet Asset Management, rivela come le obbligazioni ESG dovrebbero andare a sostegno dei mercati emergenti nel prossimo futuro. Nella prima metà del 2022, gli emittenti dei mercati emergenti hanno emesso un totale di 81,9 miliardi di dollari di obbligazioni con etichetta ESG, un aumento del 2% rispetto allo stesso periodo del 2021. La resilienza delle emissioni ESG a livello di mercati emergenti è in forte contrasto con ciò che accade nel più ampio universo del reddito fisso. In generale le emissioni sono diminuite del 48% (sebbene l'offerta in valuta locale asiatica abbia invertito la tendenza, crescendo di quasi un quarto). Inoltre, secondo Refinitiv, nel primo semestre dell'anno, l'emissione globale complessiva di debito è diminuita del 14% rispetto al 2021, attestandosi a 4.800 miliardi di dollari.

OBBLIGAZIONI ESG MERCATI EMERGENTI SEMPRE PIÙ APPREZZATE

L’emissione di prodotti ESG dei Paesi emergenti è particolarmente apprezzata dagli investitori. A volte gli investitori possono beneficiare anche di un “greenium” (ovvero della possibilità che gli investitori potrebbero essere disposti a pagare un premio aggiuntivo per tali obbligazioni), con conseguente riduzione dei rendimenti e, quindi, minori costi di finanziamento per gli emittenti. Le obbligazioni ESG sono fortemente apprezzate tra gli emittenti con rating investment grade, queste hanno rappresentato oltre la metà delle emissioni complessive nei primi sei mesi dell’anno. Questi titoli, sottolinea l’analista di Pictet Asset Management, possono offrire agli investitori rendimenti paragonabili a quelli del debito high yield dei mercati sviluppati, ma con un rischio di credito significativamente migliore: “una proposta particolarmente interessante in un momento di accentuata volatilità dei mercati e di rialzo dei tassi”.

OBBLIGAZIONI ESG E TRASPARENZA

La crescita delle obbligazioni ESG favorisce le riforme verso la sostenibilità. Tuttavia, ribadisce Kate Griffiths non tutte le obbligazioni ESG sono uguali e sottolinea che in qualità di investitori loro si impegnano attivamente con gli emittenti dei mercati emergenti per incoraggiarli ad adottare gli Enhanced Labeled Bond Principles di EMIA e ad applicarli alle emissioni future. Inoltre la creazione di un quadro di riferimento per l’emissione di obbligazioni ESG fornisce agli investitori una visione delle priorità politiche dei governi e degli obiettivi di riforma. Migliorando pertanto la responsabilità, la trasparenza, la reportistica si contribuisce a creare un circolo virtuoso.

EMISSIONI VERDI

Analizzando i dati sulle emissioni si evince che nei primi sei mesi dell’anno le società dei mercati emergenti hanno emesso circa il 40% in più di obbligazioni con etichetta ESG rispetto allo stesso periodo del 2021, per un totale di circa 56 miliardi di dollari. A livello settoriale, tali obbligazioni sono particolarmente diffuse tra le società finanziarie ed energetiche (rispettivamente il 54% e il 7% del totale da inizio anno), ma la tendenza si è allargata anche ad altri settori, come quello industriale, dei servizi di pubblica utilità e le società di beni di consumo ciclici. Le obbligazioni ESG rappresentano oggi circa il 7,5% dell'indice JP Morgan Corporate Emerging Markets Bond (CEMBI).

LA PRESENZA DI GREENIUM

Kate Griffiths, Client Portfolio Manager di Pictet Asset Management, fa notare che “i greenium sono diminuiti, sebbene ci siano ampie differenze in base al settore e all'emittente: si tratta probabilmente di una conseguenza dell'ampliamento di questo universo”. Inoltre aggiunge Griffiths: “i greenium sono generalmente più bassi laddove vi è una maggiore offerta di obbligazioni ESG, come nel caso di alcune utility coreane o di società finanziarie cinesi, dove abbiamo assistito a un aumento delle emissioni. Allo stesso tempo, nelle zone in cui la scelta è limitata, come nel caso dei titoli obbligazionari "green sukuk" indonesiani, i greenium possono essere elevati e progressivi”.

CILE, PAESE SEMPRE PIÙ GREEN

Riguardo ai titoli di Stato, il Cile è uno dei leader del debito ESG avendo emesso obbligazioni verdi, sociali e sostenibili. “Consideriamo il Cile un esempio di emittente ben focalizzato sulla sostenibilità” dice Kate Griffiths e aggiunge: “ci aspettiamo che continui su questa strada, dato il suo obiettivo strategico di ridurre le emissioni di carbonio, nonché le pressioni sociali sorte a seguito degli effetti della pandemia”. Degno di nota è che alcune delle sue emissioni siano state in valuta locale, a differenza della maggior parte del resto dell'universo, che è denominato in dollari o euro.

GLI EFFETTI DELLA PANDEMIA

Secondo la ricerca condotta da Pictet Asset Management, il volume delle emissioni su base annua è diminuito leggermente tra i titoli sovrani, mentre è sceso bruscamente tra i sovranazionali. Probabilmente questo è dovuto alla pandemia. Lo scorso anno sia i Paesi che le istituzioni sovranazionali hanno emesso obbligazioni per contribuire a finanziare le misure di contrasto al Covid. Ciò si rispecchia anche nel tipo di obbligazioni con etichetta ESG che vengono messe sul mercato: le emissioni di obbligazioni legate all'ambito sociale (social-linked) sono scese bruscamente rispetto al 2021, mentre le emissioni di green bond e bond sostenibili sono cresciute rispettivamente di quasi il 12% e il 40%, strumenti sempre più popolari, soprattutto tra le aziende. Non va dimenticato, poi, che gli eventi metereologici estremi, tra cui le forti e recenti ondate di calore e gli incendio boschivi hanno contribuito a mantenere in primo piano, in tutto il mondo, l’attenzione al cambiamento climatico e alla salvaguardia dell’ambiente.

MERCATI EMERGENTI E FUTURO DELLA SOSTENIBILITÀ

La ricerca condotta da Pictet Asset Management e dall'Institute of International Finance suggerisce che l'emissione annuale di obbligazioni con etichetta ESG nei mercati emergenti potrebbero raggiungere i 360 miliardi di dollari entro il 2023. Questo, a sua volta, aiuterà le economie emergenti a generare in misura maggiore il capitale necessario per raggiungere gli Obiettivi di Sviluppo Sostenibile delle Nazioni Unite entro il 2030. In conclusione sottolinea Kate Griffiths: “i nostri fondi obbligazionari dei mercati emergenti, sia in titoli sovrani che aziendali, le considerazioni ESG sono parte integrante dell'analisi fondamentale e del processo decisionale, valutiamo ogni emissione in base ai suoi meriti, facendo crescere in modo organico la nostra esposizione a questo tipo di strumenti di debito”. Tutto questo dovrebbe aiutare i mercati emergenti a svilupparsi e diventare più sostenibili.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA