L'analisi

Mercati in preda alle incertezze, servirebbe uno shock positivo come fu la fine dell’URSS

Dal 2016 si susseguono shock negativi esterni, culminati nella guerra in Ucraina che si è aggiunta alle paure su inflazione, tassi e recessione. Cambiato il paradigma della risposta alle crisi da parte delle banche centrali

di Stefano Caratelli 3 Ottobre 2022 08:20

Il triangolo della paura fatto di inflazione, banche centrali che continuano ad alzare i tassi per contrastarla, e recessione in arrivo, toglie il sonno a Wall Street e alle altre Borse in giro per il mondo. I mercati finanziari vengono da oltre 5 anni di shock violenti causati da eventi esterni non collegati ai fondamentali delle imprese, come invece fu il caso dello sgonfiamento della bolla di internet e della grande crisi finanziaria. Dal doppio colpo Brexit-Trump del 2016, alla guerra dei dazi alla Cina e l’inizio della fine della globalizzazione nei due anni successivi, all’irruzione globale del covid, fino all’aggressione russa dell’Ucraina, i brividi non sono mancati, anche se proprio quei fondamentali societari hanno mostrato finora un’eccezionale tenuta, che vediamo se continua con la stagione delle trimestrali in arrivo in USA e Europa. Ma gli ultimi due shock hanno anche cambiato il paradigma della risposta delle politiche monetarie.

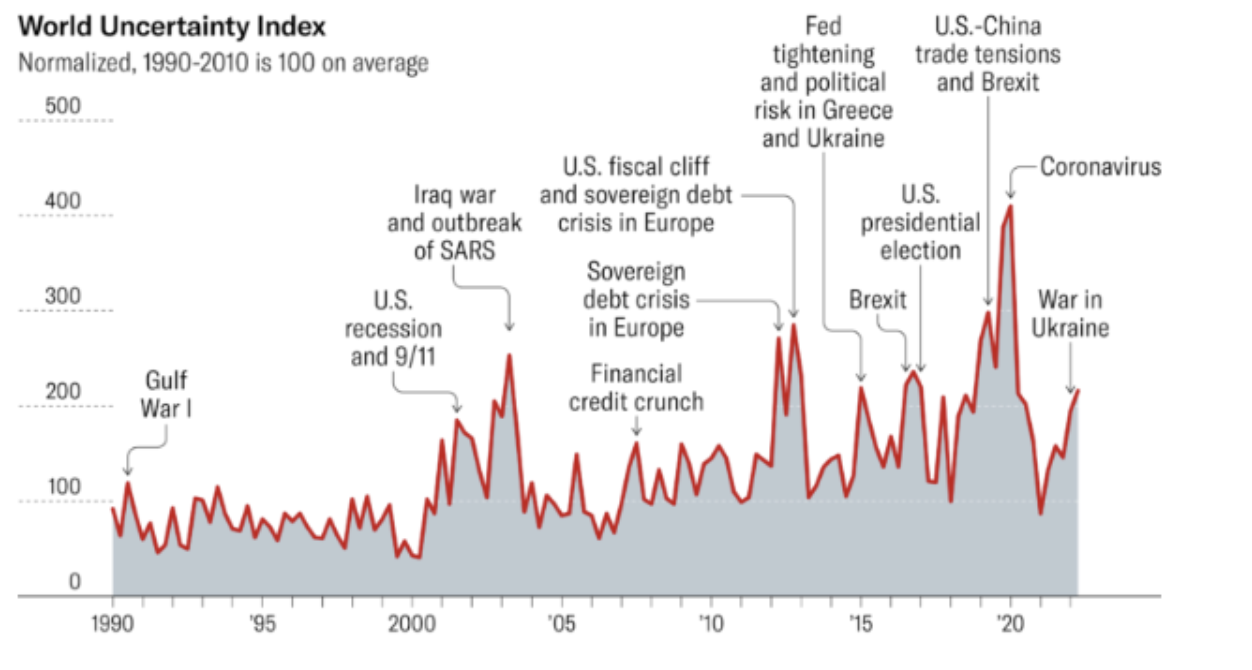

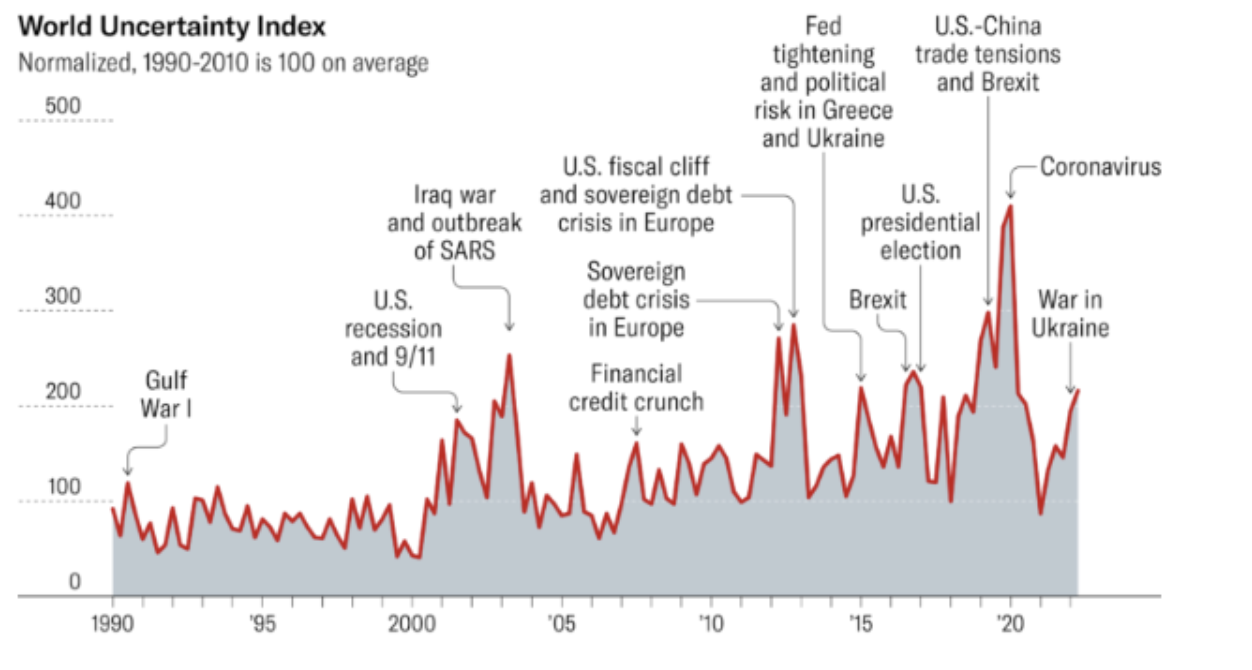

Gli shock producono incertezza, che non piace a mercati e investitori, misurata da un indice recentemente pubblicato dalla Harward Business Review e riportato qui sopra, che mostra appunto l’intensificazione della frequenza dei traumi esogeni dal 2016 in poi. La prima parte del grafico si distingue invece per la sua ‘piattezza’, che riflette le ‘certezze’ che il mondo pensava di aver acquisito con la fine della Guerra Fredda e il collasso della vecchia URSS: fine dell’incubo di un conflitto nucleare, fine della corsa agli armamenti e più soldi da investire in crescita e innovazione tecnologica, un mondo più aperto agli scambi con meno barriere e meno costi, più libertà economica e forse anche politica. Il tutto non lasciò insensibili i mercati, tra la seconda metà degli anni 80 e l’inizio dei 90 lo S&P 500 raddoppiò il suo valore, per triplicarlo fino all’inizio del decennio successivo, quando l’eccesso di euforia lo mandò a sgonfiarsi nella bolla delle dot.com.

Per tutti i successivi 20 anni è stato anche un mondo sostanzialmente senza inflazione, il grande spauracchio degli anni 70, il che ha consentito alle banche centrali globali di affrontare e superare le crisi tutte allo stesso modo: creando liquidità abbastanza abbondante da soccorrere le economie e le imprese in difficoltà e alimentando la fiducia degli investitori. Una ricetta opposta a quella con cui negli anni 80 il presidente della Fed Paul Volcker aveva sconfitto l’inflazione, adottata dal suo successore Alan Greenspan in occasione della crisi del debito russo della seconda metà degli anni 90 e mai abbandonata.

Almeno fino alla fine del 2021, quando un’inflazione quasi al 7%, gonfiata dagli enormi stimoli messi in campo per contrastare l’effetto covid e da un’economia surriscaldata dalla violenta ripartenza post pandemia costringeva la stessa Fed, poi seguita dalle altre banche centrali, a invertire la rotta e iniziare abbastanza violentemente a drenare liquidità invece di crearla, sia alzando i tassi sia con il Quantitative Tightening. L’invasione russa dell’Ucraina e il conseguente shock energetico hanno peggiorato la situazione, e ora le banche centrali sono di fronte al dilemma opposto di quello degli ultimi 30 anni: quanta crescita e quanta occupazione è accettabile sacrificare per contrastare l’inflazione?

L’inflazione attuale ha molti padri, dall’impennata dell’offerta di moneta post pandemia, alle strozzature delle forniture globali e alle disconnessioni tra domanda e offerta causate da un’economia globale passata nel giro di pochi mesi dalla recessione profonda a un’espansione esplosiva, prima dei consumi di beni e poi dei servizi, a una Cina che sta smettendo di essere la fabbrica del mondo a basso costo. La guerra è stata benzina sul fuoco, soprattutto per l’Europa, dove la scelta tra crescita e lotta all’inflazione è particolarmente dolorosa. Dopo tanti shock negativi, ci sarebbe proprio bisogno di uno shock positivo, soprattutto dal punto di vista emotivo, come la fine della Guerra Fredda 30 e passa anni fa.

Per l’investitore che guarda al lungo termine fare mosse basate su aspettative geopolitiche è sconsigliabile, anche se uno shock positivo sul fronte russo sarebbe sicuramente da cogliere come un’occasione. Ma per ora meglio concentrarsi sulle trimestrali in arrivo e sui dati dell’inflazione, sperando che Fed e Bce, dopo aver aspettato troppo a lungo, non facciano l’errore opposto.

LA GRANDE SPINTA DOPO LA FINE DELLA GUERRA FREDDA

Gli shock producono incertezza, che non piace a mercati e investitori, misurata da un indice recentemente pubblicato dalla Harward Business Review e riportato qui sopra, che mostra appunto l’intensificazione della frequenza dei traumi esogeni dal 2016 in poi. La prima parte del grafico si distingue invece per la sua ‘piattezza’, che riflette le ‘certezze’ che il mondo pensava di aver acquisito con la fine della Guerra Fredda e il collasso della vecchia URSS: fine dell’incubo di un conflitto nucleare, fine della corsa agli armamenti e più soldi da investire in crescita e innovazione tecnologica, un mondo più aperto agli scambi con meno barriere e meno costi, più libertà economica e forse anche politica. Il tutto non lasciò insensibili i mercati, tra la seconda metà degli anni 80 e l’inizio dei 90 lo S&P 500 raddoppiò il suo valore, per triplicarlo fino all’inizio del decennio successivo, quando l’eccesso di euforia lo mandò a sgonfiarsi nella bolla delle dot.com.

I LUNGHI ANNI SENZA INFLAZIONE

Per tutti i successivi 20 anni è stato anche un mondo sostanzialmente senza inflazione, il grande spauracchio degli anni 70, il che ha consentito alle banche centrali globali di affrontare e superare le crisi tutte allo stesso modo: creando liquidità abbastanza abbondante da soccorrere le economie e le imprese in difficoltà e alimentando la fiducia degli investitori. Una ricetta opposta a quella con cui negli anni 80 il presidente della Fed Paul Volcker aveva sconfitto l’inflazione, adottata dal suo successore Alan Greenspan in occasione della crisi del debito russo della seconda metà degli anni 90 e mai abbandonata.

BANCHE CENTRALI DI FRONTE A UN DILEMMA OPPOSTO

Almeno fino alla fine del 2021, quando un’inflazione quasi al 7%, gonfiata dagli enormi stimoli messi in campo per contrastare l’effetto covid e da un’economia surriscaldata dalla violenta ripartenza post pandemia costringeva la stessa Fed, poi seguita dalle altre banche centrali, a invertire la rotta e iniziare abbastanza violentemente a drenare liquidità invece di crearla, sia alzando i tassi sia con il Quantitative Tightening. L’invasione russa dell’Ucraina e il conseguente shock energetico hanno peggiorato la situazione, e ora le banche centrali sono di fronte al dilemma opposto di quello degli ultimi 30 anni: quanta crescita e quanta occupazione è accettabile sacrificare per contrastare l’inflazione?

DALLA GUERRA BENZINA SUL FUOCO

L’inflazione attuale ha molti padri, dall’impennata dell’offerta di moneta post pandemia, alle strozzature delle forniture globali e alle disconnessioni tra domanda e offerta causate da un’economia globale passata nel giro di pochi mesi dalla recessione profonda a un’espansione esplosiva, prima dei consumi di beni e poi dei servizi, a una Cina che sta smettendo di essere la fabbrica del mondo a basso costo. La guerra è stata benzina sul fuoco, soprattutto per l’Europa, dove la scelta tra crescita e lotta all’inflazione è particolarmente dolorosa. Dopo tanti shock negativi, ci sarebbe proprio bisogno di uno shock positivo, soprattutto dal punto di vista emotivo, come la fine della Guerra Fredda 30 e passa anni fa.

BOTTOM LINE

Per l’investitore che guarda al lungo termine fare mosse basate su aspettative geopolitiche è sconsigliabile, anche se uno shock positivo sul fronte russo sarebbe sicuramente da cogliere come un’occasione. Ma per ora meglio concentrarsi sulle trimestrali in arrivo e sui dati dell’inflazione, sperando che Fed e Bce, dopo aver aspettato troppo a lungo, non facciano l’errore opposto.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA