L'analisi

Goldman Sachs Asset Management vede una maggiore competizione tra le asset class

Nell’azionario gli esperti di Goldman Sachs Asset Management si concentrano sul reddito da dividendi mentre nell’obbligazionario prediligono il credito IG USA e del Regno Unito e alcune interessanti opportunità nell’area Euro

di Leo Campagna 25 Novembre 2022 07:55

Si intravedono progressi verso un atterraggio morbido negli Stati Uniti, alla luce della buona tenuta del mercato del lavoro mentre in Cina è improbabile a breve termine una inversione a ‘U’ nella politica zero-COVID. Nel frattempo, un inverno più freddo della media potrebbe aggravare la crisi energetica dell'Eurozona e accentuare il rischio di recessione, nonostante la percentuale dello stoccaggio del gas sia quasi al 90%.

Sono queste le principali considerazioni macroeconomiche illustrate nel Market Pulse di novembre a cura di Goldman Sachs Asset Management. Nel report, gli esperti della casa d’investimento fanno notare come la crescita del reddito negli Stati Uniti suggerisca un possibile incremento dei consumi reali nel 2023, aumentando la possibilità che la Fed debba aumentare i tassi più di quanto attualmente previsto dal mercato per mantenere la crescita del PIL al di sotto del potenziale. Anche il settore abitativo pone rischi al ribasso per il PIL in tutte le economie del G10. “La ricerca sugli investimenti globali di Goldman Sachs (GIR) prevede un calo dei prezzi nominali delle case dal picco di circa 15% in Canada, 5-10% negli Stati Uniti e meno del 5% nel Regno Unito” fanno sapere i manager di Goldman Sachs Asset Management.

Per quanto riguarda l’inflazione, il principale fattore determinante per la sua persistenza negli Stati Uniti e nel Regno Unito è la crescita dei salari, mentre nell'area dell'euro la corsa dei prezzi al consumo è guidata soprattutto dalle carenze energetiche e alimentari conseguenti alla guerra in Ucraina. “Ci aspettiamo che l'aumento dell'inflazione globale raggiunga il picco i prossimi mesi, grazie ad una moderazione della crescita della domanda, miglioramenti nell'offerta di beni e una politica monetaria più restrittiva” riferiscono i professionisti di Goldman Sachs Asset Management.

Il report espone poi la view della casa d’investimento sui mercati a cominciare dai profitti aziendali USA che nel 3° trimestre hanno rispettato le stime di consenso ma che dovranno fare i conti con le crescenti problematiche economiche. Il dollaro USA forte ha pesato sui ricavi delle imprese dell'S&P 500 mentre la crescita dei salari sta riducendo i margini di profitto. “Preferiamo concentrarci sul reddito da dividendi azionari favorendo le posizioni difensive. Storicamente, in uno scenario recessivo, i dividendi dell’S&P 500 si sono contratti solo dell’1%” argomentano gli esperti di Goldman Sachs Asset Management.

Per quanto riguarda invece le obbligazioni societarie, i tassi ufficiali e i rendimenti reali più elevati dovrebbero comportare un leggero allargamento degli spread creditizi statunitensi a breve termine. I corporate bond di buona qualità (investment grade) sembrano comunque offrire agli investitori l'opportunità di ottenere rendimenti più elevati senza assumersi un rischio di tasso interesse o di credito eccessivo. “Preferiamo il credito IG USA e del Regno Unito, ma vediamo anche interessanti opportunità nei mercati IG dell’area Euro” specificano i manager di Goldman Sachs Asset Management.

Nell’ambito delle materie prime, il dollaro forte e il quadro macroeconomico indebolito tendono a frenare i prezzi. “In questo contesto, preferiamo l'agricoltura e l'energia in quanto tendono ad essere trainate più dai fondamentali mentre i metalli di base e preziosi sono generalmente più sensibile alle dinamiche macro” puntualizzano i professionisti di Goldman Sachs Asset Management che poi concludono parlando della scarsa liquidità del mercato che ha accentuato le preoccupazioni sui fondamentali delle asset class. “Riteniamo che il peggio del declassamento del mercato azionario a seguito di rialzi dei tassi sia stato passato, tuttavia l'attuale livello dei tassi potrebbe invitare a una maggiore competizione tra le diverse asset class”.

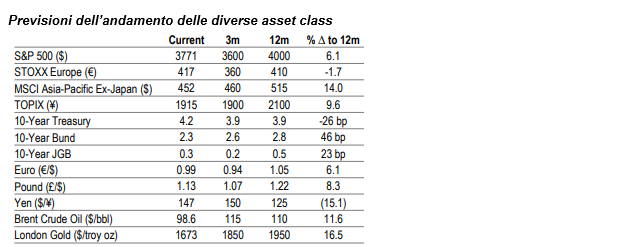

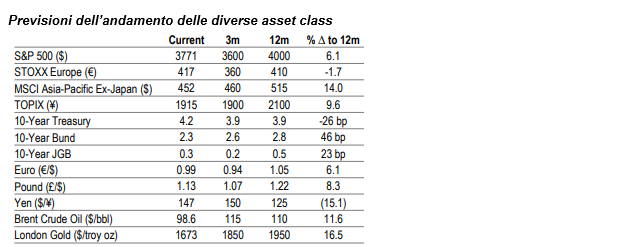

Previsioni dell’andamento delle diverse asset class

fonte: Goldman Sachs Global Investment Research (GIR) e Goldman Sachs Asset Management (novembre 2022)

MARKET PULSE DI NOVEMBRE

Sono queste le principali considerazioni macroeconomiche illustrate nel Market Pulse di novembre a cura di Goldman Sachs Asset Management. Nel report, gli esperti della casa d’investimento fanno notare come la crescita del reddito negli Stati Uniti suggerisca un possibile incremento dei consumi reali nel 2023, aumentando la possibilità che la Fed debba aumentare i tassi più di quanto attualmente previsto dal mercato per mantenere la crescita del PIL al di sotto del potenziale. Anche il settore abitativo pone rischi al ribasso per il PIL in tutte le economie del G10. “La ricerca sugli investimenti globali di Goldman Sachs (GIR) prevede un calo dei prezzi nominali delle case dal picco di circa 15% in Canada, 5-10% negli Stati Uniti e meno del 5% nel Regno Unito” fanno sapere i manager di Goldman Sachs Asset Management.

I PRINCIPALI FATTORI ALLA BASE DELL’INFLAZIONE

Per quanto riguarda l’inflazione, il principale fattore determinante per la sua persistenza negli Stati Uniti e nel Regno Unito è la crescita dei salari, mentre nell'area dell'euro la corsa dei prezzi al consumo è guidata soprattutto dalle carenze energetiche e alimentari conseguenti alla guerra in Ucraina. “Ci aspettiamo che l'aumento dell'inflazione globale raggiunga il picco i prossimi mesi, grazie ad una moderazione della crescita della domanda, miglioramenti nell'offerta di beni e una politica monetaria più restrittiva” riferiscono i professionisti di Goldman Sachs Asset Management.

CONCENTRATI SUL REDDITO DA DIVIDENDI AZIONARI

Il report espone poi la view della casa d’investimento sui mercati a cominciare dai profitti aziendali USA che nel 3° trimestre hanno rispettato le stime di consenso ma che dovranno fare i conti con le crescenti problematiche economiche. Il dollaro USA forte ha pesato sui ricavi delle imprese dell'S&P 500 mentre la crescita dei salari sta riducendo i margini di profitto. “Preferiamo concentrarci sul reddito da dividendi azionari favorendo le posizioni difensive. Storicamente, in uno scenario recessivo, i dividendi dell’S&P 500 si sono contratti solo dell’1%” argomentano gli esperti di Goldman Sachs Asset Management.

FOCUS SULLE OBBLIGAZIONI SOCIETARIE IG

Per quanto riguarda invece le obbligazioni societarie, i tassi ufficiali e i rendimenti reali più elevati dovrebbero comportare un leggero allargamento degli spread creditizi statunitensi a breve termine. I corporate bond di buona qualità (investment grade) sembrano comunque offrire agli investitori l'opportunità di ottenere rendimenti più elevati senza assumersi un rischio di tasso interesse o di credito eccessivo. “Preferiamo il credito IG USA e del Regno Unito, ma vediamo anche interessanti opportunità nei mercati IG dell’area Euro” specificano i manager di Goldman Sachs Asset Management.

AGRICOLTURA ED ENERGIA IN POLE POSITION

Nell’ambito delle materie prime, il dollaro forte e il quadro macroeconomico indebolito tendono a frenare i prezzi. “In questo contesto, preferiamo l'agricoltura e l'energia in quanto tendono ad essere trainate più dai fondamentali mentre i metalli di base e preziosi sono generalmente più sensibile alle dinamiche macro” puntualizzano i professionisti di Goldman Sachs Asset Management che poi concludono parlando della scarsa liquidità del mercato che ha accentuato le preoccupazioni sui fondamentali delle asset class. “Riteniamo che il peggio del declassamento del mercato azionario a seguito di rialzi dei tassi sia stato passato, tuttavia l'attuale livello dei tassi potrebbe invitare a una maggiore competizione tra le diverse asset class”.

Previsioni dell’andamento delle diverse asset class

fonte: Goldman Sachs Global Investment Research (GIR) e Goldman Sachs Asset Management (novembre 2022)

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA