Contenuto offerto da Société Générale

Société Générale porta su Borsa Italiana i Discount Certificates: un’alternativa all’investimento diretto in azioni

L’acquisto di un Discount certificate consente all’investitore di esporsi ad un singolo titolo azionario ad un prezzo “scontato” rispetto a quello corrente di mercato, rinunciando all’upside oltre una certa soglia. Ecco i vantaggi e le considerazioni della soluzione di SG

di Fabrizio Arnhold 9 Febbraio 2023 09:54

Gli investitori tentano di lasciarsi alle spalle i ribassi del 2022, con le Borse che nelle prime settimane del 2023 hanno recuperato terreno. Le scelte di investimento e il posizionamento da adottare, in questa fase in cui permane incertezza, diventano sempre più strategici. Il rally azionario proseguirà imperterrito? Con queste premesse, interessiamoci all’emissione di Discount Certificates di Societe Generale, tutti scritti su sottostanti appartenenti all’indice Ftse Mib.

L’acquisto di un Discount consente all’investitore di prendere posizione a scadenza alla performance di un titolo azionario, al rialzo come al ribasso, acquistando il certificato ad un prezzo “scontato” rispetto al prezzo di mercato dell’azione. Lo sconto in acquisto funge da “cuscinetto” di sicurezza, assorbendo possibili ribassi moderati nell’immediato futuro ed è finanziato rinunciando, come contropartita, a parte dell’upside offerta dal titolo (oltre un determinato cap prefissato) ed al flusso di dividendi. In termini di strutturazione, la strategia replicata da un Discount Certificate è quella delle covered call, nella quale l’investitore è lungo l’azione sottostante e vende un call che ne limita l’upside, incassando un premio (tradotto in sconto sul prezzo di acquisto nella struttura).

Investire su un titolo azionario attraverso un Discount Certificate in luogo dell’acquisto del sottostante può risultare sensato in un momento come quello attuale, nel quale moltissimi titoli del nostro indice hanno espresso rialzi già molto importanti, qualora non si volesse rinunciare ad assumere immediatamente una posizione lunga sull’azione temendo però un rintracciamento nel breve periodo, con la performance negativa che verrebbe attutita dalla presenza dello sconto. Inoltre, la liquidabilità dei Discount Certificates è garantita in ogni momento grazie alla presenza continuativa di un market maker (tutti i Discount sono quotati sul segmento Sedex di Borsa Italiana).

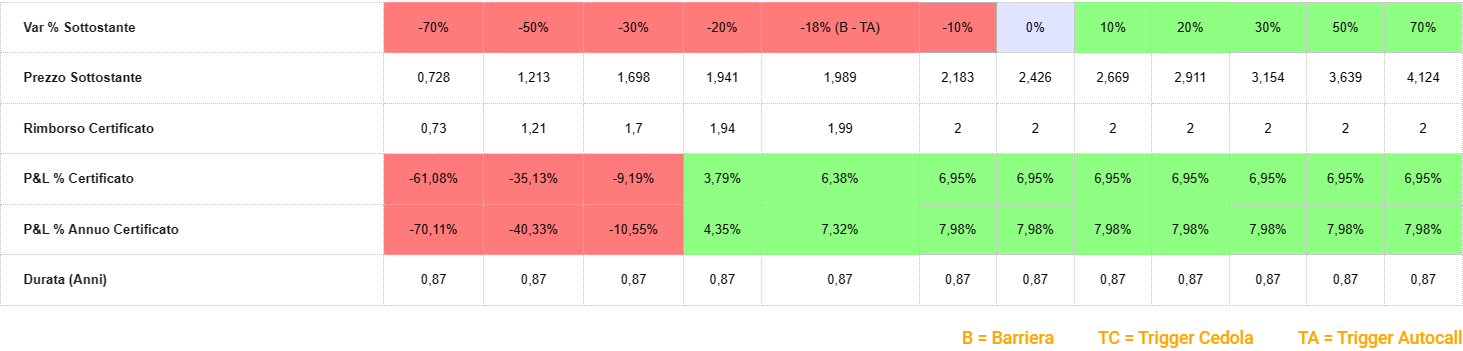

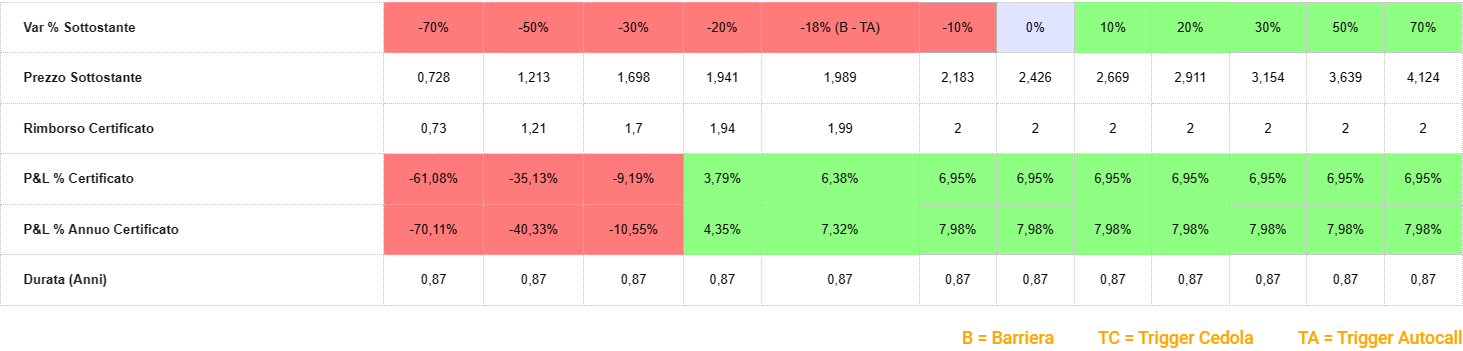

Facciamo tre esempi, prendendo in esame tre certificati tutti scritti sul titolo Intesa Sanpaolo (prezzo spot del sottostante pari a 2,426 euro), con scadenza 21 dicembre 2023 e cap rispettivamente posti a 2 euro, 2,5 euro e 3,4 euro; abbiamo volutamente selezionato tre certificati aventi stesso sottostante e stessa scadenza ma con cap rispettivamente sotto (In-the-Money, ITM), in vicinanza (At-the-Money, ATM) e sopra (Out-of-the-Money, OTM) il prezzo spot attuale per analizzare i diversi payoff che si vanno a configurare. Nel primo caso (ISIN: DE000SQ8HP41) la struttura è già ITM, con l’investitore che si troverebbe nella parte di scenario già “cappata”, ricevendo a scadenza, in condizioni di lateralità e fino ad un -18% del sottostante, un valore di rimborso pari a 2 euro (trattandosi di strumenti con parità o multiplo 1, il rimborso per certificato sarà pari al valore finale del sottostante). Considerando il prezzo di acquisto pari ad 1,87 euro, il rendimento a scadenza sarebbe pari al 7% circa in questi scenari; è più interessante notare come a ribassi moderati del sottostante, la presenza dello sconto consente di attutire le perdite, con una loss limitata ad un -9,2% nel caso di un -30% di Intesa.

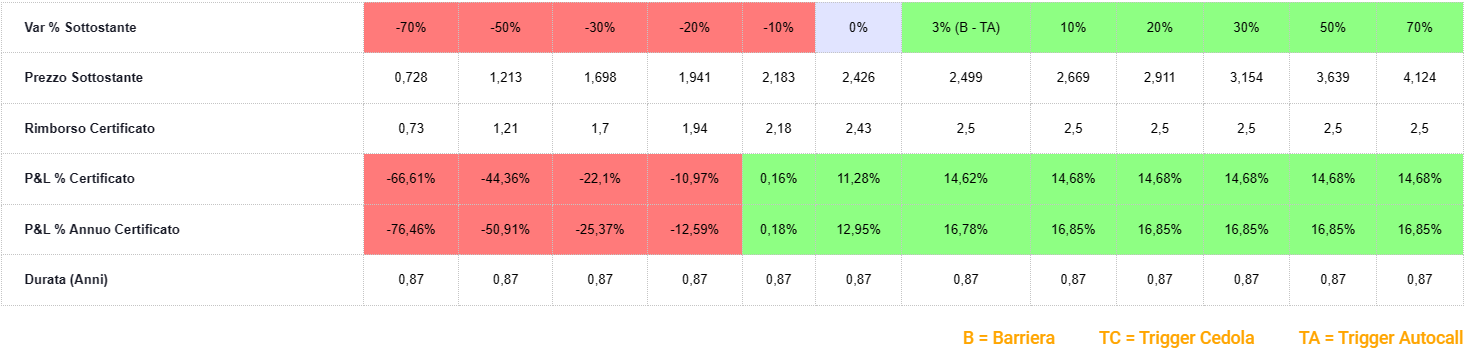

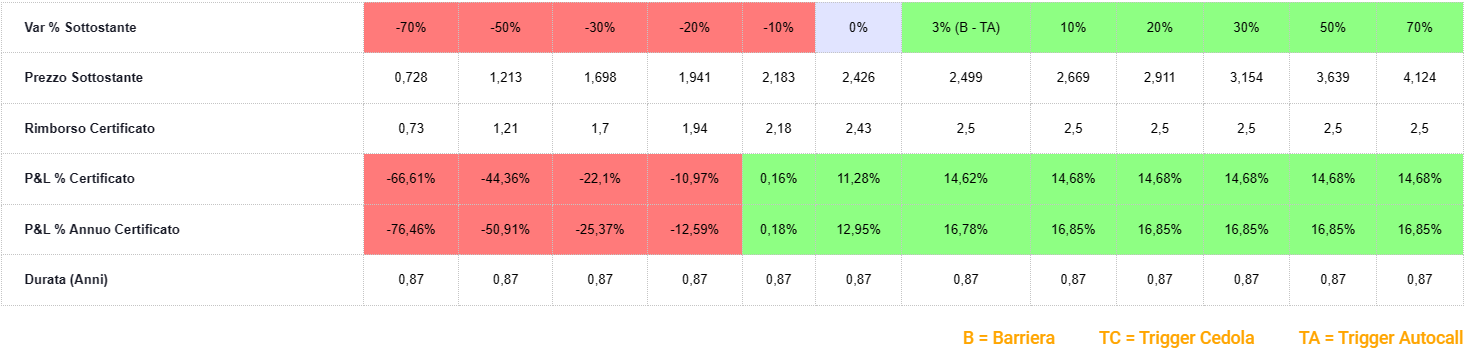

Spostandoci ATM (ISIN: DE000SQ8HP66) con strike a 2,5 euro, lo sconto sulla lineare è pari ad oltre l’11% (il certificato si acquista a 2,18 euro), con la possibilità di un upside massimo del 14,6% in corrispondenza del cap ed una loss limitata ad un -11% nel caso, ad esempio, di un -20% di Intesa Sanpaolo. Questo Discount è adatto per chi intende consolidare i guadagni ottenuti da un investimento diretto sull’azione ma ritiene ci possa essere ancora margine di apprezzamento, in virtù di un ulteriore profitto del 14,7%.

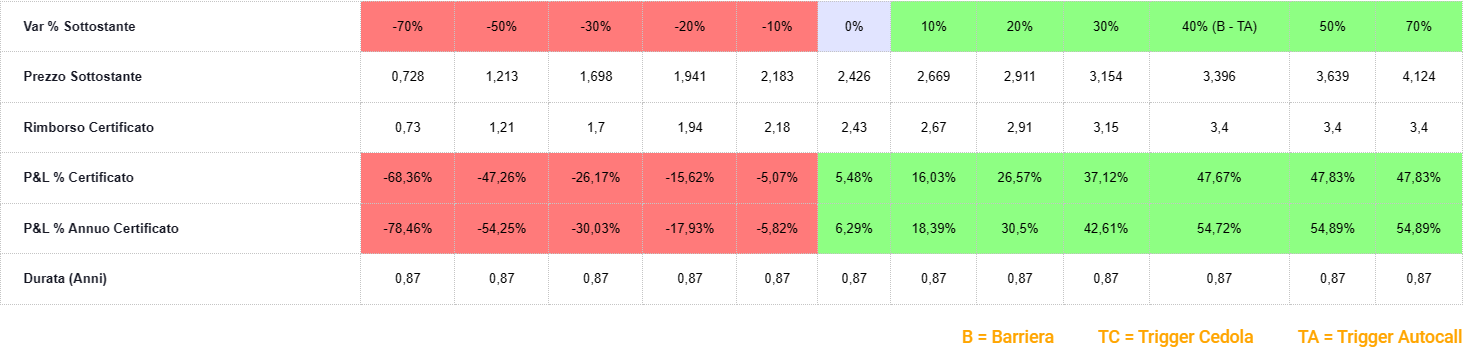

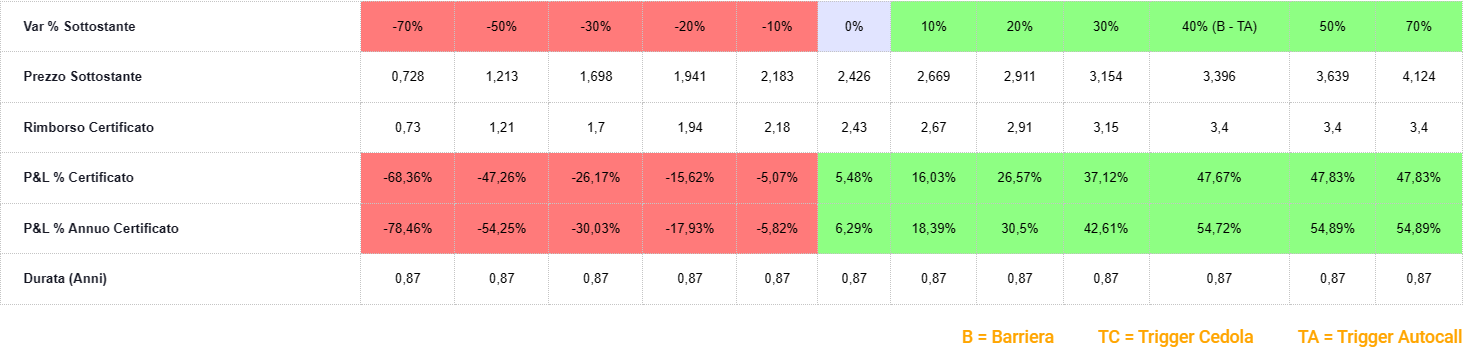

Infine, selezionando uno strike OTM (ISIN: DE000SQ8HP74, strike 3,4 euro), lo sconto sulla lineare si riduce al 5,5% (il premio incassato dalla vendita della call OTM sarà infatti minore rispetto a quello derivante dalla vendita di una call ATM), con tuttavia uno spazio maggiore di apprezzamento negli scenari di rialzo del sottostante: fino ad un +40% di Intesa si beneficerebbe (in termini lati) sia dell’incasso integrale del premio che dell’incremento di valore del titolo. Tuttavia, il “cuscinetto” in caso di ribasso del sottostante sarebbe più ridotto: qualora Intesa perdesse da oggi il 20%, il Discount rimborserebbe comunque il -15,6% in meno rispetto all’attuale prezzo ask (pari a 2,3 euro). Discount adatto per chi ritiene i prezzi di Intesa Sanpaolo ancora attraenti, in virtù di un potenziale rendimento massimo a scadenza del 47,8%.

IL FUNZIONAMENTO

L’acquisto di un Discount consente all’investitore di prendere posizione a scadenza alla performance di un titolo azionario, al rialzo come al ribasso, acquistando il certificato ad un prezzo “scontato” rispetto al prezzo di mercato dell’azione. Lo sconto in acquisto funge da “cuscinetto” di sicurezza, assorbendo possibili ribassi moderati nell’immediato futuro ed è finanziato rinunciando, come contropartita, a parte dell’upside offerta dal titolo (oltre un determinato cap prefissato) ed al flusso di dividendi. In termini di strutturazione, la strategia replicata da un Discount Certificate è quella delle covered call, nella quale l’investitore è lungo l’azione sottostante e vende un call che ne limita l’upside, incassando un premio (tradotto in sconto sul prezzo di acquisto nella struttura).

UN’ASPETTATIVA RIALZISTA SUL TITOLO, CON L’EXTRA RENDIMENTO DATO DALLO SCONTO

Investire su un titolo azionario attraverso un Discount Certificate in luogo dell’acquisto del sottostante può risultare sensato in un momento come quello attuale, nel quale moltissimi titoli del nostro indice hanno espresso rialzi già molto importanti, qualora non si volesse rinunciare ad assumere immediatamente una posizione lunga sull’azione temendo però un rintracciamento nel breve periodo, con la performance negativa che verrebbe attutita dalla presenza dello sconto. Inoltre, la liquidabilità dei Discount Certificates è garantita in ogni momento grazie alla presenza continuativa di un market maker (tutti i Discount sono quotati sul segmento Sedex di Borsa Italiana).

TRE ESEMPI

Facciamo tre esempi, prendendo in esame tre certificati tutti scritti sul titolo Intesa Sanpaolo (prezzo spot del sottostante pari a 2,426 euro), con scadenza 21 dicembre 2023 e cap rispettivamente posti a 2 euro, 2,5 euro e 3,4 euro; abbiamo volutamente selezionato tre certificati aventi stesso sottostante e stessa scadenza ma con cap rispettivamente sotto (In-the-Money, ITM), in vicinanza (At-the-Money, ATM) e sopra (Out-of-the-Money, OTM) il prezzo spot attuale per analizzare i diversi payoff che si vanno a configurare. Nel primo caso (ISIN: DE000SQ8HP41) la struttura è già ITM, con l’investitore che si troverebbe nella parte di scenario già “cappata”, ricevendo a scadenza, in condizioni di lateralità e fino ad un -18% del sottostante, un valore di rimborso pari a 2 euro (trattandosi di strumenti con parità o multiplo 1, il rimborso per certificato sarà pari al valore finale del sottostante). Considerando il prezzo di acquisto pari ad 1,87 euro, il rendimento a scadenza sarebbe pari al 7% circa in questi scenari; è più interessante notare come a ribassi moderati del sottostante, la presenza dello sconto consente di attutire le perdite, con una loss limitata ad un -9,2% nel caso di un -30% di Intesa.

Spostandoci ATM (ISIN: DE000SQ8HP66) con strike a 2,5 euro, lo sconto sulla lineare è pari ad oltre l’11% (il certificato si acquista a 2,18 euro), con la possibilità di un upside massimo del 14,6% in corrispondenza del cap ed una loss limitata ad un -11% nel caso, ad esempio, di un -20% di Intesa Sanpaolo. Questo Discount è adatto per chi intende consolidare i guadagni ottenuti da un investimento diretto sull’azione ma ritiene ci possa essere ancora margine di apprezzamento, in virtù di un ulteriore profitto del 14,7%.

Infine, selezionando uno strike OTM (ISIN: DE000SQ8HP74, strike 3,4 euro), lo sconto sulla lineare si riduce al 5,5% (il premio incassato dalla vendita della call OTM sarà infatti minore rispetto a quello derivante dalla vendita di una call ATM), con tuttavia uno spazio maggiore di apprezzamento negli scenari di rialzo del sottostante: fino ad un +40% di Intesa si beneficerebbe (in termini lati) sia dell’incasso integrale del premio che dell’incremento di valore del titolo. Tuttavia, il “cuscinetto” in caso di ribasso del sottostante sarebbe più ridotto: qualora Intesa perdesse da oggi il 20%, il Discount rimborserebbe comunque il -15,6% in meno rispetto all’attuale prezzo ask (pari a 2,3 euro). Discount adatto per chi ritiene i prezzi di Intesa Sanpaolo ancora attraenti, in virtù di un potenziale rendimento massimo a scadenza del 47,8%.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA