Politica monetaria

MFS IM: “L’inversione di rotta delle banche centrali può creare opportunità di investimento”

Per Robert Almeida, Portfolio Manager e Global Investment Strategist di MFS IM, politiche monetarie inadeguate sono causa di turbolenze economiche. La stretta monetaria potrebbe però dare luogo a significative opportunità di generazione di Alpha

di Fabrizio Arnhold 19 Aprile 2023 16:30

Le banche centrali a maggio dovrebbero proseguire con ulteriori aumenti dei tassi di interesse. Il nemico da sconfiggere è l’inflazione ma il rischio è quello di finire in recessione. “Politiche monetarie inadeguate sono spesso causa di turbolenze economiche e finanziarie”, commenta Robert Almeida, Portfolio Manager e Global Investment Strategist di MFS IM. “Sebbene l’entità dell’attuale crisi bancaria non sia paragonabile a quella della crisi finanziaria globale, questo contesto potrebbe accorciare la strada verso la recessione”.

LE CRISI BANCARIE DEL PASSATO

“Negli ultimi anni si è scritto molto sull'eccezionalità della Teoria della moneta moderna e sul quantitative easing”, prosegue nella sua analisi Almeida. “Ma la realtà è che questi concetti non hanno nulla di eccezionale né tanto meno di moderno, bensì risalgono a centinaia di anni fa”. Come sottolinea Ed Chancellor in The Price of Time, Giulio Cesare, quando nel 33 d.C. si trovò di fronte a una crisi bancaria, decise di concedere in prestito il denaro dello Stato senza interessi, generando così liquidità che, a sua volta, spinse i tassi d'interesse al ribasso. “E come la storia dimostra, il ricorso a queste politiche genera sempre conseguenze involontarie e indesiderate”, precisa Almeida.

CAPITALISMO E RICOMPENSE

Quali sono i motivi di queste conseguenze indesiderate? “Affinché il capitalismo funzioni, gli investitori devono essere ricompensati per i capitali da loro investiti - argomenta il Portfolio Manager e Global Investment Strategist di MFS IM -. Come minimo, i tassi d'interesse devono essere superiori allo 0%, dal momento che se non si ricompensasse chi rinuncia a una gratifica immediata non ci sarebbero risparmi o investimenti”.

ALLOCAZIONE ERRATA

Non solo. Per il gestore di MFS IM, la riduzione del costo del capitale a livelli inferiori al tasso di equilibrio naturale o di mercato da parte delle autorità monetarie ha spesso causato un’errata allocazione delle risorse. Quando i segnali sui mercati privati esibiscono distorsioni, i cattivi investimenti si accumulano e si vengono a creare inefficienze. “In altre parole, in un tale contesto vi sono maggiori possibilità di prendere decisioni finanziarie sbagliate”, spiega Almeida. “Anche se possono volerci anni, le conseguenze di queste decisioni di solito si traducono in turbolenze finanziarie o economiche”. E nell’ultimo anno le tensioni finanziarie non sono certo mancate, l’ultima riguarda il fallimento della Silicon Valley Bank negli Stati Uniti.

NON È COME NEL 2008

Non siamo nella stessa situazione del 2008. “In passato le banche erano liquide ma insolventi a causa di anni di prestito al consumo in sofferenze e di una leva finanziaria eccessiva”, prosegue l’analisi di MFS IM. “Oggi sono solventi ma illiquide per via dei deflussi di depositi”. Oggi siamo arrivati ad un momento di crisi che è, sempre secondo MFS IM, il risultato di tassi di interesse artificialmente bassi. “Anni di tassi di risparmio contenuti e una domanda anemica di prestiti al consumo hanno spinto le banche a investire in obbligazioni, il che ha permesso a questi istituti di ottenere uno spread considerevole”, sottolinea Robert Almeida. “Ma quando i risparmiatori hanno riposizionato i capitali investiti dai depositi ai fondi del mercato monetario, ai T-bills e ad altri strumenti simili nettamente più redditizi, si sono verificati dei disallineamenti tra attività e passività che hanno dato origine alle tensioni delle ultime settimane”.

LO SCENARIO

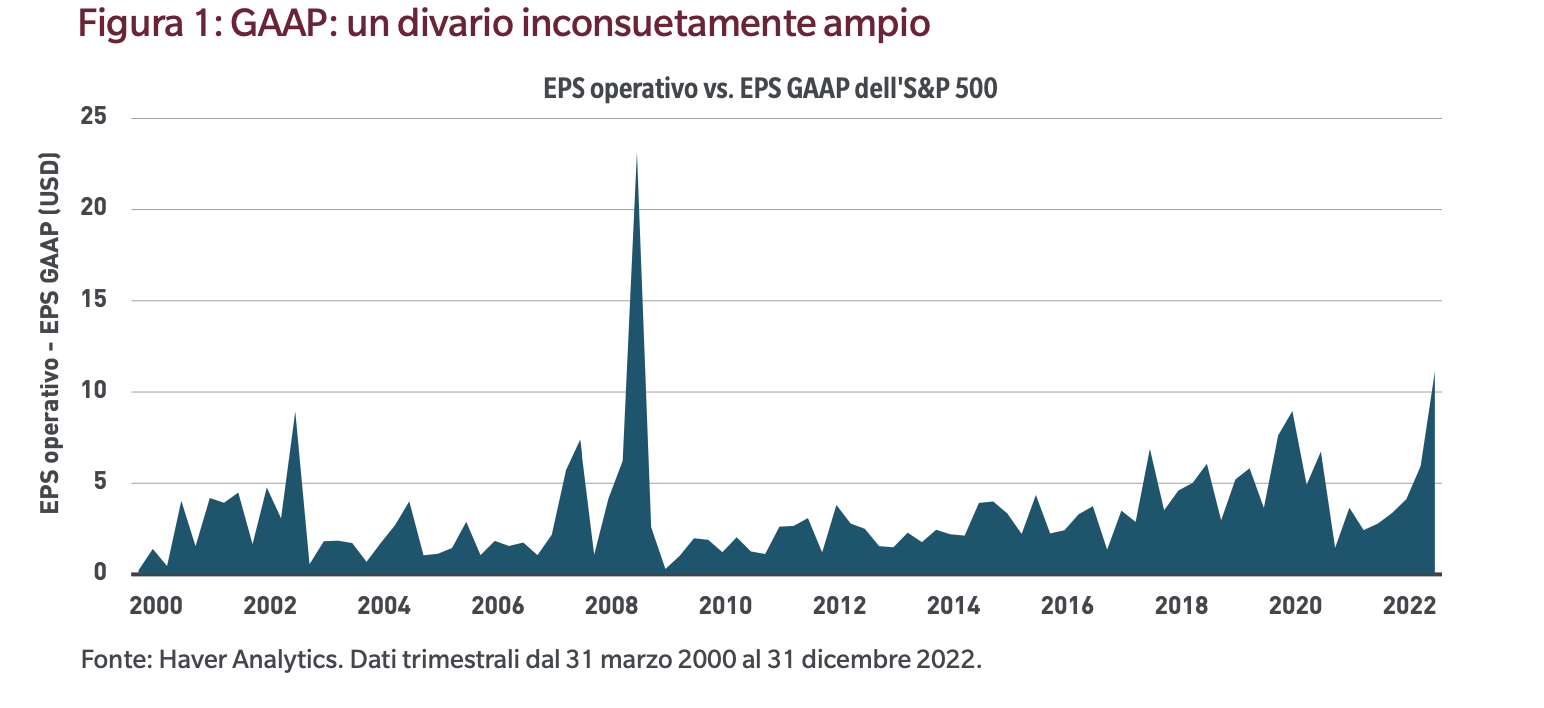

Dopo la crisi del 2008, gran parte della ricchezza creata non è stata generata della crescita economica, bensì da una conseguenza del costo del capitale che ha fatto aumentare la quota dei flussi reddituali utilizzati per accedere ai prestito. “Questo si può osservare nei livelli record raggiunti dai margini di profitto aziendali globali alla fine degli anni 2010, nel contesto del ciclo economico più debole da oltre un secolo a questa parte”, rivela Almeida. “Benché i profitti fossero elevati, presentavano una scarsa qualità”. Il grafico seguente (Figura 1), ad esempio, mostra la differenza tra i guadagni dichiarati dalle aziende agli investitori e quelli ottenuti secondo gli standard di contabilità, noti anche come GAAP (Generally Accepted Accounting Principles, principi contabili generalmente accettati). Per Almeida, “i profitti odierni hanno una qualità molto scarsa” e sono in linea con le decisioni sbagliate favorite dalla riduzione del costo del capitale.

LE OPPORTUNITÀ IN OTTICA INVESTIMENTO

L’atteggiamento delle banche centrali è mutato e negli ultimi 18 mesi è diventato più aggressivo, dopo anni di tassi di interesse contenuti. “Sebbene la normalizzazione dei tassi d'interesse abbia portato alla luce alcune aree di moderate tensioni, a nostro avviso si prospettano altre conseguenze involontarie e indesiderate”, conclude il Portfolio Manager e Global Investment Strategist di MFS IM. “Riteniamo che questo nuovo contesto dovrebbe porre le basi per una transizione pluriennale della leadership dai portafogli non discrezionali a strategie attive orientate ai fondamentali e creare signifificative opportunità di generazione di Alpha”.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA