La view

Goldman Sachs Asset Management: ecco come orientarsi in un mondo con tassi più alti più a lungo

Storicamente, tassi più elevati portano a rendimenti obbligazionari più elevati e consentono potenzialmente a molti investitori di garantirsi un cash flow futuro prevedibile, di effettuare una copertura funzionale della volatilità azionaria e di migliorare l’asimmetria dei rendimenti

di Leo Campagna 6 Dicembre 2023 08:00

Gli investitori sono chiamati a prepararsi a percorrere una strada che porterà nuovi rischi ma anche un’ampia gamma di opportunità. Un contesto nel quale occorre approfondire le potenziali implicazioni in ambito azionario e obbligazionario, alla luce di tassi che potrebbero rimanere più elevati più a lungo.

“Ci aspettiamo che il mercato azionario diventi più idiosincratico e selettivo negli anni a venire. L’onere di tassi d’interesse più elevati e di un maggior costo del capitale suggerisce che le opportunità di generazione di alpha potrebbero non solo diventare più globali, ma anche più bottom-up e determinate dalla redditività. Quando il costo del denaro è basso, come prima della pandemia, le aziende spesso ricorrono ai finanziamenti per aumentare i ricavi. Ma quando il costo del denaro è elevato, come in questa fase, le aziende spesso sacrificano la crescita dei ricavi per favorire la crescita dei profitti” fa sapere John Tousley, Global Head of Market Strategy, Strategic Advisory Solutions di Goldman Sachs Asset Management.

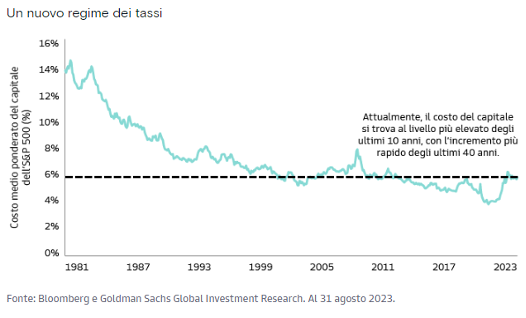

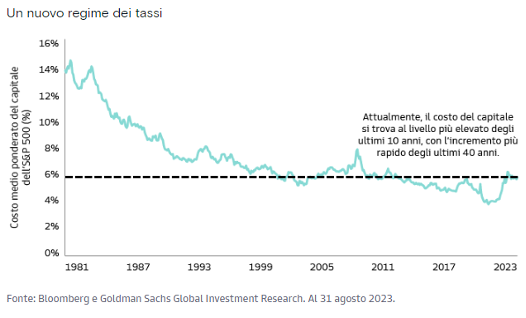

Oggi, aggiunge l’esperto, lo scenario azionario è diverso rispetto a quello dei tre “supercicli” azionari, o mercati rialzisti secolari, ossia i periodi 1945-1968, 1982-2000 e 2009-2020. “Gli investitori possano interrogarsi su quale sia la posizione del ciclo attuale, tuttavia i mercati dei capitali si trovano di fronte a un panorama più complesso, caratterizzato da valutazioni azionarie e tassi d’interesse elevati che contribuiscono al livello del costo del capitale più alto registrato da circa un decennio.

“In primo luogo” precisa Tousley “i nostri modelli suggeriscono che sia improbabile che i rendimenti azionari raggiungano i livelli del superciclo precedente: quelli statunitensi, per esempio, raggiungeranno circa l’8% nel prossimo decennio. Siamo passati da un mondo in cui non ci sono alternative (There Is No Alternative, TINA) alle azioni, a un contesto in cui invece esistono alternative ragionevoli (There Are Reasonable Alternatives, TARA), vale a dire asset obbligazionari di alta qualità come le obbligazioni societarie investment grade (IG)”.

La buona notizia è che la gamma di opportunità per la generazione di alpha potrebbe migliorare sia all’interno dei settori che tra gli stessi, grazie alla combinazione di nuove aree di innovazione, al cambiamento dei settori non tecnologici, alla crescita della domanda dovuta agli investimenti green e alle riqualificazioni dovute all’intelligenza artificiale o all’apertura di nuovi flussi di crescita da parte delle aziende.

UN MERCATO AZIONARIO PIÙ SELETTIVO

“Ci aspettiamo che il mercato azionario diventi più idiosincratico e selettivo negli anni a venire. L’onere di tassi d’interesse più elevati e di un maggior costo del capitale suggerisce che le opportunità di generazione di alpha potrebbero non solo diventare più globali, ma anche più bottom-up e determinate dalla redditività. Quando il costo del denaro è basso, come prima della pandemia, le aziende spesso ricorrono ai finanziamenti per aumentare i ricavi. Ma quando il costo del denaro è elevato, come in questa fase, le aziende spesso sacrificano la crescita dei ricavi per favorire la crescita dei profitti” fa sapere John Tousley, Global Head of Market Strategy, Strategic Advisory Solutions di Goldman Sachs Asset Management.

UNO SCENARIO DIVERSO DAI TRE ‘SUPERCICLI’ AZIONARI DEL PASSATO

Oggi, aggiunge l’esperto, lo scenario azionario è diverso rispetto a quello dei tre “supercicli” azionari, o mercati rialzisti secolari, ossia i periodi 1945-1968, 1982-2000 e 2009-2020. “Gli investitori possano interrogarsi su quale sia la posizione del ciclo attuale, tuttavia i mercati dei capitali si trovano di fronte a un panorama più complesso, caratterizzato da valutazioni azionarie e tassi d’interesse elevati che contribuiscono al livello del costo del capitale più alto registrato da circa un decennio.

DA ‘TINA’ A ‘TARA’

“In primo luogo” precisa Tousley “i nostri modelli suggeriscono che sia improbabile che i rendimenti azionari raggiungano i livelli del superciclo precedente: quelli statunitensi, per esempio, raggiungeranno circa l’8% nel prossimo decennio. Siamo passati da un mondo in cui non ci sono alternative (There Is No Alternative, TINA) alle azioni, a un contesto in cui invece esistono alternative ragionevoli (There Are Reasonable Alternatives, TARA), vale a dire asset obbligazionari di alta qualità come le obbligazioni societarie investment grade (IG)”.

GAMMA DI OPPORTUNITA’ DI ALPHA

La buona notizia è che la gamma di opportunità per la generazione di alpha potrebbe migliorare sia all’interno dei settori che tra gli stessi, grazie alla combinazione di nuove aree di innovazione, al cambiamento dei settori non tecnologici, alla crescita della domanda dovuta agli investimenti green e alle riqualificazioni dovute all’intelligenza artificiale o all’apertura di nuovi flussi di crescita da parte delle aziende.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA