La view

Per Pictet AM nel 2024 rendimenti superiori alla media dal mercato obbligazionario

Secondo le previsioni di Pictet Asset Management, i mercati emergenti registreranno una crescita più sostenuta. A sovraperformare saranno i bond di Stato di Usa e UK, ma a vincere saranno quelli in valuta locale dei Paesi emergenti

di Redazione 30 Dicembre 2023 09:30

Dopo un 2023 in cui gli investitori nel mercato del reddito fisso hanno dovuto far fronte a severi sbalzi di volatilità a causa degli aggressivi aumenti dei tassi di interesse da parte delle Banche centrali, il 2024 secondo gli analisti si presenta meno difficile: in particolare per Pictet AM nel 2024 le obbligazioni dovrebbero offrire rendimenti superiori alla media grazie a un ritorno cedolare più elevato, una crescita del Pil nominale più debole e una graduale transizione delle politiche monetarie delle Banche centrali verso un modesto allentamento.

Sono diversi i fattori economici e tecnici che portano Pictet AM a questa proiezione: la crescita del Pil, l’inflazione e i tassi di interesse ufficiali. “Nello specifico - spiega Arun Sai, Senior Multi Asset Strategist di Pictet Asset Management - ci aspettiamo una crescita dell’economia globale del 2,3% il prossimo anno, al di sotto del suo potenziale a lungo termine e in calo rispetto al 2,5% del 2023".

Per Sai, buona parte del rallentamento deriverà dalla debolezza delle principali economie sviluppate, in particolare USA e Cina, mentre le economie emergenti registreranno nel complesso una crescita più sostenuta. "E se la crescita rallenterà, così farà anche l'inflazione, che stimiamo dovrebbe scendere al 4,6% a livello globale nel 2024, rispetto al 5,5% di quest'anno”.

Riguardo l’inflazione, per l’analista di Pictet AM nei Paesi sviluppati scenderà al 3,0% rispetto al 4,7% di quest'anno, il che potrebbe indurre la Fed e la Bce a iniziare a tagliare i tassi d'interesse entro la metà del 2024, anche se in misura inferiore a quanto attualmente scontato dal mercato. È probabile che il Regno Unito vedrà l'inflazione più che dimezzarsi al 2,5% rispetto al 7,4% di quest'anno, consentendo alla Banca d'Inghilterra di diventare la prima grande Banca centrale a tagliare i tassi di interesse. “Alla luce di queste stime - aggiunge Sai - ci aspettiamo che i tassi base del Regno Unito scenderanno di 75 punti base nel 2024. D’altra parte, le pressioni sui prezzi sono destinate a persistere nelle economie emergenti; l'inflazione cinese salirà al 2% dallo 0,4% nel 2023”.

“A fronte di queste previsioni sull’andamento economico e sui tassi - spiega ancora Arun Sai di Pictet AM - applichiamo uno sconto basato sull'analisi fondamentale di ciascuna asset class a reddito fisso. Incorporiamo quindi le stime di rendimento annuale, cioè il rendimento derivante dall'adeguamento di posizioni futures (da un contratto future a un contratto a più lungo termine). Per le obbligazioni sovrane e societarie dei mercati emergenti le previsioni di rendimento si basano su modelli di calcolo del fair value dei corrispondenti spread e tassi di recupero, previsti in una fascia tra il 40% e il 50% a seconda dell'indice. Eseguiamo questi calcoli per tutte le principali asset class obbligazionarie”.

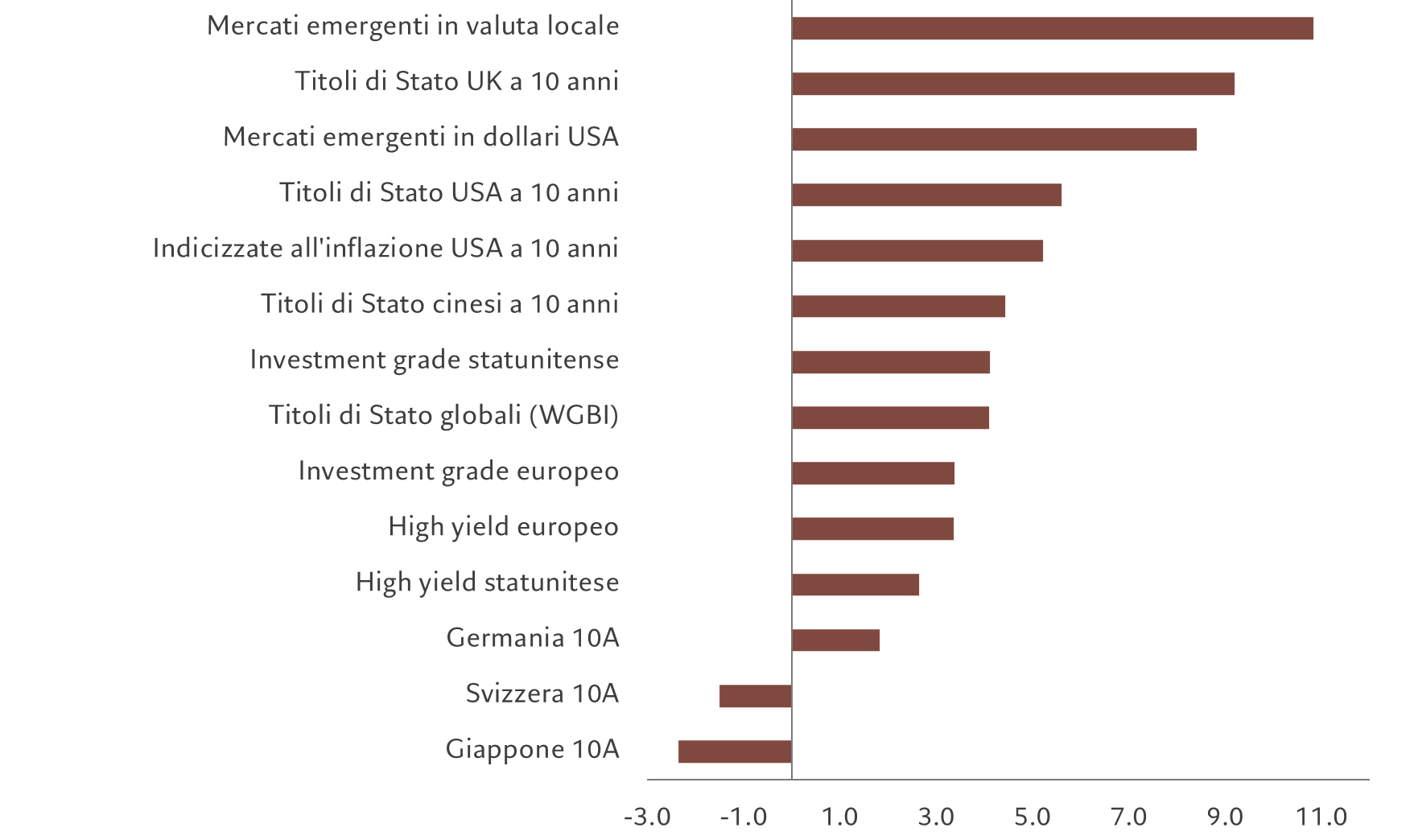

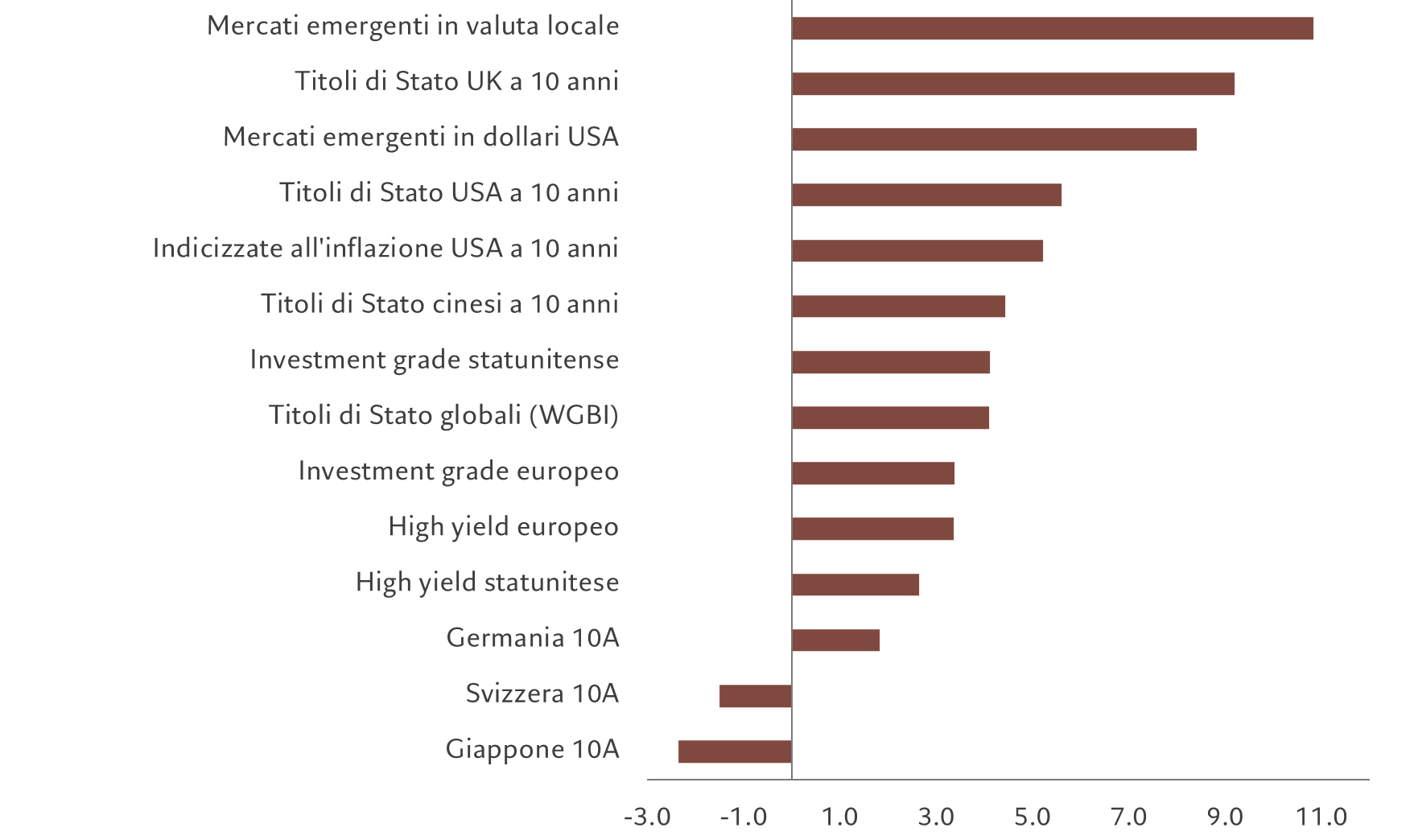

Come indicato nel grafico qui sopra, per Pictet AM le obbligazioni governative del Regno Unito e degli Stati Uniti dovrebbero sovraperformare le loro omologhe dei mercati sviluppati. Mentre le obbligazioni in valuta locale dei mercati emergenti dovrebbero emergere come vincitrici in assoluto, con un rendimento previsto superiore al 12% in dollari USA.

“Ciò incorpora la nostra previsione che nel 2024 il dollaro si indebolirà di oltre il 4% rispetto a un paniere di valute - aggiunge Sai - Anche il debito dei mercati emergenti denominato in dollari dovrebbe sovraperformare, dato che il suo rendimento attuale si attesta al 9%, il più alto del mercato delle obbligazioni sovrane, circa 200 punti base al di sopra della sua media a 10 anni”.

Secondo le previsioni di Pictet AM, il Giappone sarà l’unico mercato destinato a generare perdite di capitale. “Ci attendiamo, inoltre, rendimenti anemici per i titoli di Stato svizzeri - conclude Arun Sai, Senior Multi Asset Strategist di Pictet Asset Management - pari a poco più dell’1%. Sia le obbligazioni di Stato giapponesi sia quelle svizzere sono infatti mercati a basso rendimento, in cui le prospettive di rendimento annualizzato al netto dell'inflazione, o rendimenti reali, restano negative”.

LA CRESCITA GLOBALE RALLENTA

Sono diversi i fattori economici e tecnici che portano Pictet AM a questa proiezione: la crescita del Pil, l’inflazione e i tassi di interesse ufficiali. “Nello specifico - spiega Arun Sai, Senior Multi Asset Strategist di Pictet Asset Management - ci aspettiamo una crescita dell’economia globale del 2,3% il prossimo anno, al di sotto del suo potenziale a lungo termine e in calo rispetto al 2,5% del 2023".

IN CALO L'ECONOMIA DI USA E CINA

Per Sai, buona parte del rallentamento deriverà dalla debolezza delle principali economie sviluppate, in particolare USA e Cina, mentre le economie emergenti registreranno nel complesso una crescita più sostenuta. "E se la crescita rallenterà, così farà anche l'inflazione, che stimiamo dovrebbe scendere al 4,6% a livello globale nel 2024, rispetto al 5,5% di quest'anno”.

TAGLI DEI TASSI ENTRO METÀ ANNO

Riguardo l’inflazione, per l’analista di Pictet AM nei Paesi sviluppati scenderà al 3,0% rispetto al 4,7% di quest'anno, il che potrebbe indurre la Fed e la Bce a iniziare a tagliare i tassi d'interesse entro la metà del 2024, anche se in misura inferiore a quanto attualmente scontato dal mercato. È probabile che il Regno Unito vedrà l'inflazione più che dimezzarsi al 2,5% rispetto al 7,4% di quest'anno, consentendo alla Banca d'Inghilterra di diventare la prima grande Banca centrale a tagliare i tassi di interesse. “Alla luce di queste stime - aggiunge Sai - ci aspettiamo che i tassi base del Regno Unito scenderanno di 75 punti base nel 2024. D’altra parte, le pressioni sui prezzi sono destinate a persistere nelle economie emergenti; l'inflazione cinese salirà al 2% dallo 0,4% nel 2023”.

"SCONTO SULL'ANALISI DEGLI ASSET CLASS"

“A fronte di queste previsioni sull’andamento economico e sui tassi - spiega ancora Arun Sai di Pictet AM - applichiamo uno sconto basato sull'analisi fondamentale di ciascuna asset class a reddito fisso. Incorporiamo quindi le stime di rendimento annuale, cioè il rendimento derivante dall'adeguamento di posizioni futures (da un contratto future a un contratto a più lungo termine). Per le obbligazioni sovrane e societarie dei mercati emergenti le previsioni di rendimento si basano su modelli di calcolo del fair value dei corrispondenti spread e tassi di recupero, previsti in una fascia tra il 40% e il 50% a seconda dell'indice. Eseguiamo questi calcoli per tutte le principali asset class obbligazionarie”.

BENE I BOND GOVERNATIVI USA E UK

Come indicato nel grafico qui sopra, per Pictet AM le obbligazioni governative del Regno Unito e degli Stati Uniti dovrebbero sovraperformare le loro omologhe dei mercati sviluppati. Mentre le obbligazioni in valuta locale dei mercati emergenti dovrebbero emergere come vincitrici in assoluto, con un rendimento previsto superiore al 12% in dollari USA.

DOLLARO PIÙ DEBOLE NEL 2024

“Ciò incorpora la nostra previsione che nel 2024 il dollaro si indebolirà di oltre il 4% rispetto a un paniere di valute - aggiunge Sai - Anche il debito dei mercati emergenti denominato in dollari dovrebbe sovraperformare, dato che il suo rendimento attuale si attesta al 9%, il più alto del mercato delle obbligazioni sovrane, circa 200 punti base al di sopra della sua media a 10 anni”.

IL CASO DEL GIAPPONE

Secondo le previsioni di Pictet AM, il Giappone sarà l’unico mercato destinato a generare perdite di capitale. “Ci attendiamo, inoltre, rendimenti anemici per i titoli di Stato svizzeri - conclude Arun Sai, Senior Multi Asset Strategist di Pictet Asset Management - pari a poco più dell’1%. Sia le obbligazioni di Stato giapponesi sia quelle svizzere sono infatti mercati a basso rendimento, in cui le prospettive di rendimento annualizzato al netto dell'inflazione, o rendimenti reali, restano negative”.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA