La view

JP Morgan AM: sul taglio dei tassi le Banche centrali non si fanno condizionare dai mercati

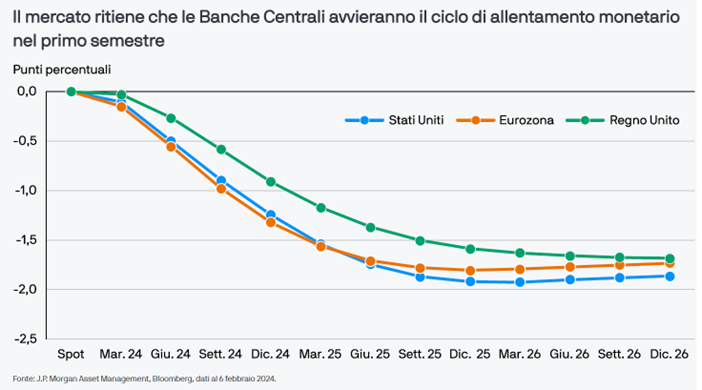

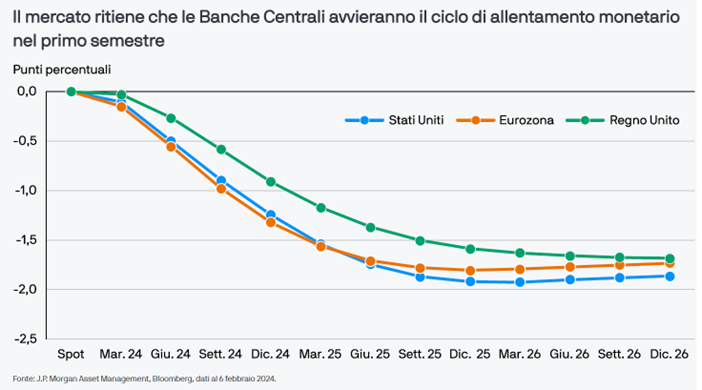

Secondo il team Global Fixed Income, Currency and Commodities Group, la prima a intervenire potrebbe essere la Bce, già a aprile, mentre la Fed potrebbe seguire con 5, forse 3 tagli. Più attendista la Bank of England. Nel frattempo non mancano opportunità per gli investitori

di Davide Lentini 21 Febbraio 2024 08:29

La domanda che domina i mercati in questa prima parte di 2024 è ancora quando scatteranno i tagli dei tassi da parte delle Banche centrali, e di quanto. Dopo le misure di irrigidimento monetario più aggressive di questo secolo, l’inflazione si sta lentamente riavvicinando agli obiettivi fissati, in un momento in cui lo stato di salute delle economie è buono. Ma attualmente gli istituti centrali mantengono un orientamento attendista, alla ricerca del momento giusto per intervenire con “tagli di mantenimento”.

Proprio per l'attuale situazione, i mercati con le loro aspettative cercano di incoraggiare le Banche centrali ad avviare il processo di allentamento e iniziare a tagliare i tassi. Incoraggiamento a tratti pure eccessivo, come evidenzia il team Global Fixed Income, Currency and Commodities Group di JP Morgan Asset Management.

“Ad esempio, all'inizio di quest'anno gli operatori si aspettavano che la Fed riducesse i tassi ben sette volte. Ora ne prevedono cinque, ma a Filadelfia dicono di volerne attuare solo tre”, mettono in evidenza gli analisti di JP Morgan. In questo contesto, gli investitori si chiedono persino se potrà esserci davvero una corsa all’allentamento monetario senza che la Fed faccia la prima mossa. “Noi riteniamo che ciò sia possibile e che la Bce potrebbe ridurre i tassi a aprile”, spiegano.

Sempre secondo JP Morgan, la Banca d’Inghilterra manterrà, invece, un orientamento attendista fino a metà anno circa, facendo andare avanti le proprie omologhe prima di tentare di recuperare terreno. Volendo partire in vantaggio, le Banche centrali di alcuni Paesi emergenti hanno già avviato una politica espansiva: il Brasile, ad esempio, ha ridotto i tassi dal massimo mai raggiunto del 13,75% di luglio, all’attuale 11,25%, benché non sia ancora chiaro per quanto tempo sia disposto a mantenere questo ritmo se gli altri Istituti di emissione non si mettono in scia.

“È probabile che le Banche centrali procedano alla stessa andatura sulle future riduzioni del costo del denaro - aggiungono gli analisti di Jp Morgan - Possiamo quindi ipotizzare che il posizionamento di duration passi da sovrappeso a neutrale. Un iniziale riscontro di questa tendenza ci è offerto dai dati delle indagini di mercato e della Commodity Futures Trading Commission, secondo cui gli investitori starebbero spostando la duration dei propri portafogli verso una posizione di maggiore neutralità”.

Poiché ci si aspetta che i tassi rimangano più alti più a lungo, gli investitori continuano a incrementare l’esposizione ai fondi del mercato monetario, attratti dai rendimenti superiori offerti dal segmento a breve della curva. Tuttavia, alla fine del 2023 gli investitori obbligazionari hanno potuto apprezzare i vantaggi della duration: in tutti i mercati del reddito fisso i rendimenti sono stati elevati dopo la svolta attuata dalla Fed. “Per questo - commenta il team Global Fixed Income, Currency and Commodities Group di JP Morgan AM - riteniamo che gli investitori cercheranno di evitare la trappola della liquidità e di beneficiare di rendimenti più elevati quando, non se, le Banche centrali cominceranno a ridurre i tassi nel 2024”.

Per ora, infatti, pur segnalando con chiarezza che la prossima mossa sarà di tipo espansivo, gli istituti aspettano di essere pronti anziché cedere alle pressioni del mercato. Pertanto, per JP Morgan AM, la recente correzione verso rendimenti superiori offre agli investitori l’opportunità di proseguire il proprio viaggio nei mercati obbligazionari, approfittando di rendimenti che oggi sono disponibili, ma che potrebbero sfumare domani.

LE ATTESE DEI MERCATI

Proprio per l'attuale situazione, i mercati con le loro aspettative cercano di incoraggiare le Banche centrali ad avviare il processo di allentamento e iniziare a tagliare i tassi. Incoraggiamento a tratti pure eccessivo, come evidenzia il team Global Fixed Income, Currency and Commodities Group di JP Morgan Asset Management.

LA BCE POTREBBE TAGLIARE A APRILE

“Ad esempio, all'inizio di quest'anno gli operatori si aspettavano che la Fed riducesse i tassi ben sette volte. Ora ne prevedono cinque, ma a Filadelfia dicono di volerne attuare solo tre”, mettono in evidenza gli analisti di JP Morgan. In questo contesto, gli investitori si chiedono persino se potrà esserci davvero una corsa all’allentamento monetario senza che la Fed faccia la prima mossa. “Noi riteniamo che ciò sia possibile e che la Bce potrebbe ridurre i tassi a aprile”, spiegano.

BoE PIÙ ATTENDISTA

Sempre secondo JP Morgan, la Banca d’Inghilterra manterrà, invece, un orientamento attendista fino a metà anno circa, facendo andare avanti le proprie omologhe prima di tentare di recuperare terreno. Volendo partire in vantaggio, le Banche centrali di alcuni Paesi emergenti hanno già avviato una politica espansiva: il Brasile, ad esempio, ha ridotto i tassi dal massimo mai raggiunto del 13,75% di luglio, all’attuale 11,25%, benché non sia ancora chiaro per quanto tempo sia disposto a mantenere questo ritmo se gli altri Istituti di emissione non si mettono in scia.

DURATION DA SOVRAPPESO A NEUTRALE

“È probabile che le Banche centrali procedano alla stessa andatura sulle future riduzioni del costo del denaro - aggiungono gli analisti di Jp Morgan - Possiamo quindi ipotizzare che il posizionamento di duration passi da sovrappeso a neutrale. Un iniziale riscontro di questa tendenza ci è offerto dai dati delle indagini di mercato e della Commodity Futures Trading Commission, secondo cui gli investitori starebbero spostando la duration dei propri portafogli verso una posizione di maggiore neutralità”.

LE OPPORTUNITÀ PER GLI INVESTITORI

Poiché ci si aspetta che i tassi rimangano più alti più a lungo, gli investitori continuano a incrementare l’esposizione ai fondi del mercato monetario, attratti dai rendimenti superiori offerti dal segmento a breve della curva. Tuttavia, alla fine del 2023 gli investitori obbligazionari hanno potuto apprezzare i vantaggi della duration: in tutti i mercati del reddito fisso i rendimenti sono stati elevati dopo la svolta attuata dalla Fed. “Per questo - commenta il team Global Fixed Income, Currency and Commodities Group di JP Morgan AM - riteniamo che gli investitori cercheranno di evitare la trappola della liquidità e di beneficiare di rendimenti più elevati quando, non se, le Banche centrali cominceranno a ridurre i tassi nel 2024”.

RENDIMENTI ALTI, FINO A QUANDO?

Per ora, infatti, pur segnalando con chiarezza che la prossima mossa sarà di tipo espansivo, gli istituti aspettano di essere pronti anziché cedere alle pressioni del mercato. Pertanto, per JP Morgan AM, la recente correzione verso rendimenti superiori offre agli investitori l’opportunità di proseguire il proprio viaggio nei mercati obbligazionari, approfittando di rendimenti che oggi sono disponibili, ma che potrebbero sfumare domani.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA