Gestione attiva

RBC BlueBay AM illustra perché adotta un approccio attivo nel reddito fisso

In questo contesto, RBC BlueBay AM ritiene che la gestione attiva sia nella posizione migliore per ridurre l'impatto della volatilità sui rendimenti e sfruttare gli errori di prezzo che vengono creati

di Leo Campagna 30 Settembre 2024 10:27

I rendimenti obbligazionari sono aumentati migliorando le prospettive di questa asset class e dei fondi di categoria sui quali cresce la domanda dei sottoscrittori. Tuttavia, le incertezze degli investitori sui percorsi di crescita, inflazione, politica e geopolitica, creano volatilità, mentre non è più disponibile l'allentamento quantitativo delle banche centrali per stabilizzare i mercati.

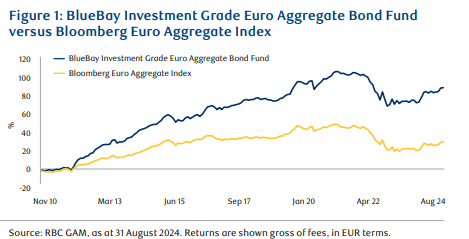

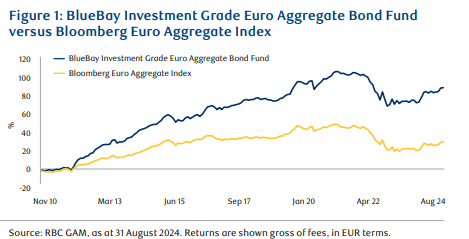

“La gestione attiva può essere utilizzata per fornire rendimenti più fluidi in un mondo incerto, attraverso tecniche di conservazione del capitale. Riteniamo che i gestori attivi di titoli a reddito fisso siano ben posizionati per superare il benchmark nel medio termine. La performance del nostro BlueBay Investment Grade Euro Aggregate Bond Fund rispetto al Bloomberg Euro Aggregate Index illustra i vantaggi tangibili dell'investimento in un fondo gestito attivamente (vedi grafico sotto)” fa sapere Mark Dowding, CIO di BlueBay Fixed Income.

Un approccio attivo piuttosto che passivo, secondo il manager BlueBay Fixed Income, risulta più adatto agli investimenti a reddito fisso per diverse ragioni a partire dalla struttura dei benchmark a reddito fisso. “Le metodologie degli indici fanno sì che gli emittenti con il debito maggiore siano i componenti più grandi nei benchmark e, quindi, gli emittenti più indebitati e potenzialmente più vulnerabili sono anche quelli che hanno un impatto maggiore sulla performance dell'indice. Al contrario, i gestori attivi possono concentrarsi sull'investimento in opportunità interessanti che potenzialmente offrono più alpha (sovraperformance), piuttosto che in quegli emittenti con il maggior debito” riferisce Dowding.

Il team BlueBay Fixed Income da sempre si basa su una rigorosa analisi proprietaria che considera i fondamentali, gli aspetti tecnici e le valutazioni dell'emittente, incorporando analisi politica e macro per dare un elemento top-down a un processo decisionale fondamentalmente bottom-up. Inoltre, aggiunge il manager, attraverso la gestione attiva, è possibile integrare l'analisi degli investimenti responsabili nelle valutazioni interne del credito nella selezione degli investimenti, con un'enfasi su fattori lungimiranti e qualitativi.

Un altro fattore sfruttabile dalla gestione attiva è la struttura inefficiente del mercato del reddito fisso. “Essendo un mercato prevalentemente over the counter (OTC), l’obbligazionario è generalmente meno efficiente del mercato azionario ed è più incline a una valutazione errata del rischio. Ciò può creare opportunità per i gestori attivi, che attraverso la loro analisi sono in grado di comprendere meglio questi rischi e come dovrebbero essere valutati. Esistono anche inefficienze informative e caratteristiche complesse come la callability, la subordinazione o la protezione del patto, che sono difficili da valutare. Questa struttura di mercato può portare ad anomalie di prezzo che possono essere sfruttate tramite la gestione attiva” argomenta Dowding.

Anche il mercato delle nuove emissioni presenta opportunità perché il collocamento di nuovi titoli spesso fornisce il cosiddetto premio di nuova emissione (spread extra) e offre agli investitori uno sconto per la partecipazione al mercato primario: un aspetto che consente ai gestori di assumere posizioni lunghe attive per trarre vantaggio da questo premio. Stesso discorso per la volatilità, indispensabile per generare alpha. Con le incertezze che circondano il percorso di allentamento delle banche centrali, crescita, inflazione, politica e geopolitica, la volatilità è stata una caratteristica fondamentale dei mercati per un po' di tempo e sembra destinata a continuare nel breve termine.

“Un approccio attivo si adatta a questo ambiente, poiché i gestori possono essere proattivi nel posizionamento del portafoglio per sfruttare la dispersione nelle performance dei titoli” argomenta il CIO di BlueBay Fixed Income, secondo il quale è possibile catturare valore anche nel profilo di rischio asimmetrico dei rendimenti, in cui c'è il potenziale per più ribasso che rialzo nelle obbligazioni. “Di conseguenza, un portafoglio attivo può trarre maggiori vantaggi dal non possedere un emittente in deterioramento rispetto al detenere obbligazioni di una società che sta generando forti flussi di cassa” conclude Mark Dowding.

GESTORI ATTIVI BEN POSIZIONATI

“La gestione attiva può essere utilizzata per fornire rendimenti più fluidi in un mondo incerto, attraverso tecniche di conservazione del capitale. Riteniamo che i gestori attivi di titoli a reddito fisso siano ben posizionati per superare il benchmark nel medio termine. La performance del nostro BlueBay Investment Grade Euro Aggregate Bond Fund rispetto al Bloomberg Euro Aggregate Index illustra i vantaggi tangibili dell'investimento in un fondo gestito attivamente (vedi grafico sotto)” fa sapere Mark Dowding, CIO di BlueBay Fixed Income.

CONCENTRARSI SULLE OPPORTUNITÀ CON PIÙ ALPHA

Un approccio attivo piuttosto che passivo, secondo il manager BlueBay Fixed Income, risulta più adatto agli investimenti a reddito fisso per diverse ragioni a partire dalla struttura dei benchmark a reddito fisso. “Le metodologie degli indici fanno sì che gli emittenti con il debito maggiore siano i componenti più grandi nei benchmark e, quindi, gli emittenti più indebitati e potenzialmente più vulnerabili sono anche quelli che hanno un impatto maggiore sulla performance dell'indice. Al contrario, i gestori attivi possono concentrarsi sull'investimento in opportunità interessanti che potenzialmente offrono più alpha (sovraperformance), piuttosto che in quegli emittenti con il maggior debito” riferisce Dowding.

LA RIGOROSA ANALISI PROPRETARIA DEL TEAM BLUEBAY FIXED INCOME

Il team BlueBay Fixed Income da sempre si basa su una rigorosa analisi proprietaria che considera i fondamentali, gli aspetti tecnici e le valutazioni dell'emittente, incorporando analisi politica e macro per dare un elemento top-down a un processo decisionale fondamentalmente bottom-up. Inoltre, aggiunge il manager, attraverso la gestione attiva, è possibile integrare l'analisi degli investimenti responsabili nelle valutazioni interne del credito nella selezione degli investimenti, con un'enfasi su fattori lungimiranti e qualitativi.

LA STRUTTURA INEFFICIENTE DEL MERCATO DEL REDDITO FISSO

Un altro fattore sfruttabile dalla gestione attiva è la struttura inefficiente del mercato del reddito fisso. “Essendo un mercato prevalentemente over the counter (OTC), l’obbligazionario è generalmente meno efficiente del mercato azionario ed è più incline a una valutazione errata del rischio. Ciò può creare opportunità per i gestori attivi, che attraverso la loro analisi sono in grado di comprendere meglio questi rischi e come dovrebbero essere valutati. Esistono anche inefficienze informative e caratteristiche complesse come la callability, la subordinazione o la protezione del patto, che sono difficili da valutare. Questa struttura di mercato può portare ad anomalie di prezzo che possono essere sfruttate tramite la gestione attiva” argomenta Dowding.

LO SPREAD EXTRA DEL MERCATO DELLE NUOVE EMISSIONI

Anche il mercato delle nuove emissioni presenta opportunità perché il collocamento di nuovi titoli spesso fornisce il cosiddetto premio di nuova emissione (spread extra) e offre agli investitori uno sconto per la partecipazione al mercato primario: un aspetto che consente ai gestori di assumere posizioni lunghe attive per trarre vantaggio da questo premio. Stesso discorso per la volatilità, indispensabile per generare alpha. Con le incertezze che circondano il percorso di allentamento delle banche centrali, crescita, inflazione, politica e geopolitica, la volatilità è stata una caratteristica fondamentale dei mercati per un po' di tempo e sembra destinata a continuare nel breve termine.

PROFILO DI RISCHIO ASIMMETRICO DEI RENDIMENTI

“Un approccio attivo si adatta a questo ambiente, poiché i gestori possono essere proattivi nel posizionamento del portafoglio per sfruttare la dispersione nelle performance dei titoli” argomenta il CIO di BlueBay Fixed Income, secondo il quale è possibile catturare valore anche nel profilo di rischio asimmetrico dei rendimenti, in cui c'è il potenziale per più ribasso che rialzo nelle obbligazioni. “Di conseguenza, un portafoglio attivo può trarre maggiori vantaggi dal non possedere un emittente in deterioramento rispetto al detenere obbligazioni di una società che sta generando forti flussi di cassa” conclude Mark Dowding.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA