La view

Amundi: con Trump banche e small cap favorite, ma occhio anche alle società petrolifere

L’analisi di Amundi sulle implicazioni per gli investimenti azionari dopo la vittoria di Donald Trump. In Europa prospettive interessanti per le società con produzione locale negli Stati Uniti

di Leo Campagna 8 Novembre 2024 16:31

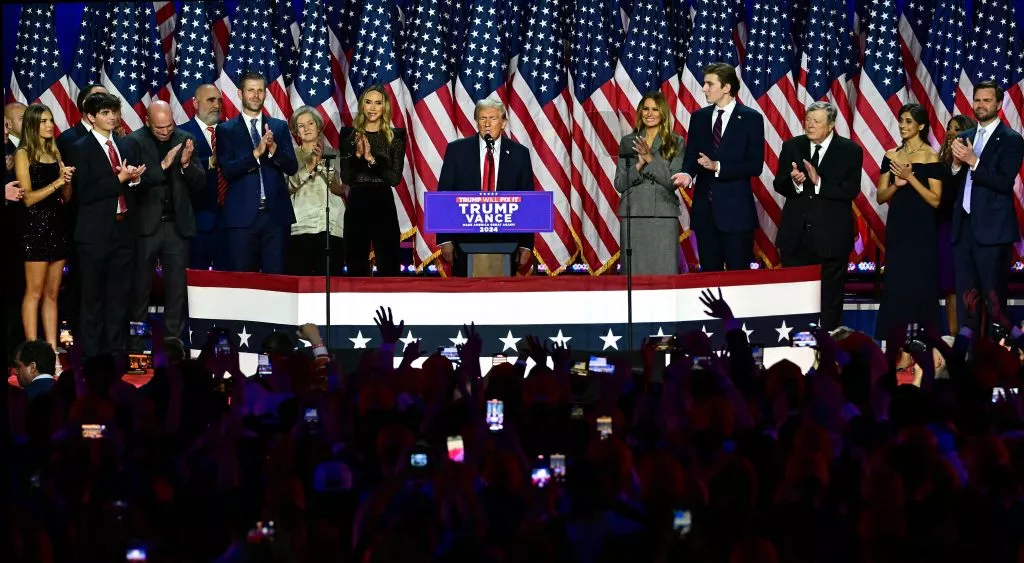

Donald Trump è il 47° Presidente degli Stati Uniti con anche il controllo della maggioranza al Senato. Ancora in fase di scrutinio i voti per la Camera dei Rappresentanti, ma se i repubblicani manterranno l'attuale vantaggio, il controllo di entrambe le camere darà loro un notevole margine di manovra per la loro agenda politica. Le probabilità che le proposte politiche di Trump diventino realtà vengono pertanto ora ritenute alte e la reazione dei mercati non si è fatta attendere con un rialzo del dollaro, dei future azionari e dei rendimenti obbligazionari.

“E’ probabile che Trump possa dare priorità alle politiche tariffarie e di immigrazione rispetto ai tagli fiscali, in quanto le prime possono essere attuate tramite ordini esecutivi senza l'approvazione del Congresso” fanno sapere gli esperti di Amundi. I quali, a proposito dell’impatto sulla crescita e sull’inflazione, reputano cruciale l’ordine in cui verranno attuate le misure politiche. Il probabile shock negativo sull'offerta per l'economia derivante dalle tariffe tenderà ad incrementare il rischio di stagflazione, la cui entità dipenderà dal livello finale delle tariffe.

“Se ci fosse una piena attuazione dell'ampia proposta tariffaria di Trump potrebbero risentirne anche le relazioni transatlantiche a seguito delle crescenti tensioni economiche, e non si può escludere una ripercussione in altre aree di cooperazione” riferiscono i manager di Amundi, secondo i quali l'Asia e in particolare la Cina, potrebbe essere la regione più colpita.

D’altra parte Pechino può ricorrere alla negoziazione per attutire gli effetti ad esempio in settori in cui gli Stati Uniti hanno una forte dipendenza, come i componenti farmaceutici e le terre rare, il deprezzamento dello yuan e il riorientamento degli scambi commerciali. In ogni caso il governo centrale dovrà adottare interventi di maggiore ampiezza e profondità rispetto a quanto deliberato finora perché oltre alla sfida esterna Pechino deve fare i conti con un’economia interna in rallentamento. Appaiono invece più tutelate, in quest’ottica, le grandi economie orientate al mercato interno come India e Indonesia.

Le politiche di Trump provocheranno impatti sull’inflazione e rischi per gli investimenti nel reddito fisso, che potrebbero essere amplificati dalle preoccupazioni sulla sostenibilità della politica fiscale degli Stati Uniti. In generale, al momento, è probabile un moderato irripidimento della curva, vista l’orientamento della Federal Reserve. Il dollaro, nel breve termine, potrebbe essere supportato dalle aspettative di un aumento dell'inflazione e di una Fed più falco ma l’attuale traiettoria fiscale di Washington dovrebbe frenare tale tendenza.

Dal momento che l’aumento dei dazi potrebbe comportare uno shock negativo sulla crescita incrementando l’incertezza sulle prospettive dell’economia globale, non si può escludere un aumento della probabilità di una recessione più avanti nel tempo. “In questo scenario, la Fed potrebbe allentare la politica aggressiva, creando un secondo shock negativo per il dollaro. Un contesto nel quale gli asset alternativi al biglietto verde, come l'oro, potrebbe tornare utili come strumenti di copertura dei rischi” sottolineano i professionisti di Amundi.

A livello azionario la deregolamentazione e la tassazione proposte da Trump dovrebbero avvantaggiare le banche e i titoli small e mid cap, mentre le società petrolifere e del gas potrebbero trarre vantaggio dal sentiment positivo a breve termine generato dal programma "Drill Baby Drill". Penalizzati, invece, i titoli dei settori energie rinnovabili e veicoli elettrici se il presidente decidesse di ridurre il sostegno in questi ambiti. I titoli più esposti alle catene di fornitura globali, all'economia cinese e ai lavoratori immigrati potrebbero soffrire maggiormente, e avvantaggiati quelli nel settore dell'automazione.

Un dollaro più forte nel breve termine è positivo per le azioni giapponesi rispetto ai mercati emergenti penalizzati dai dazi. In Europa, saranno favorite le società con produzione locale negli Stati Uniti. Tra i mercati emergenti l'Asia sembra la più esposta a rischi per la sua integrazione nella catena del valore, con il cambio che potrebbe essere usato per limitare i contraccolpi. Anche per questo gli esperti di Amundi consigliano cautela sulle valute asiatiche (in particolare lo yuan), sulle azioni e sulle obbligazioni delle società sensibili al commercio.

PRIORITA’ ALLE POLITICHE TARIFFARIE E DI IMMIGRAZIONE

“E’ probabile che Trump possa dare priorità alle politiche tariffarie e di immigrazione rispetto ai tagli fiscali, in quanto le prime possono essere attuate tramite ordini esecutivi senza l'approvazione del Congresso” fanno sapere gli esperti di Amundi. I quali, a proposito dell’impatto sulla crescita e sull’inflazione, reputano cruciale l’ordine in cui verranno attuate le misure politiche. Il probabile shock negativo sull'offerta per l'economia derivante dalle tariffe tenderà ad incrementare il rischio di stagflazione, la cui entità dipenderà dal livello finale delle tariffe.

RISCHI PER LE RELAZIONI TRANSATLANTICHE

“Se ci fosse una piena attuazione dell'ampia proposta tariffaria di Trump potrebbero risentirne anche le relazioni transatlantiche a seguito delle crescenti tensioni economiche, e non si può escludere una ripercussione in altre aree di cooperazione” riferiscono i manager di Amundi, secondo i quali l'Asia e in particolare la Cina, potrebbe essere la regione più colpita.

LE CONTROMOSSE DI PECHINO

D’altra parte Pechino può ricorrere alla negoziazione per attutire gli effetti ad esempio in settori in cui gli Stati Uniti hanno una forte dipendenza, come i componenti farmaceutici e le terre rare, il deprezzamento dello yuan e il riorientamento degli scambi commerciali. In ogni caso il governo centrale dovrà adottare interventi di maggiore ampiezza e profondità rispetto a quanto deliberato finora perché oltre alla sfida esterna Pechino deve fare i conti con un’economia interna in rallentamento. Appaiono invece più tutelate, in quest’ottica, le grandi economie orientate al mercato interno come India e Indonesia.

IMPLICAZIONI PER GLI INVESTIMENTI

Le politiche di Trump provocheranno impatti sull’inflazione e rischi per gli investimenti nel reddito fisso, che potrebbero essere amplificati dalle preoccupazioni sulla sostenibilità della politica fiscale degli Stati Uniti. In generale, al momento, è probabile un moderato irripidimento della curva, vista l’orientamento della Federal Reserve. Il dollaro, nel breve termine, potrebbe essere supportato dalle aspettative di un aumento dell'inflazione e di una Fed più falco ma l’attuale traiettoria fiscale di Washington dovrebbe frenare tale tendenza.

ORO COME ASSET ALTERNATIVO AL DOLLARO

Dal momento che l’aumento dei dazi potrebbe comportare uno shock negativo sulla crescita incrementando l’incertezza sulle prospettive dell’economia globale, non si può escludere un aumento della probabilità di una recessione più avanti nel tempo. “In questo scenario, la Fed potrebbe allentare la politica aggressiva, creando un secondo shock negativo per il dollaro. Un contesto nel quale gli asset alternativi al biglietto verde, come l'oro, potrebbe tornare utili come strumenti di copertura dei rischi” sottolineano i professionisti di Amundi.

NEGLI USA FAVORITE BANCHE, SMALL E MID CAP

A livello azionario la deregolamentazione e la tassazione proposte da Trump dovrebbero avvantaggiare le banche e i titoli small e mid cap, mentre le società petrolifere e del gas potrebbero trarre vantaggio dal sentiment positivo a breve termine generato dal programma "Drill Baby Drill". Penalizzati, invece, i titoli dei settori energie rinnovabili e veicoli elettrici se il presidente decidesse di ridurre il sostegno in questi ambiti. I titoli più esposti alle catene di fornitura globali, all'economia cinese e ai lavoratori immigrati potrebbero soffrire maggiormente, e avvantaggiati quelli nel settore dell'automazione.

CAUTELA SULLE VALUTE ASIATICHE

Un dollaro più forte nel breve termine è positivo per le azioni giapponesi rispetto ai mercati emergenti penalizzati dai dazi. In Europa, saranno favorite le società con produzione locale negli Stati Uniti. Tra i mercati emergenti l'Asia sembra la più esposta a rischi per la sua integrazione nella catena del valore, con il cambio che potrebbe essere usato per limitare i contraccolpi. Anche per questo gli esperti di Amundi consigliano cautela sulle valute asiatiche (in particolare lo yuan), sulle azioni e sulle obbligazioni delle società sensibili al commercio.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA