Il Forum

Private Banking: per Aipb deve crescere il peso dell’azionario nei portafogli delle famiglie

“Crescita” sarà la parola chiave della XX edizione del Forum, a distanza di vent’anni dalla nascita dell’Associazione Italiana Private Banking, in programma il 21 novembre, a Palazzo Mezzanotte a Milano

di Fabrizio Arnhold 20 Novembre 2024 16:18

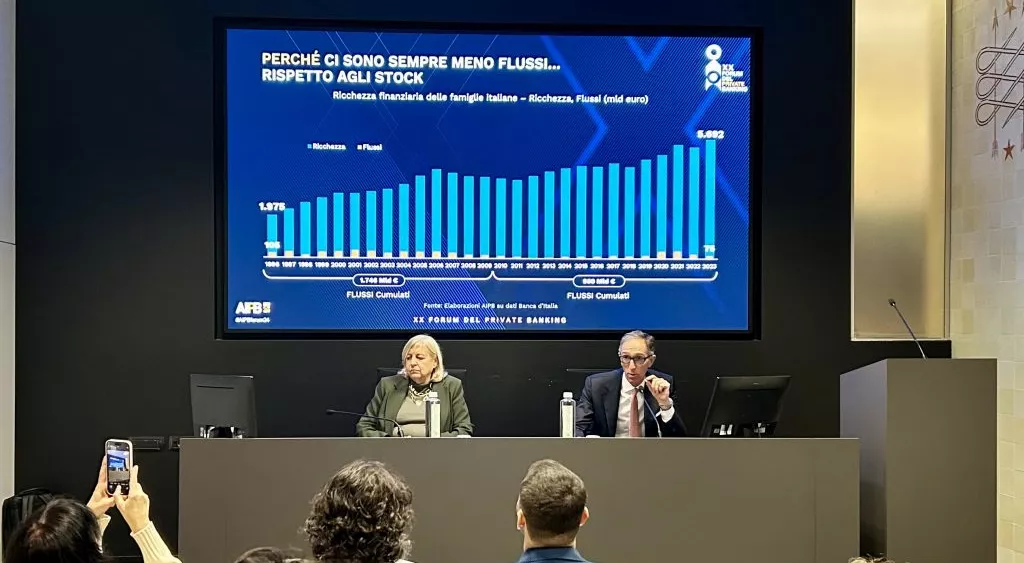

La ricchezza delle famiglie italiane è quasi triplicata dal 1996 al 2023, passando da 1.975 miliardi a 5.692 miliardi. Questa ricchezza va però fatta crescere ulteriormente perché il tasso di risparmio è in diminuzione, con i flussi che si sono dimezzati negli ultimi dieci anni. Il private banking deve quindi guidare gli investitori per fare in modo che la loro ricchezza cresca nel corso del tempo. Si terrà domani, 21 novembre 2024, a Palazzo Mezzanotte a Milano, la XX edizione del Forum Aipb (Associazione Italiana Private Banking), dal titolo “Il Private Banking per la crescita”.

“Crescita sarà la parola chiave della XX edizione del nostro Forum. A distanza di vent’anni dalla nascita dell’Associazione, abbiamo deciso di dedicare questo importante momento di confronto annuale ad un tema che riteniamo cruciale per il futuro del nostro Paese e delle tante imprese familiari che hanno saputo creare ed esportare il Made in Italy, generando una ricchezza privata tra le più diffuse e significative al mondo”, ha dichiarato Andrea Ragaini, presidente di Aipb. “Una ricchezza tramandata nel tempo dalle famiglie, tanto da essere oggi una risorsa preziosa per la crescita economica del Paese. Grazie ad un modello di servizio che ha conquistato nel tempo la fiducia dei clienti - la soddisfazione verso il servizio private nel 2024 è al suo massimo storico - il private banking può guidare gli investitori verso scelte più consapevoli e supportare gli imprenditori nelle loro strategie di crescita, stimolando una nuova fase di sviluppo e benessere per il nostro Paese”.

La capacità di generare nuova ricchezza da parte delle famiglie italiane è in frenata, passando da flussi cumulati di 1.746 miliardi di euro tra il 1996 e il 2009 a soli 950 miliardi di euro negli anni successivi. Da soli questi flussi non saranno sufficienti a soddisfare gli obiettivi di vita delle famiglie, rendendo necessaria una pianificazione finanziaria che tenga conto anche del progressivo allungamento dell’aspettativa di vita. “La crescente aspettativa di vita, unita al crescente gap pensionistico per i prossimi anni, richiede un ripensamento delle strategie di allocazione della ricchezza che deve servire una vita sempre più lunga e sempre più attiva”, ha proseguito Ragaini. “Per affrontare questa sfida, e favorire la crescita degli importanti stock di ricchezza delle famiglie italiane, è fondamentale ridurre la quota di liquidità nei portafogli, diversificare maggiormente gli investimenti aumentando il peso azionario, a scapito di quello obbligazionario, ed estendere l’orizzonte temporale delle scelte finanziarie”.

Negli ultimi vent’anni, la ricchezza complessiva ha registrato una crescita media annua nominale dell’1,6%, ma in termini reali ha subito una contrazione media annua dello 0,4%, penalizzata da un’allocazione inefficiente. La maggior parte di questa ricchezza è concentrata in immobili (51%), che sono però datati e quindi destinati a svalutarsi, e nella parte finanziaria investibile, che pesa il 30% sul totale della ricchezza, emerge uno sbilanciamento sulla liquidità (40%) e sul comparto obbligazionario (45%), mentre il peso delle azioni è ancora troppo basso, con una quota marginale del 10%. Quasi nulla è la quota dei mercati privati.

Il private banking dovrà cercare di guidare gli investitori per ottimizzare l’asset allocation, al fine di stimolare la ricchezza delle famiglie con una riduzione della quota di liquidità, una maggiore diversificazione degli investimenti e tramite l’estensione dell’orizzonte temporale. Le famiglie assistite dal private banking, comunque, vantano già una diversificazione dei portafogli nettamente superiore rispetto alle altre famiglie italiane. La sfida sarà quella di aumentare gli investimenti in azioni e nei mercati privati nei prossimi mesi, per cogliere le opportunità che non sono disponibili nei mercati quotati. Basti pensare che le aziende quotate rappresentano solo l’8% del totale, con altre 30mila aziende con più di 50 addetti che non sono ancora quotate. Il 2024 si chiuderà con un ulteriore aumento delle masse gestite, che raggiungeranno i 1.242 miliardi di euro, segnando un +12,8% rispetto ai 1.101 miliardi del 2023.

Per sostenere la crescita economica dell’Italia, il private banking non si limita alla gestione del patrimonio finanziario privato. Per stimolare la crescita, serve supportare anche le Pmi italiane, migliorandone la capacità di investimento, rafforzandone la governance e garantendone la competitività. A testimonianza di questo dato, il 23% dei clienti del private banking sono imprenditori, che dedicano una parte significativa delle loro interazioni con i private banker a discutere proprio di temi legati alla gestione e al futuro delle loro aziende.

PAROLA D’ORDINE “CRESCITA”

“Crescita sarà la parola chiave della XX edizione del nostro Forum. A distanza di vent’anni dalla nascita dell’Associazione, abbiamo deciso di dedicare questo importante momento di confronto annuale ad un tema che riteniamo cruciale per il futuro del nostro Paese e delle tante imprese familiari che hanno saputo creare ed esportare il Made in Italy, generando una ricchezza privata tra le più diffuse e significative al mondo”, ha dichiarato Andrea Ragaini, presidente di Aipb. “Una ricchezza tramandata nel tempo dalle famiglie, tanto da essere oggi una risorsa preziosa per la crescita economica del Paese. Grazie ad un modello di servizio che ha conquistato nel tempo la fiducia dei clienti - la soddisfazione verso il servizio private nel 2024 è al suo massimo storico - il private banking può guidare gli investitori verso scelte più consapevoli e supportare gli imprenditori nelle loro strategie di crescita, stimolando una nuova fase di sviluppo e benessere per il nostro Paese”.

DIMINUISCE LA CAPACITÀ DI GENERARE RICCHEZZA

La capacità di generare nuova ricchezza da parte delle famiglie italiane è in frenata, passando da flussi cumulati di 1.746 miliardi di euro tra il 1996 e il 2009 a soli 950 miliardi di euro negli anni successivi. Da soli questi flussi non saranno sufficienti a soddisfare gli obiettivi di vita delle famiglie, rendendo necessaria una pianificazione finanziaria che tenga conto anche del progressivo allungamento dell’aspettativa di vita. “La crescente aspettativa di vita, unita al crescente gap pensionistico per i prossimi anni, richiede un ripensamento delle strategie di allocazione della ricchezza che deve servire una vita sempre più lunga e sempre più attiva”, ha proseguito Ragaini. “Per affrontare questa sfida, e favorire la crescita degli importanti stock di ricchezza delle famiglie italiane, è fondamentale ridurre la quota di liquidità nei portafogli, diversificare maggiormente gli investimenti aumentando il peso azionario, a scapito di quello obbligazionario, ed estendere l’orizzonte temporale delle scelte finanziarie”.

IL PESO DELL’IMMOBILIARE

Negli ultimi vent’anni, la ricchezza complessiva ha registrato una crescita media annua nominale dell’1,6%, ma in termini reali ha subito una contrazione media annua dello 0,4%, penalizzata da un’allocazione inefficiente. La maggior parte di questa ricchezza è concentrata in immobili (51%), che sono però datati e quindi destinati a svalutarsi, e nella parte finanziaria investibile, che pesa il 30% sul totale della ricchezza, emerge uno sbilanciamento sulla liquidità (40%) e sul comparto obbligazionario (45%), mentre il peso delle azioni è ancora troppo basso, con una quota marginale del 10%. Quasi nulla è la quota dei mercati privati.

GUIDARE GLI INVESTITORI

Il private banking dovrà cercare di guidare gli investitori per ottimizzare l’asset allocation, al fine di stimolare la ricchezza delle famiglie con una riduzione della quota di liquidità, una maggiore diversificazione degli investimenti e tramite l’estensione dell’orizzonte temporale. Le famiglie assistite dal private banking, comunque, vantano già una diversificazione dei portafogli nettamente superiore rispetto alle altre famiglie italiane. La sfida sarà quella di aumentare gli investimenti in azioni e nei mercati privati nei prossimi mesi, per cogliere le opportunità che non sono disponibili nei mercati quotati. Basti pensare che le aziende quotate rappresentano solo l’8% del totale, con altre 30mila aziende con più di 50 addetti che non sono ancora quotate. Il 2024 si chiuderà con un ulteriore aumento delle masse gestite, che raggiungeranno i 1.242 miliardi di euro, segnando un +12,8% rispetto ai 1.101 miliardi del 2023.

SOSTENERE GLI IMPRENDITORI

Per sostenere la crescita economica dell’Italia, il private banking non si limita alla gestione del patrimonio finanziario privato. Per stimolare la crescita, serve supportare anche le Pmi italiane, migliorandone la capacità di investimento, rafforzandone la governance e garantendone la competitività. A testimonianza di questo dato, il 23% dei clienti del private banking sono imprenditori, che dedicano una parte significativa delle loro interazioni con i private banker a discutere proprio di temi legati alla gestione e al futuro delle loro aziende.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA