L'outlook

Natixis IM: “Più azionario in portafoglio ma con una rotazione settoriale”

I Magnifici 7 sono destinati a non trainare più il mercato nei prossimi anni. Per i gestori di Natixis IM occorre aumentare gli investimenti in azionario, diminuendo l’esposizione al reddito fisso

di Fabrizio Arnhold 27 Novembre 2024 14:49

Le banche centrali hanno iniziato a ridurre i tassi di interesse, con la vittoria negli Stati Uniti di Donald Trump c’è il rischio che le politiche commerciali americane possano far aumentare ancora un po’ l’inflazione. Sullo sfondo una possibile crisi dell’economia tedesca e il rallentameno di quella cinese. L’azionario globale, sopratutto quello Usa, sta correndo ma anche l’obbligazionario ha ancora dei margini interessanti. “In questa fase è bene privilegiare un approccio flessibile, con un occhio di riguardo per i mercati finanziari americani, facendo più attenzione per quanto riguarda quelli dell’Europa”, ha spiegato Mabrouk Chetouane, head of global market strategy Natixis IM, in un incontro con la stampa a Milano.

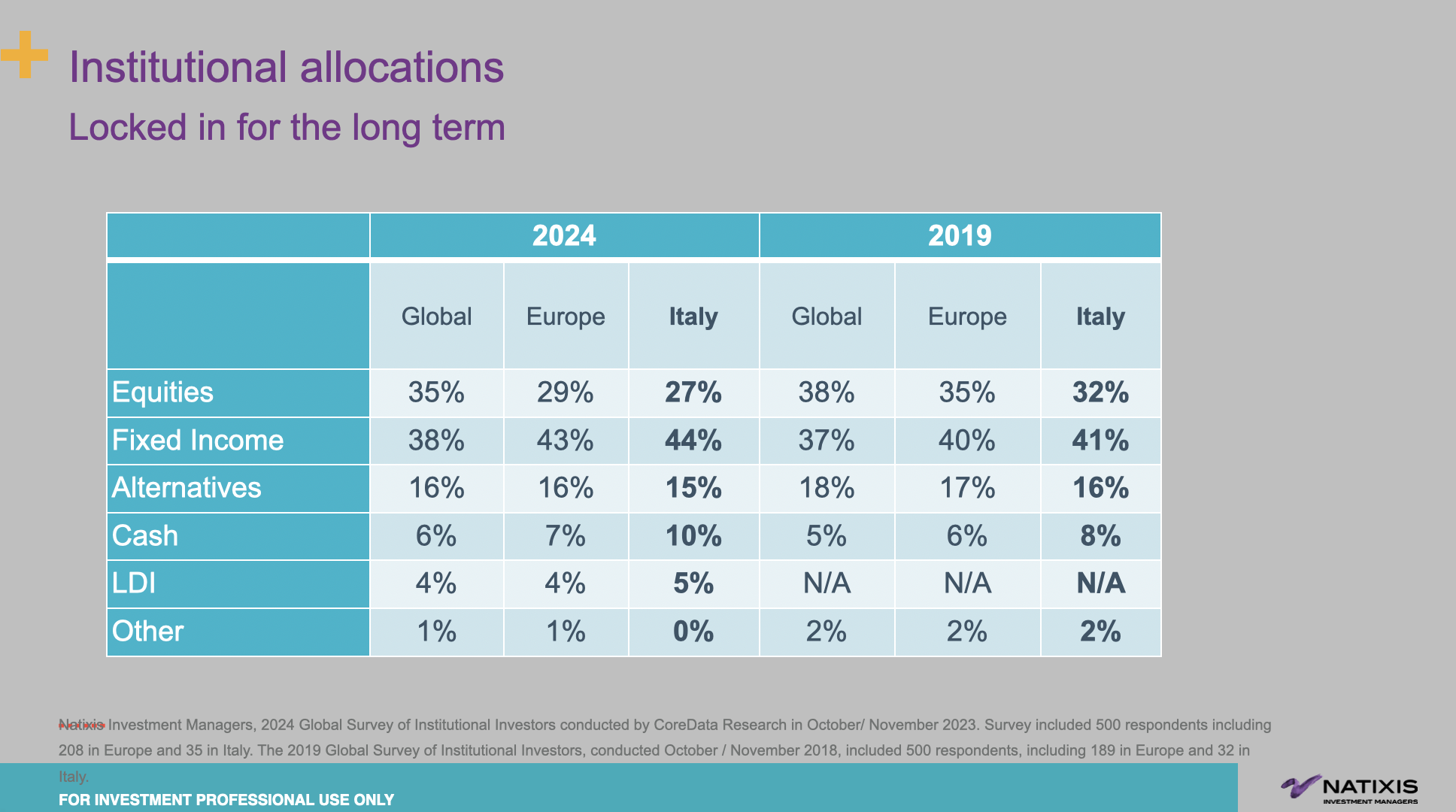

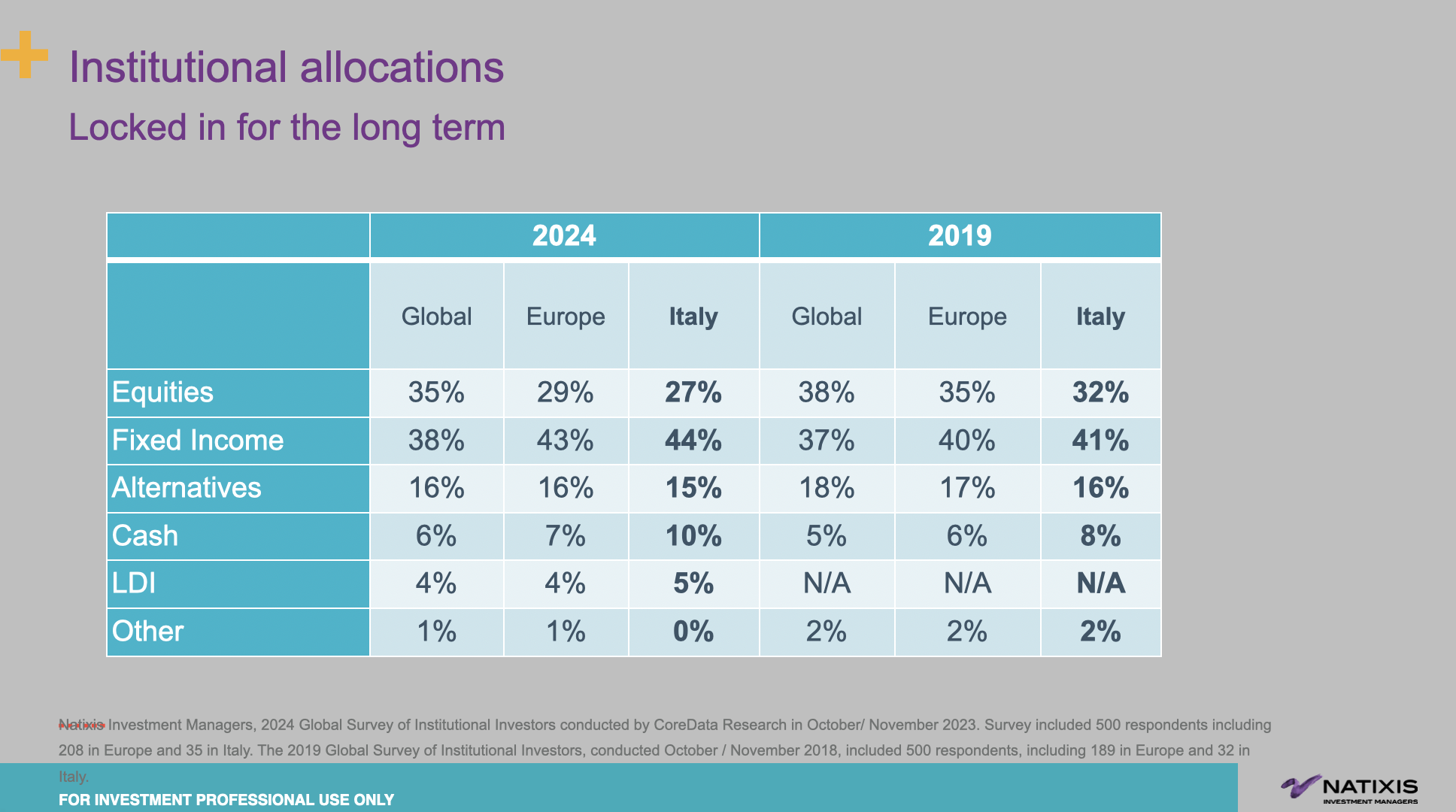

Restringendo l’analisi ai portafogli italiani, il peso delle obbligazioni è sempre maggiore rispetto a quello delle azioni. “Gli italiani sono più prudenti rispetto al resto dell’Europa, forse anche per questioni anagrafiche, con un’età media elevata”, ha commentato Alessandro Marolda director advisory di Natixis IM Solutions. Come si vede anche dal grafico sotto, il peso dei bond nei portafogli italiani è arrivato quest’anno a valere il 44% rispetto a una media europea del 43% e del 38% se facciamo un confronto allargandolo al di fuori del Vecchio Continente.

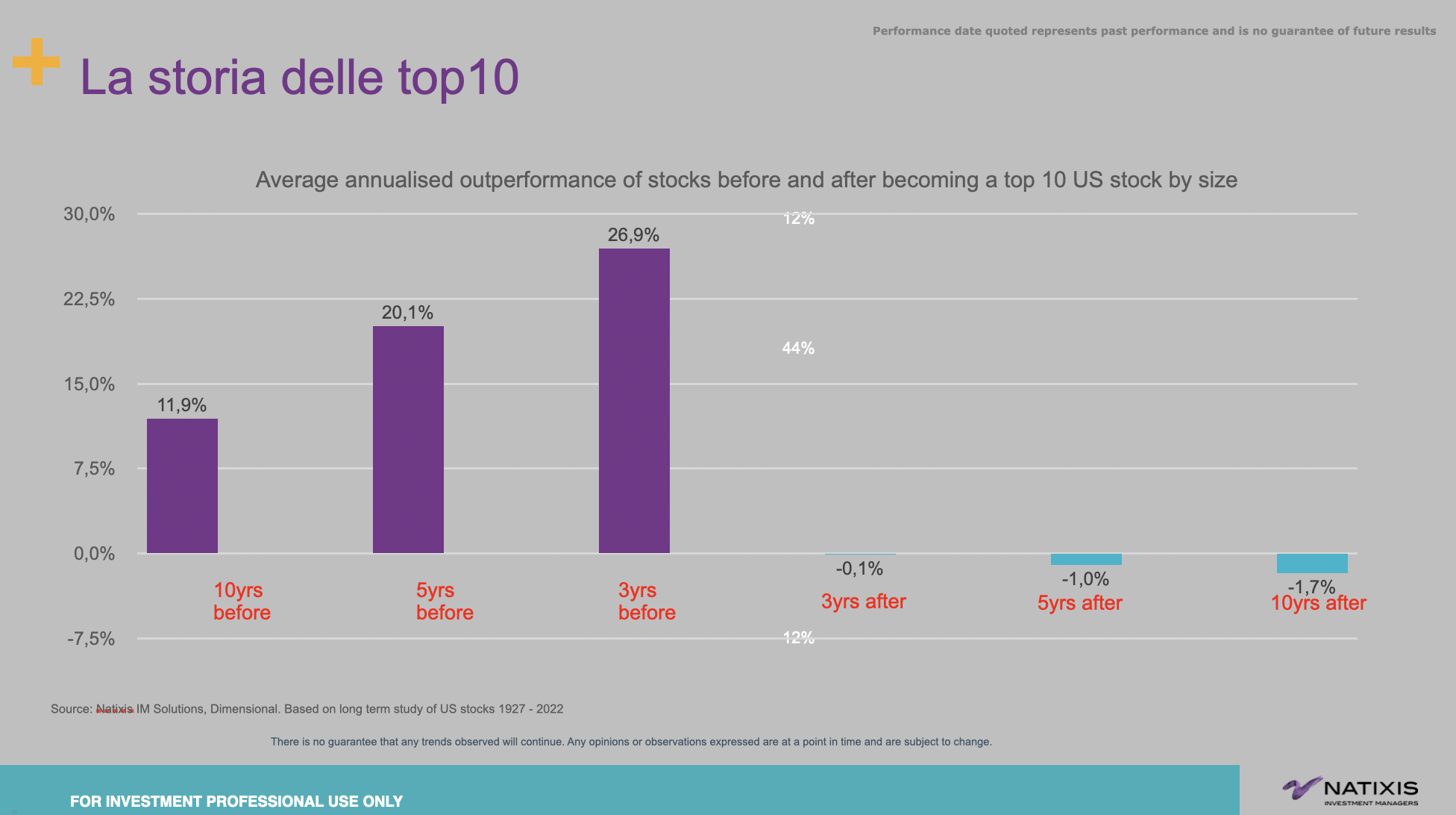

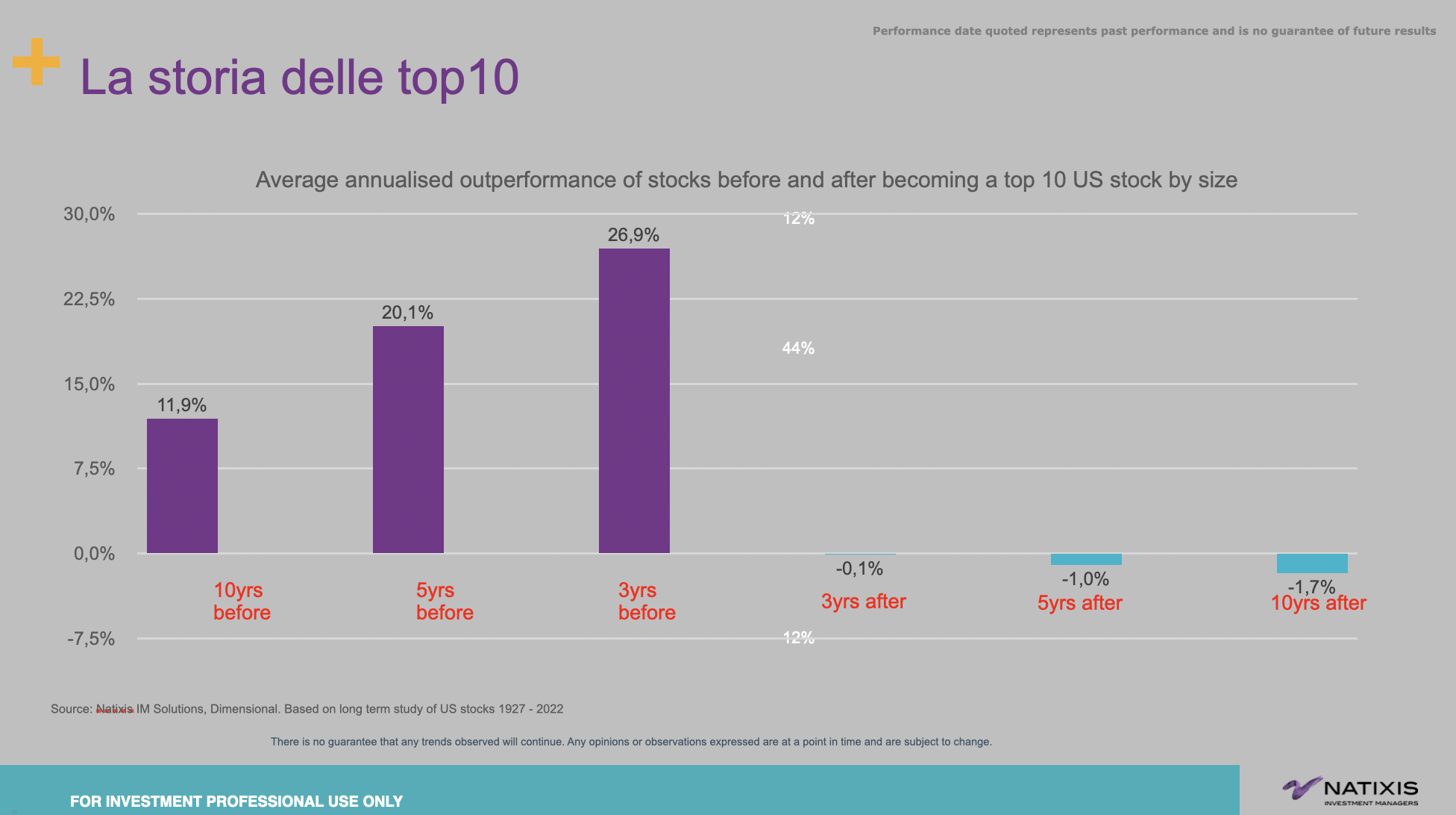

Negli ultimi mesi a contribuire alla buona performance dell’azionario hanno contribuito sicuramente anche le valutazioni dei Magnifici 7. “Nel lungo periodo è difficile che possano continuare a performare”, ha proseguito Marolda. “Guardando la storia dei titoli top 10, dopo aver raggiunto le valutazioni massime, hanno poi sottoperformato nei successivi dieci anni”. Occorre quindi prepararsi a una rotazione settoriale per proseguire nella ricerca di rendimento anche nei prossimi anni.

L’aumento di peso dei fondi passivi nell’asset allocation dei portafogli italiani, insieme al recente spostamento verso il reddito fisso, “alla lunga creerà ulteriore valore per i gestori attivi nel mercato azionario”, ha concluso Alessandro Marolda. A patto che si privilegi un approccio più tattico, con una rotazione settoriale tra titoli che riescano a guardare oltre i Magnifici 7.

TROPPE POCHE AZIONI IN PORTAFOGLIO

Restringendo l’analisi ai portafogli italiani, il peso delle obbligazioni è sempre maggiore rispetto a quello delle azioni. “Gli italiani sono più prudenti rispetto al resto dell’Europa, forse anche per questioni anagrafiche, con un’età media elevata”, ha commentato Alessandro Marolda director advisory di Natixis IM Solutions. Come si vede anche dal grafico sotto, il peso dei bond nei portafogli italiani è arrivato quest’anno a valere il 44% rispetto a una media europea del 43% e del 38% se facciamo un confronto allargandolo al di fuori del Vecchio Continente.

I MAGNIFICI 7 CONTINUEARANNO A CRESCERE?

Negli ultimi mesi a contribuire alla buona performance dell’azionario hanno contribuito sicuramente anche le valutazioni dei Magnifici 7. “Nel lungo periodo è difficile che possano continuare a performare”, ha proseguito Marolda. “Guardando la storia dei titoli top 10, dopo aver raggiunto le valutazioni massime, hanno poi sottoperformato nei successivi dieci anni”. Occorre quindi prepararsi a una rotazione settoriale per proseguire nella ricerca di rendimento anche nei prossimi anni.

PIÙ SPAZIO PER I GESTORI ATTIVI

L’aumento di peso dei fondi passivi nell’asset allocation dei portafogli italiani, insieme al recente spostamento verso il reddito fisso, “alla lunga creerà ulteriore valore per i gestori attivi nel mercato azionario”, ha concluso Alessandro Marolda. A patto che si privilegi un approccio più tattico, con una rotazione settoriale tra titoli che riescano a guardare oltre i Magnifici 7.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA